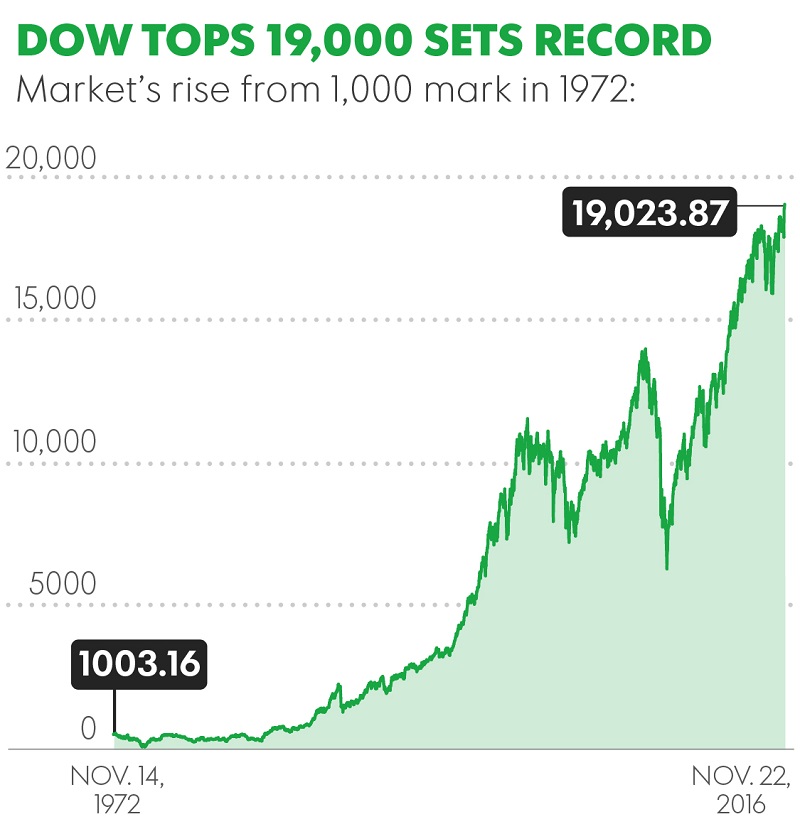

Vorige week sloot de Dow Jones voor het eerst in de geschiedenis boven de 20.000 punten. Een symbolische mijlpaal, want deze 121 jaar oude index zegt vandaag de dag nog maar weinig over de stand van de economie. Dat komt niet alleen omdat de samenstelling van bedrijven in de index door de jaren heen sterk verandert, maar ook door de manier waarop de score berekend wordt.

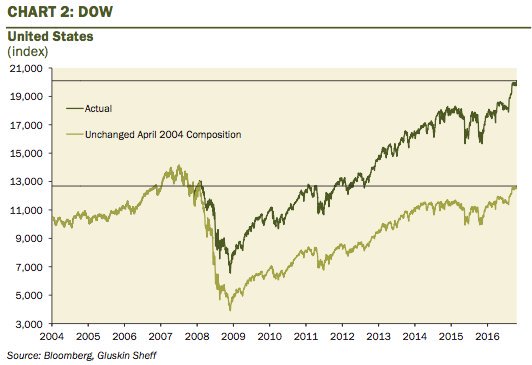

Zou je de Dow Jones index vandaag de dag op dezelfde manier waarderen als in april 2004, dan kom je uit op een score van minder dan 13.000 punten. Dat is 1/3 minder dan de 20.000 puntengrens die inmiddels doorbroken is. Hoe kan dit verschil zo groot zijn? En hoe wordt deze beursindex eigenlijk berekend?

Dow Jones index gewaardeerd volgens de berekening van 2004

1. Samenstelling Dow Jones index

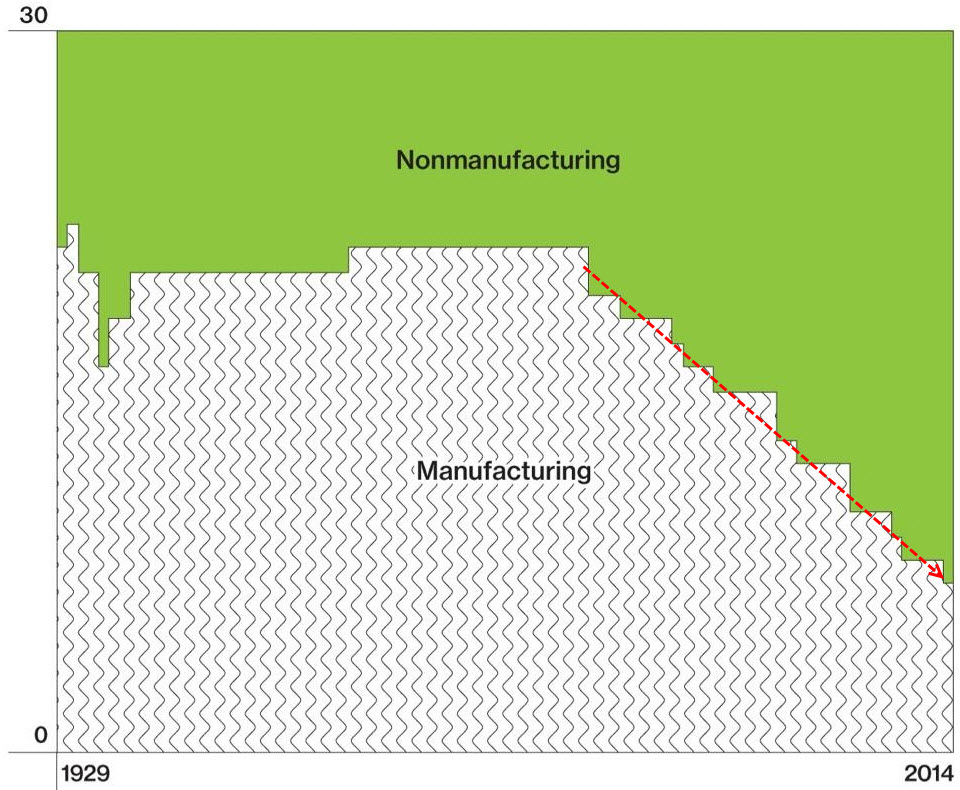

De Dow Jones index bestaat van oudsher uit dertig verschillende bedrijven, waarvan ongeveer twee derde deel productiebedrijven. De rest een mix is van bedrijven uit andere belangrijke sectoren, zoals informatietechnologie, financiële dienstverlening en entertainment. Toch wordt de samenstelling van deze index zeer regelmatig aangepast. Wim Grommen schreef begin 2014 het volgende over de veranderingen van de index:

In minder dan 10 jaar tijd zijn 12 van de 30 bedrijven in de Dow Jones vervangen, dat is 40%. Over een periode van 16 jaar werden 20 bedrijven vervangen, dus 67%. Na 16 jaar wordt dus de waarde van een mandje appels vergeleken met de waarde van een mandje peren.

Vergelijk je de index van nu met die van 10, 20, 40 of 100 jaar geleden, dan vergelijk je steeds een compleet andere groep van bedrijven. En die veranderingen waren niet geheel willekeurig, want door de jaren heen is er een duidelijk trend waarneembaar. Zo worden bedrijven die uitgegroeid zijn en die op de beurs slecht presteren stelselmatig uit de index gehaald om plaats te maken voor bedrijven die meer groeipotentieel hebben.

Koop je als belegger vandaag alle aandelen uit de Dow Jones index, dan is de kans groot dat over tien of twintig jaar een groot aantal van die bedrijven uit de index vervangen is door bedrijven met meer groeipotentieel. Het rendement van het mandje aandelen dat je destijds gekocht hebt zal daardoor waarschijnlijk lager zijn dan het rendement van de (aangepaste) index.

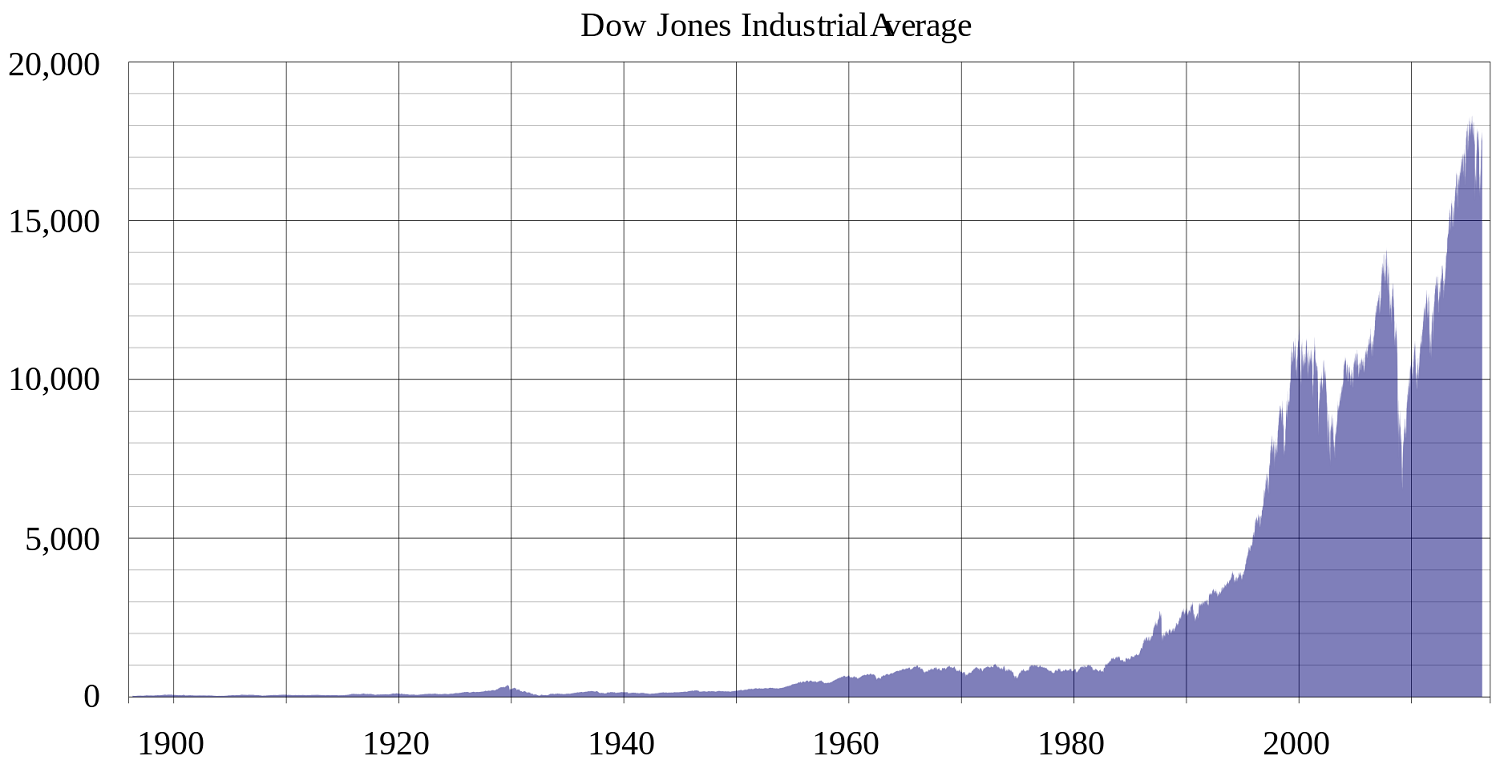

Historische ontwikkeling Dow Jones index (Grafiek via Wikipedia)

2. Aanpassing formule

Niet alleen de bedrijven die in de Dow Jones zitten worden met enige regelmatig gewisseld, ook wordt de berekening steeds aangepast. In het begin was de score van de Dow Jones simpelweg het bedrag in dollars dat je nodig had om van ieder bedrijf uit de index één aandeel te kopen. Maar door splitsing van aandelen en de uitkering van dividend werd de index erg onvoorspelbaar. Om dat op te vangen werd de Dow Divisor in het leven geroepen, zodat de score van de index gelijk bleef als een aandeel gesplitst werd of als bedrijven uit de index vervangen werden voor nieuwe bedrijven. Omdat er de afgelopen decennia zoveel aandelensplitsingen hebben plaatsgevonden binnen de Dow Jones index is deze deelfactor inmiddels een vermenigvuldigingsfactor geworden. Het resultaat is dat de Dow Divisor vandaag de dag nog maar 0,146 is, wat betekent dat de index met iedere dollar stijging van een aandeel met 6,85 punten omhoog schiet. Nu begrijpt u ook waarom de index de afgelopen decennia zo explosief gestegen is.Dow Divisor vanaf 1930

3. Aandelenkoers versus marktwaarde

In tegenstelling tot andere populaire aandelenindices zoals de S&P 500 is de Dow Jones een prijs gewogen index, waarbij geen rekening wordt gehouden met de marktwaarde van een onderneming. Sinds eind 2015 heeft JP Morgan Chase met een waardestijging van 32% slechts 140 punten aan de index toegevoegd, terwijl Goldman Sachs in dezelfde periode met een vergelijkbare waardestijging van 36% maar liefst 437 punten aan de index toevoegde. Hoe kan het dat de waardestijging van het aandeel Goldman Sachs een drie keer zo grote bijdrage levert aan de stijging van de Dow Jones, terwijl de marktwaarde van haar concurrent JP Morgan ruim drie keer zo groot is als die van Goldman Sachs ($312 miljard versus $103 miljard)? Het simpele antwoord op die vraag is dat één aandeel van JP Morgan momenteel $84,63 waard is, terwijl één aandeel van Goldman Sachs $229,32 kost. Een procent stijging van het laatstgenoemde aandeel heeft dus een veel grotere impact op de index. Zou je een weging toepassen op basis van de marktwaarde van alle ondernemingen in de Dow Jones index, dan lag de grens van 20.000 punten waarschijnlijk nog ver voor ons. De volgende grafiek van Bloomberg laat zien dat de stijging van de afgelopen drie maanden voor een aanzienlijk deel toegeschreven kan worden aan deze gebrekkige rekenmethode.Dow Jones index sterk beïnvloedt door bedrijven met hoge aandelenkoers (Grafiek via Bloomberg)