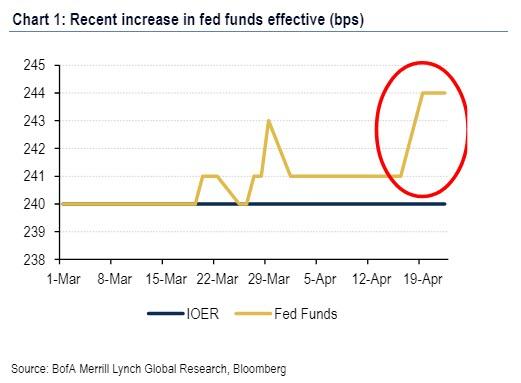

De ECB zal in september de rente met 10 basispunten verlagen, zo verwachten analisten Nick Kounis en Aline Schuiling van de ABN Amro. Dat betekent dat commerciële banken tegen -0,1% geld kunnen lenen bij de centrale bank, maar dat ze ook 0,5% rente gaan betalen op overtollige reserves die ze bij de centrale bank parkeren. Volgend jaar zou er volgens de analisten van de ABN Amro een tweede renteverlaging van 10 basispunten kunnen volgen.

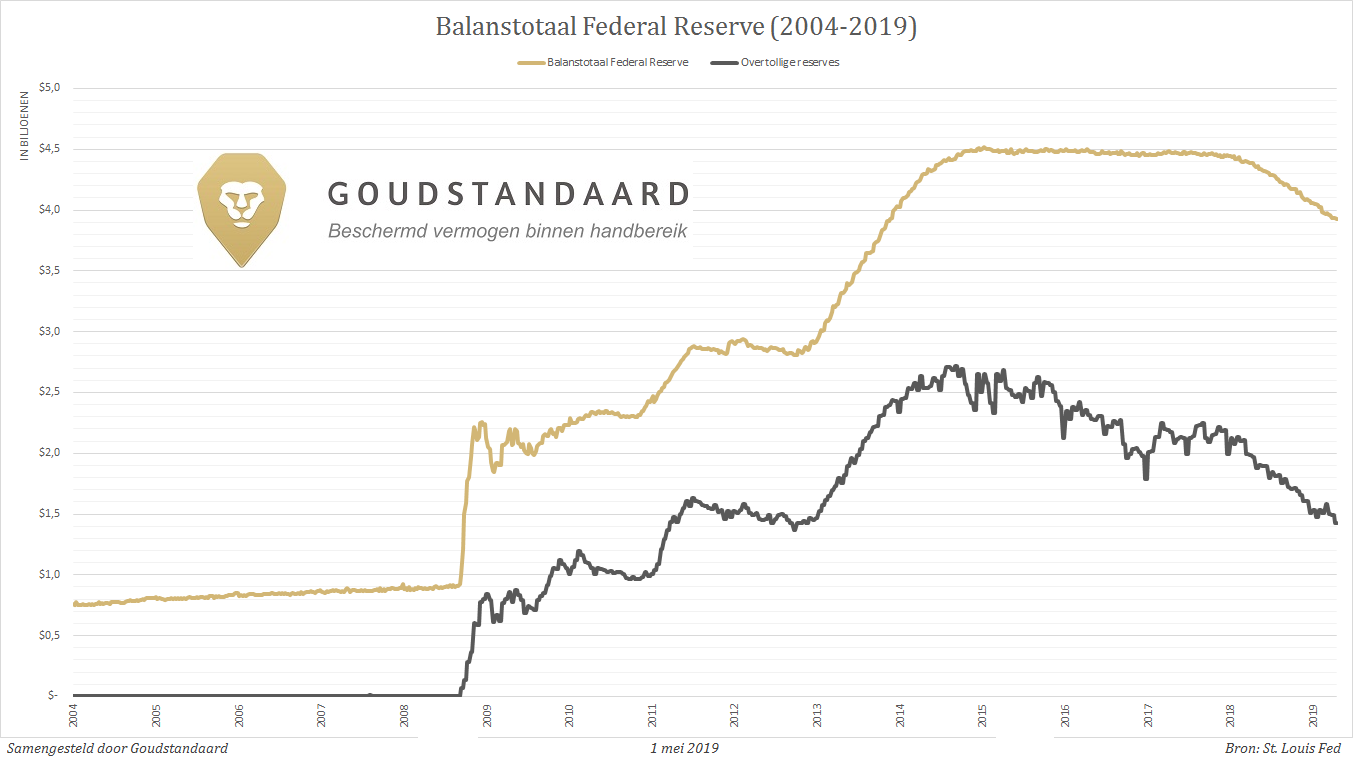

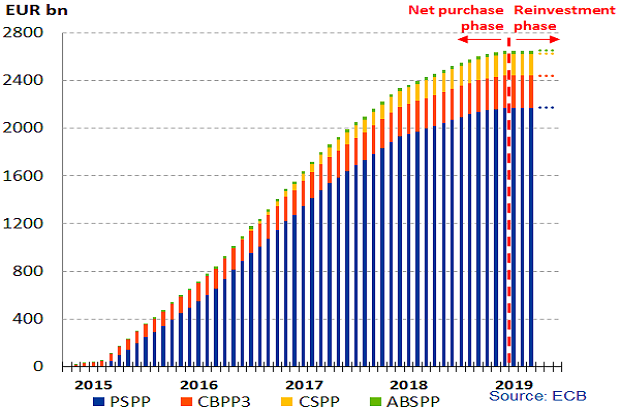

Naast een renteverlaging zal de centrale bank begin volgend jaar ook weer obligaties opkopen om de markt te ondersteunen. De analisten van de ABN Amro verwachten dat de ECB haar balans dan negen maanden lang met €70 miljard per maand zal uitbreiden. Dat zou betekenen dat de centrale bank nog eens €630 miljard aan haar balanstotaal toevoegt om de economie te ondersteunen. Eind vorig jaar bouwde de ECB dit opkoopprogramma nog af.

Renteverlaging ECB

De centrale bank liet tijdens het laatste rentebesluit al weten dat ze de rente nog zeker een jaar lang niet zal verhogen. Tijdens een bijeenkomst in Portugal eerder deze week deed Mario Draghi daar nog een schepje bovenop door te suggereren dat de centrale bank meer maatregelen kan nemen. Tijdens de paneldiscussie zei hij dat de ECB bereid is meer te stimuleren als de inflatie laag blijft. Ook zei hij dat er nog voldoende ruimte is om het opkoopprogramma verder uit te breiden.

Eerder dit jaar nam de ECB al maatregelen om de bankensector te ondersteunen. De centrale bank kwam met een nieuwe ronde van TLTRO, waarmee ze opnieuw liquiditeitssteun aan banken kan geven. De aankondiging van deze maatregel was misschien al een voorbode voor extra monetaire stimuleringsmaatregelen. De Europese bankensector staat onder druk, omdat de lage rente hun winstgevendheid aantast. Bankaandelen gingen vorig jaar opnieuw hard onderuit.

Meer stimulering

Door de uitspraken van Draghi daalde de rente op Europese staatsobligaties deze week naar een nieuw dieptepunt. Beleggers lijken dus al te anticiperen op een fase met meer monetaire stimuleringsmaatregelen. Ook in de Verenigde Staten wordt later dit jaar een nieuwe renteverlaging verwacht, mogelijk al in juli. De omslag in het beleid van de twee belangrijkste centrale banken deed de goudprijs stijgen naar €40.000 per kilo, het hoogste niveau in zes jaar. In dollars steeg de prijs naar $1.390 per troy ounce, eveneens het hoogste niveau in zes jaar.

Dit artikel verscheen eerder op Goudstandaard