Britse aandelen zijn uit de gratie, ondergewaardeerd, maar hoog renderend. Ideale omstandigheden voor stock pickers, schrijft Sue Noffke, hoofd op de afdeling van Britse aandelen bij Schroders. Met alle onzekerheid rond de Brexit mijden de meeste beleggers de Britse aandelenmarkt, terwijl Schroders juist kansen ziet.

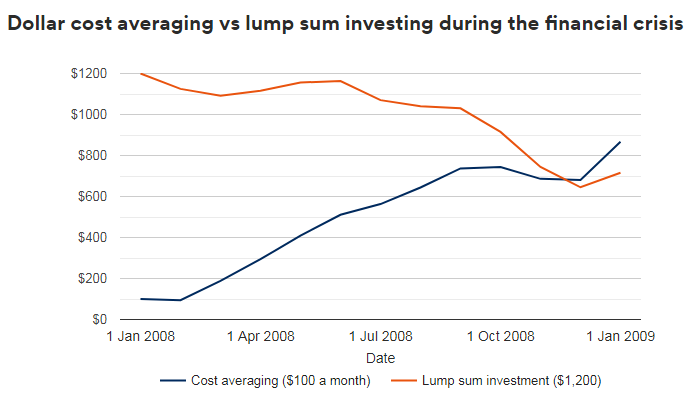

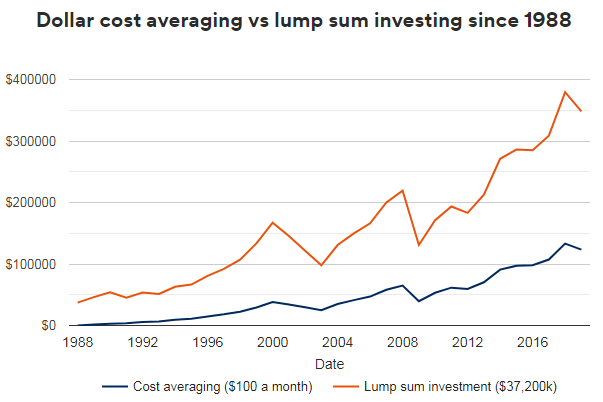

De prestaties van Britse aandelen blijven sinds het EU-referendum achter bij wereldwijde aandelen. De waarderingen bevinden zich daardoor op het laagste niveau sinds decennia. Daarnaast ligt het dividendrendement boven het langdurige gemiddelde. Schroders ziet drie redenen om deze weinig gewilde aandelen te omarmen.

Niet geliefd

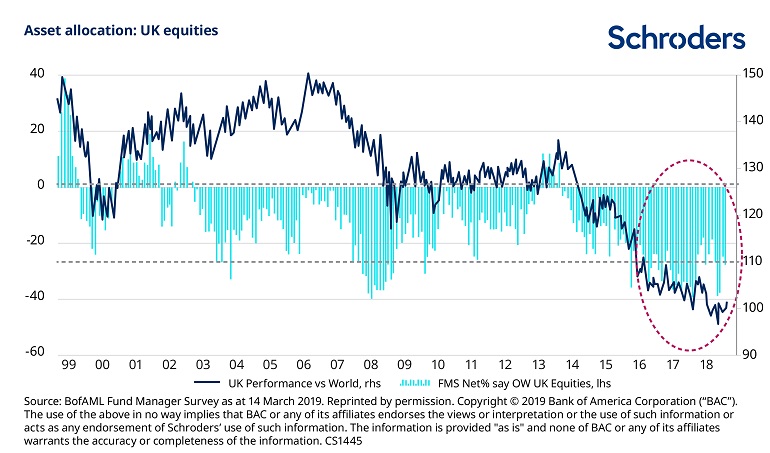

Internationale beleggers zijn negatief gestemd over de Britse aandelenmarkt. Fondsbeheerders zijn al drie jaar onderwogen in Britse aandelen, zo blijkt uit onderzoek van Merrill Lynch. Schroders houdt altijd nauwlettend het gedrag van bedrijfsinvesteerders in de gaten, omdat zij met hun investeringen een langetermijndoelstelling nastreven. Opvallend is dan dat buitenlandse bedrijven juist aangetrokken worden tot Britse aandelen, vanwege hun lage waarderingen en het zwakke Britse pond.

Onlangs kocht Coca Cola de internationaal snelgroeiende Britse koffieketen Costa Coffee – dat het grootste deel van zijn winst in het Verenigd Koninkrijk realiseert – en Boston Scientific nam de farmaceut BTG over, die 90% van zijn omzet uit de VS haalt. Daarnaast wijzen de aandeleninkoopprogramma’s erop dat Britse bedrijven hun eigen aandelen als ondergewaardeerd zien.

Ondergewaardeerd

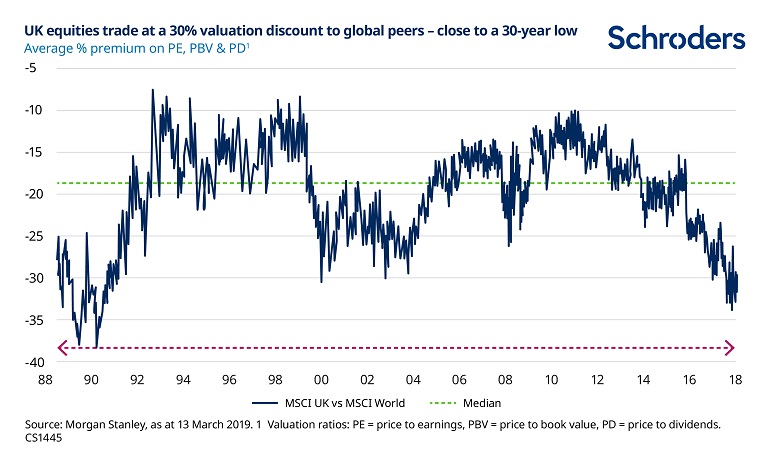

Die waarderingen bevestigen het beeld dat beleggers zich afkeren van Britse aandelen. Zowel de price-to-book value, de koerswinstverhouding en de price-to-dividend ratio wijzen op een relatieve onderwaardering van Britse aandelen van 30% ten opzichte van de mondiale soortgenoten. Dit is dichtbij het laagste punt in dertig jaar. Die lage waardering biedt wel een aantrekkelijk instappunt voor beleggers met een lange horizon.

Britse aandelen relatief goedkoop ten opzichte van aandelen in andere landen (Bron: Morgan Stanley, Schroders)

Vermogensbeheerders hebben momenteel weinig Britse aandelen in portefeuille (Bron: Morgan Stanley, Schroders)

Aantrekkelijke rendementen

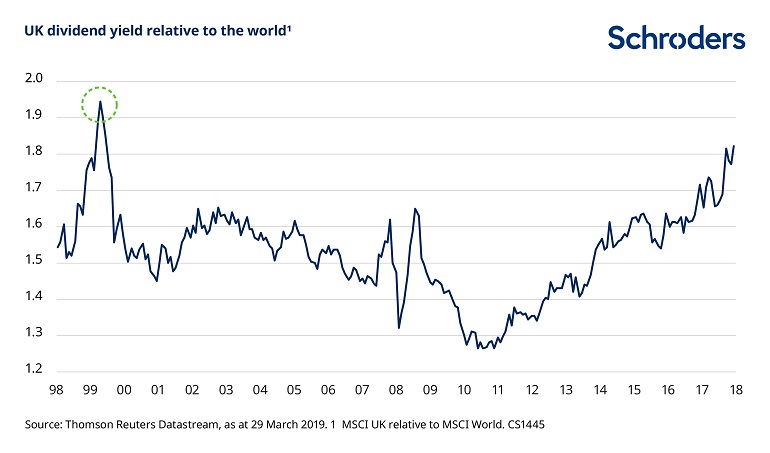

In de afgelopen dertig jaar is het dividendrendement van de Britse aandelenmarkt ten opzichte van de rest van de wereld alleen tijdens de recessie in 1991 en tijdens de piek van de techbubbel hoger geweest. Het dividendrendement bedraagt momenteel 4,5% en dat steekt gunstig af ten opzichte van het gemiddelde rendement van de afgelopen dertig jaar, dat op 3,5% ligt. Om terug te keren naar het langetermijngemiddelde is ofwel een sterke koersstijging nodig, ofwel dermate slecht nieuws dat bedrijven hun dividenduitkeringen fors gaan korten.

In de nasleep van de financiële crisis daalden de dividenduitkeringen met 15% en dat is mede veroorzaakt door het opschorten van de dividenduitkering door BP na het Deepwater Horizon debacle in de Golf van Mexico. Schroders denkt niet dat een recessie, zoals die volgde op de grote financiële crisis, waarschijnlijk is. Als er een recessie komt, dan blijft hij waarschijnlijk beperkt tot het Verenigd Koninkrijk en slaat hij niet wereldwijd om zich heen. In zekere zin is dat geruststellend aangezien de meeste Engelse dividend-uitkerende bedrijven het grootste deel van hun inkomsten uit het buitenland halen.

Britse aandelenmarkt biedt momenteel een aantrekkelijk dividendrendement (Bron: Morgan Stanley, Schroders)

Superieure rendementen gloren met Britse aandelen

Als stock picker ziet Schroders voldoende aantrekkelijke kansen in grote en kleine beursgenoteerde ondernemingen in het Verenigd Koninkrijk. Door hierin te beleggen kan de portefeuille zodanig worden ingericht dat de kans op superieure rendementen op de langere termijn toeneemt.

Lees meer in het artikel “Three reasons why the UK stock market looks compelling“, van Sue Noffke, hoofd van de afdeling Britse aandelen bij Schroders.