Het vooruitzicht van meer negatieve rente is misschien wel de belangrijkste reden voor de stijging van de goudprijs over de afgelopen maanden. Met meer dan $13 biljoen aan staatsobligaties met negatieve rente en het vooruitzicht dat de rente nog verder zal dalen zullen steeds meer beleggers op zoek gaan naar een veilig alternatief.

Dat het edelmetaal een vluchthaven wordt bij negatieve rente blijkt ook uit de statistieken. Volgens berekeningen van Bloomberg is de negatieve correlatie tussen de verwachte reële rente in de Verenigde Staten en de goudprijs nog nooit eerder zo groot geweest als nu. De afgelopen zestig dagen kwam de correlatie tussen de goudprijs en het rendement op Amerikaanse 5-jaars staatsleningen met inflatiecorrectie uit op -0,7, de sterkste correlatie ooit gemeten.

Sterke correlatie tussen negatieve rente en de goudprijs (Bron: Bloomberg)

Meer negatieve rente

Op dit moment levert $13 biljoen aan staatsobligaties in de wereld een negatieve rendement op. Dat wil zeggen dat beleggers rente betalen op het geld dat ze uitlenen aan overheden. Dat was vijf jaar geleden nog ondenkbaar, maar nu is het realiteit geworden. Een vlucht naar de veiligheid en liquiditeit van staatsleningen zorgt ervoor dat beleggers een steeds hogere prijs betalen voor het schuldpapier.

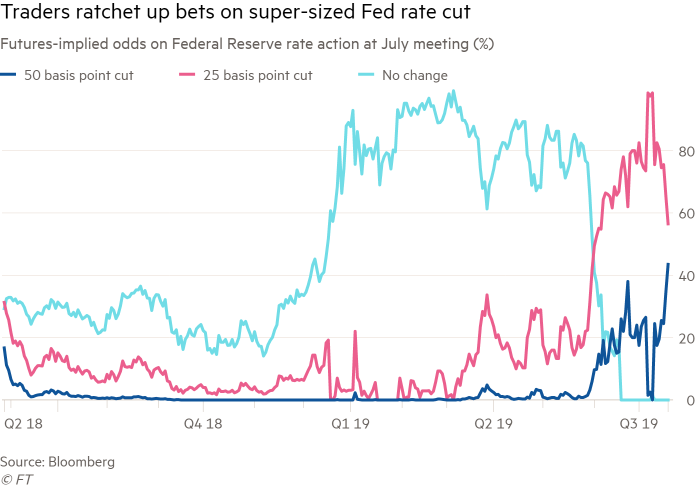

De verwachting is dat er de komende jaren nog veel meer schuldpapier tegen negatieve rente verhandeld zal worden. Volgens schattingen van Bloomberg kan het totaal aan negatief renderend schuldpapier dit jaar verder oplopen tot $30 biljoen, indien de Federal Reserve dit jaar twee renteverlagingen doorvoert. En dan hebben we het nog niet eens over het vooruitzicht van nieuwe monetaire stimuleringsprogramma’s van andere centrale banken als de ECB en de Bank of Japan.

Steeds meer schuldpapier met negatieve rente (Bron: Bloomberg)

Hoe lang gaat dit nog goed?

Het gezegde luidt dat de kruik te water gaat tot ze barst. Dat geldt in zekere mate ook voor het huidige financiële systeem. Hoe ver kan de rente nog dalen, voordat spaarders en beleggers een alternatief gaan zoeken? Volgens vermogensbeheerder Ray Dalio van Bridgewater Associates is het slechts een kwestie van tijd voordat beleggers tot nieuwe inzichten zullen komen.

In een nieuw essay schrijft hij dat beleggers op een gegeven moment niet alleen afgeschrikt zullen worden door de negatieve rente, maar ook door het besef dat centrale banken er alles aan zullen doen om het systeem overeind te houden. Denk daarbij aan het opkopen van grote hoeveelheden schuldpapier en het devalueren van de munt. In zijn analyse zegt Dalio daar het volgende over.

“Ik denk dat het zeer waarschijnlijk is dat ergens in de komende jaren, 1) centrale banken geen stimulans meer hebben om de markten en de economie te stimuleren wanneer de economie zwak is, en 2) er een enorme hoeveelheid schulden en verplichtingen zal zijn (bijvoorbeeld pensioen en gezondheidszorg) die steeds vaker opeisbaar worden en die niet met activa kunnen worden gefinancierd.

Anders gezegd, ik denk dat het paradigma waarin we ons bevinden hoogstwaarschijnlijk zal eindigen als de reële rentestand zo laag wordt dat beleggers die het schuldpapier hebben het niet meer willen houden en zullen overstappen naar iets waarvan zij denken dat het beter is en er tegelijkertijd een grote behoefte aan geld is om verplichtingen te financieren.

Op dat moment zal er niet genoeg geld zijn om aan de behoeften te voldoen, dus er zal een combinatie ontstaan van grote tekorten die worden gemonetariseerd, valutadevaluaties en grote belastingverhogingen. Deze omstandigheden zullen waarschijnlijk de conflicten tussen de kapitalistische ‘haves’ en de socialistische ‘have-nots’ doen toenemen.

Hoogstwaarschijnlijk zullen gedurende deze periode de bezitters van schuldpapier zeer lage of negatieve nominale en reële rendementen ontvangen in valuta die minder waard worden, wat de facto een vermogensbelasting is.”

Vlucht naar ‘hard assets’

Op dit moment fungeren staatsobligaties nog als veilige haven, omdat de nominale waarde gegarandeerd kan worden en het tegenpartij risico nog altijd gering is. Goud speelt slechts een marginale rol binnen het huidige financiële systeem. Die verhouding kan in de toekomst veranderen, als centrale banken wereldwijd gehoor gaan geven aan de politieke wens van meer monetaire stimulering. In dat geval zullen beleggers niet de kredietwaardigheid van overheden, maar die van de valuta zelf in twijfel trekken. In dat scenario worden tastbare bezittingen als goud aantrekkelijker dan staatsleningen en andere papieren bezittingen waarvan de waarde in valuta wordt uitgedrukt.

Volgens Ray Dalio doen vermogende particulieren en beleggingsfondsen er daarom verstandig aan hun portefeuille af te stemmen op dit risico. Ze moeten zich de vraag stellen wat de beste veilige haven is in een wereld waarin centrale banken en overheden allemaal hun munt proberen te devalueren.

Dit artikel verscheen eerder op Goudstandaard