De overheid zal de netto uitgifte van staatsobligaties met $250 miljard terugbrengen tot $1,2 biljoen, zo blijkt uit een rondvraag bij 18 'primary dealers'. Een primary dealer is een bedrijf dat rechtstreeks obligaties koopt van de overheid om deze vervolgens op de markt te brengen. In Amerika zijn dat (afdelingen van) grote zakenbanken als Barclays, Citigroup, Credit Suisse, Deutsch Bank, Goldman Sachs, JP Morgan, Merryll Lynch, Morga Stanley, RBS, UBS en nog een aantal anderen (zie Wikipedia).

Tegelijkertijd zet de Federal Reserve binnenkort ook $45 miljard aan staatsobligaties op haar wensenlijstje (QE4), naast de $40 miljard aan hypotheekobligaties die het sinds september iedere maand koopt (QE3). Omdat de Fed in totaal elke maand $85 miljard aan obligaties van de markt haalt neemt het 90% van het aanbod van zogeheten 'fixed income assets' weg, dat concludeerde zakenbank en primary dealer JP Morgan. Door de kunstmatige schaarste die de Federal Reserve creëert blijft de waarde van de obligaties (in dollars) hoog en blijft de rentevergoeding laag. De extra liquiditeit die de Amerikaanse centrale bank injecteeert zorgt ervoor dat de overheid goedkoop kan blijven lenen en dat het kopen van een huis aantrekkelijker wordt door de lage rente. De huizenmarkt trekt sinds kort weer een beetje aan in de VS, mede door de beschikbaarheid van goedkope kredieten.

Bloomberg schrijft dat, ondanks een stijging van de Amerikaanse staatsschuld van $9 naar $16 biljoen sinds 2007, er nu veel meer schaarste is in de obligatiemarkt. Veel beleggers en beleggingsfondsen zijn de afgelopen jaren gevlucht van aandelen naar obligaties. Tegelijkertijd is het aanbod van deze schuldpapieren kunstmatig kleiner gemaakt door aankopen van de centrale bank. De schaarste die hier het gevolg van is uit zich in steeds hogere obligatiekoersen (lagere rente), waardoor beleggers daadwerkelijk geloven dat ze een goede keus gemaakt hebben door in obligaties te stappen.

“Het krimpende aanbod van obligaties in de markt verlaagt de rente en is daarmee niet alleen gunstig voor het ministerie van Financien. Ook biedt het een lagere rente aan de private markt”, aldus Zach Pandl, rentestrateeg bij Columbia Management Investment Advisers LLC in Minneapolis. “De Federal Reserve creeert de schaarste in obligaties niet alleen om het ministerie van Financien te helpen, maar primair om de economie op gang te brengen”, zo verklaarde Pandl tegenover een joualist van Bloomberg.

Obligatieveiling

Afgelopen week waren de biedingen voor nieuwe 2-jaars staatsobligaties vier keer zo groot als het aanbod. Volgens berekeningen van Bloomberg werd een veiling van Amerikaanse staatsobligaties niet vaak zo zwaar overtekend als nu. De rente op Amerikaanse staatsobligaties is als gevolg van de kunstmatige schaarste (aankopen door de centrale bank) en de grote wereldwijde vraag inmiddels een half procentpunt lager dan het gemiddelde van de rest van de wereld. In april 2010 was de rente nog een kwart procentpunt hoger dan het wereldwijde gemiddelde, zo berekende Merrill Lynch.

De kopers van Amerikaanse staatsobligaties zijn overal te vinden, het loopt uiteen van centrale banken tot financiële instellingen die aan bepaalde eisen moeten voldoen. Banken moeten volgens Basel III en volgens de regels van de BIS voldoen aan bepaalde kapitaaleisen en obligaties van landen met een goede kredietstatus worden daarin aangemerkt als hoogwaardig en solide kapitaal. Door dit soort verplichtingen, en door een vlucht van beleggers richting liquiditeit en zekerheid, kan de Obama regering nog steeds tegen extreem lage rentes geld lenen.

Analisten en strategen in de obligatiemarkt hebben de omstandigheden onderschat, want door de schaarste in obligaties zal de rente nog langer laag blijven dan ze eerder voor mogelijk hielden. De verwachting van de rente op een 10-jaars Treasury eind 2013 werd naar beneden bijgesteld van gemiddeld 2,79% in juni naar 2,26% nu. Dat percentage is de mediaan van de renteverwachting van ongeveer vijftig verschillende analisten die door Bloomberg ondervraagd werden. Om de extreem lage rente in perspectief te zetten: sinds het aantreden van Bill Clinton als president in 1992 was de gemiddelde rente op 10-jaars Treasuries 4,88%.

De rente op 10-jaars obligaties van de VS staat nu op 1,62%, een daling van 0,07 procentpunt ten opzichte van een week geleden. De obligatiekoers steeg toen bekend werd dat Obama met de Republikeinen overleg voert over hoe de verplichte bezuinigingen van $600 miljard vermeden kan worden. Deze bezuinigingen treden vanaf 2013 automatisch in werking indien er geen akkoord wordt bereikt over hervormingen en bezuinigingen tussen de Republikeinen en de Democraten.

$93 miljard

JP Morgan berekende hoeveel obligaties er in 2013 op de markt komen die een looptijd hebben van meer dan één jaar en die een stabiele stroom van cashflow genereren. Dat zijn het type obligaties die banken en beleggingsfondsen graag op de balans willen hebben. Het gaat hier om staatsobligaties, obligaties van staten en steden (municipal bonds) en hypotheekobligaties. Dit aanbod zou per maand $93 miljard bedragen, een fractie meer dan de $85 miljard die de Federal Reserve volgend jaar naar alle waarschijnlijkheid zal opzuigen. Er blijft nog maar een paar miljard aan 'hoogwaardige' schuldpapieren over waar de financiële instellingen en de beleggers wereldwijd in kunnen beleggen.

Schulden stapelen

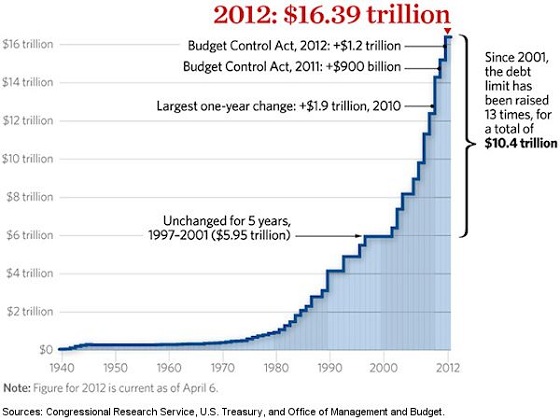

In de afgelopen drie jaar leende het Amerikaanse ministerie van Financien jaarlijks bruto meer dan $2,1 biljoen, tegenover 'slechts' $922 miljard in 2008. De bruto uitgifte van staatsobligaties is hoger omdat oude schuldpapieren na verloop van tijd doorgerold moeten worden. Het herfinancieren van bestaande schulden komt dus bovenop de financiering van het actuele begrotingstekort. En dat begrotingstekort van de Amerikaanse overheid zal voor het vierde jaar op rij de $1 biljoen weer passeren.

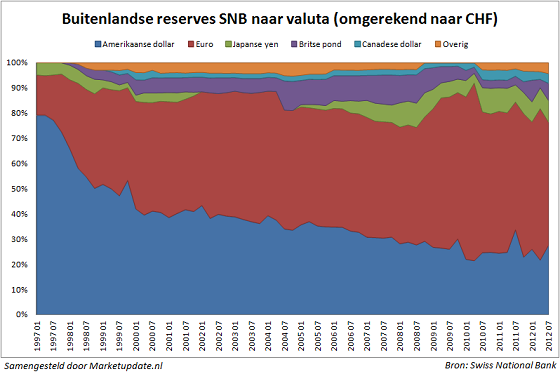

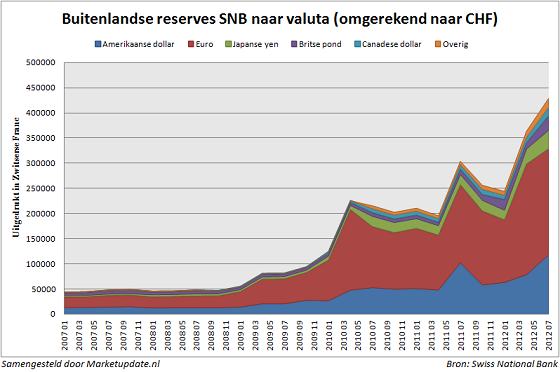

Het buitenland heeft desondanks nog steeds veel belangstelling voor de Amerikaanse obligatiemarkt. Centrale banken van Brazilie, Belgie, Luxemburg, Rusland, Zwitserland, Taiwan en Hong Kong voegden gezamenlijk $264,8 miljard aan Treasuries aan hun bezittingen toe ten opzichte van augustus 2011. Die informatie haalde Bloomberg uit de laatste TIC-data van 16 november.

Beleggers boden een recordhoeveelheid van $3,16 voor elke dollar van de in totaal $1.974 miljard aan schuldpapieren die de Amerikaanse overheid dit jaar veilde. Dat is meer dan het vorige record van $3,04 dat vorig jaar werd neergezet. De bid-to-cover ratio (de verhouding tussen vraag en aanbod bij een veiling) voor $35 miljard aan 2-jaars staatsobligaties die op 27 november op de markt werden gebracht was 4,07. Er werd dus met een veelvoud van dat bedrag geboden op die obligaties.

De Amerikaanse begroting is bijzonder kwetsbaar door de hoge staatsschuld. Alleen aan rente betaalde de VS in het fiscale jaar 2012 al $359,8 miljard. Dat was weliswaar minder dan de $454,4 miljard van vorig jaar, maar dat is volledig toe te schrijven aan een daling van de rente. De staatsschuld is sindsdien alleen maar verder opgelopen en staat op het moment van schrijven op $16,3 biljoen. Het Amerikaanse begrotingstekort is iets meer dan $1 biljoen, een tekort dat bij een verdubbeling van de rente al met honderden miljarden kan oplopen. Het spreekt voor zich dat de Amerikaanse centrale bank en de minister van Financien dat koste wat kost zullen voorkomen. Geen hogere rente tot ver in 2014, zoals Beanke tijdens de FOMC meetings kenbaar maakte.

Consument

Bloomberg schrijft dat ook de consument profiteert van de lage rente die met de geldpersfinanciering mogelijk is. De rente op 30-jaars staatsobligaties zakte naar een dieptepunt van 3,31%, zo bleek uit een onderzoek van Freddie Mac. Een autolening met een looptijd van vier jaar had in augustus van dit jaar gemiddeld een rente van 4,88%. In december 2008 was dat nog 7% voor dezelfde lening. De spaarrrente zal eveneens omlaag zijn gegaan, dat moet ook gezegd worden. Voor Amerikanen die op de pof lenen zijn het goede tijden, de spaarder moet op zoek gaan naar de uitgang.

Walt Disney

De schaarste aan liquide obligaties van overheden en bedrijven met een goede kredietstatus zorgt voor uitzonderlijk lage rentes. Walt Disney gaf vorige week een recordhoeveelheid obligaties uit, waarop het de laagste rente ooit betaalt. Coupons met een looptijd voor 3 jaar kregen een rente van 0,45%, terwijl een lening aan Walt Disney met een looptijd van 30 jaar voor een rente van 3,7% weggezet kon worden.