De goudprijs steeg in een week tijd van €1.075,60 naar €1.121,80 per troy ounce (+4,3%), terwijl de zilverprijs per kilo van €573,04 naar €591,77 steeg (+3,27%). Vergeleken met een maand geleden staat de goudprijs in euro’s momenteel 9,95% lager en brengt een kilo zilver 16,8% minder euro’s op. De prijs van goud in euro’s ligt 12,2% onder het niveau van begin dit jaar, de zilverprijs staat zelfs 20% lager.

In dollars steeg de goudprijs in een week tijd van $1.403,78 naar $1.461,63 per troy ounce (+4,12%) en ging de prijs van datzelfde gewicht in zilver van $23,26 naar $24,01 (+3,22%). De percentages laten zien dat de wisselkoers tussen de euro en de dollar nog steeds comfortabel rond de $1,30 zweeft. De goud/zilver ratio is afgelopen week verder opgelopen tot bijna 61:1.

Premies lopen op

Wat de spotprijs van goud en zilver u niet laten zien is dat de premies op veel gouden en zilveren munten aan het oplopen zijn. Door de grote vraag naar het edelmetaal zijn de levertijden van gangbare beleggingsmunten van de Amerikaanse en Canadese munthuizen al sterk opgelopen. De (tijdelijke) schaarste drijft de premies van dit soort munten steeds verder op. Vorige week hebben we in het weekoverzicht van goud en zilver al gewezen op deze trend. Het is nog te vroeg om te spreken van een ‘ontkoppeling’ tussen de ‘papieren prijs’ (beloftes op goud of zilver) en de prijs van fysiek metaal, maar wel is duidelijk geworden dat er een spanningsveld ontstaan is tussen deze twee.

De daling van de ‘papieren’ prijs lokte vooral meer aankopen van fysiek goud en zilver uit, zoveel zelfs dat de markt niet aan de vraag kan voldoen. Een logisch gevolg is dat iedereen die wel over fysiek edelmetaal beschikt een hogere prijs kan vragen. Hoe groter de discrepantie tussen vraag en aanbod in de fysiek markt, hoe meer de premies zullen oplopen.

Goudprijs in € per troy ounce (Bron: Goudstandaard)

Zilverprijs in € per kilo (Bron: Goudstandaard)

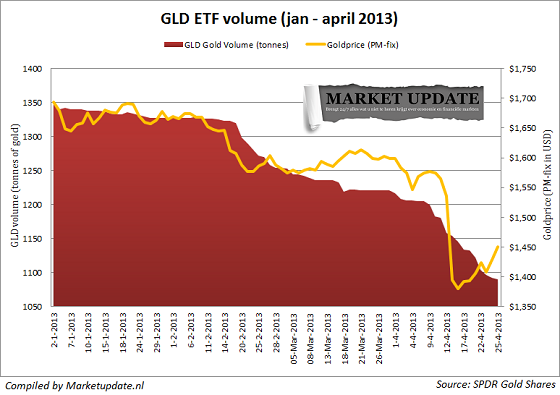

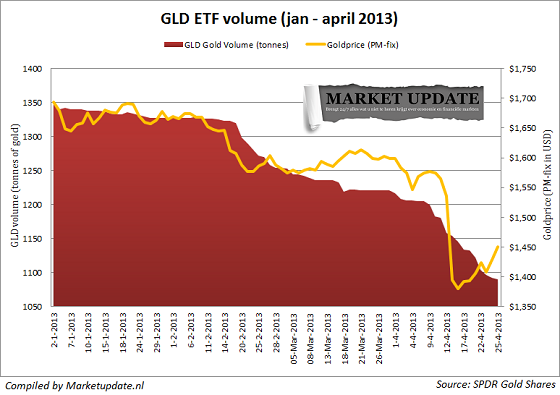

GLD niet meer in trek, goud verlaat kluis van JP Morgan

Afgelopen week zagen we een voortzetting van trends die begin dit jaar zijn ingezet: Als eerste zien we dat beleggers aandelen in het GLD fonds van de hand blijven doen. Ten opzichte van het begin van dit jaar is er al 250 ton goud uit de voorraad van dit goud-ETF gehaald. Zelfs nu de prijs van goud weer aan het stijgen is doen beleggers hun positie in deze vorm van ‘unallocated’ goud van de hand.

Daaaast zien we sinds kort een uitstroom van goud uit de kluis van ‘bullion bank’ JP Morgan. Vermogende partijen die ongeveer 2 miljoen troy ounce goud hadden opgeslagen in de kluis van deze ‘bullion bank’ hebben daar ongeveer driekwart van opgehaald. In feite was deze bullion bank alleen verantwoordelijk voor 99,3% van alle Comex goudverkopen van de afgelopen drie maanden. Wat daar precies aan de hand is zullen we de komende dagen onderzoeken.

GLD ziet haar positie in fysiek goud slinken…

… terwijl JP Morgan een groot deel van de goudvoorraad uit de Comex kluis zag verdwijnen

Centrale banken kopen goud

Afgelopen week schreven we op Marketupdate dat centrale banken in maart opnieuw goud gekocht hebben. Het bewijst maar weer dat centrale bankiers nog steeds belangstelling hebben voor goud als waardevolle reserve op de activazijde van de balans. Naar verwachting hebben ze ook na de prijsdaling van april weer goud gekocht, want het metaal werd op een gegeven moment tegen een ‘bodemprijs’ van de hand gedaan. Tegen een goudprijs van ongeveer $1.400 per troy ounce is het voor sommige goudmijnen zelfs moeilijk of onmogelijk geworden om winst te maken.