Afgelopen week keek ik vol verbazing naar een documentaire van Zwarte Zwanen over onze pensioenfondsen. In die aflevering liet Cees Grimbergen zien hoe de pensioenfondsen te werk gaan en hoe zij in sommige gevallen met hun ‘klanten’ omgaan. Klanten tussen haakjes, omdat je als werknemer doorgaans niets te kiezen hebt. Via je werkgever zit je waarschijnlijk al vast aan een bepaalde pensioenverzekeraar of een verplicht bedrijfspensioenfonds, zonder dat je daar zelf iets over te zeggen hebt.

De documentaire laat zien wat de gevolgen zijn van deze scheve machtsverhouding en het gebrek aan marktdiscipline in deze wereld. Pensioenfondsen maken hoge kosten, zijn weinig flexibel en doen er niet moeilijk over dure advocaten in te schakelen om deelnemers met lastige vragen stil te krijgen. En het ergste van dat alles is dat u als werknemer – zeker als het pensioen nog ver voor u ligt – geen enkele zekerheid heeft wat u in de toekomst aan pensioen mag verwachten. Het enige wat zeker is, dat is uw maandelijkse inleg.

Door de toenemende vergrijzing neemt de druk op de jongere generatie toe. Zij betalen nu pensioen, maar weten niet zeker of er nog genoeg geld in de collectieve pot zit op het moment dat zij er zelf aanspraak op willen maken. En dan hebben we het nog niet eens over het rendement, dat door de lage rente zwaar onder druk komt te staan.

Complexiteit

In een poging de transparantie van de pensioenen te verbeteren kwam er een persoonlijk pensioenoverzicht. Dat klinkt in de theorie heel mooi, maar in de praktijk blijkt het ontzettend veel rompslomp met zich mee te brengen. In het meest extreme geval zijn werknemers van pensioenfondsen een halve werkdag bezig om één overzicht in elkaar te zetten. Dat is natuurlijk een extreem geval, maar moet je nagaan hoeveel geld dat in totaal kost... De collectieve insteek van ons pensioenstelsel is goed bedoeld, maar in de praktijk blijkt het alleen maar complexer en ondoorzichtiger te worden. Daardoor wordt het voor een buitenstaanders steeds moeilijker om te controleren wat er bij de pensioenfondsen gebeurt en neemt de kans op excessen toe.Spreiding

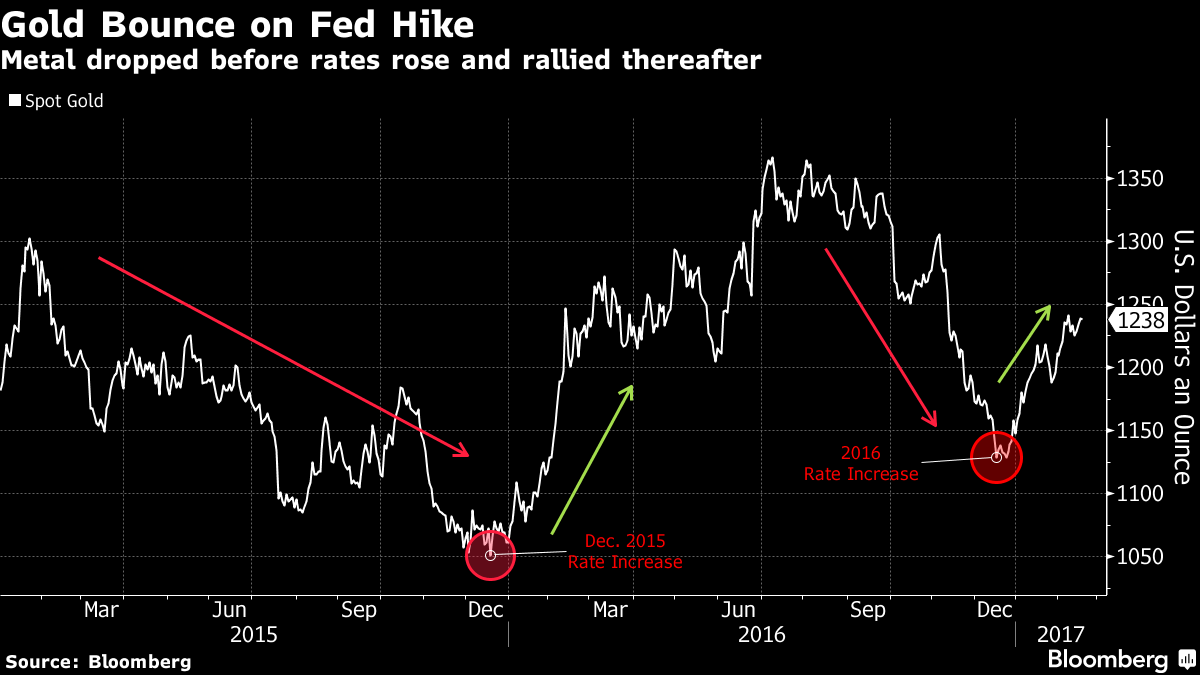

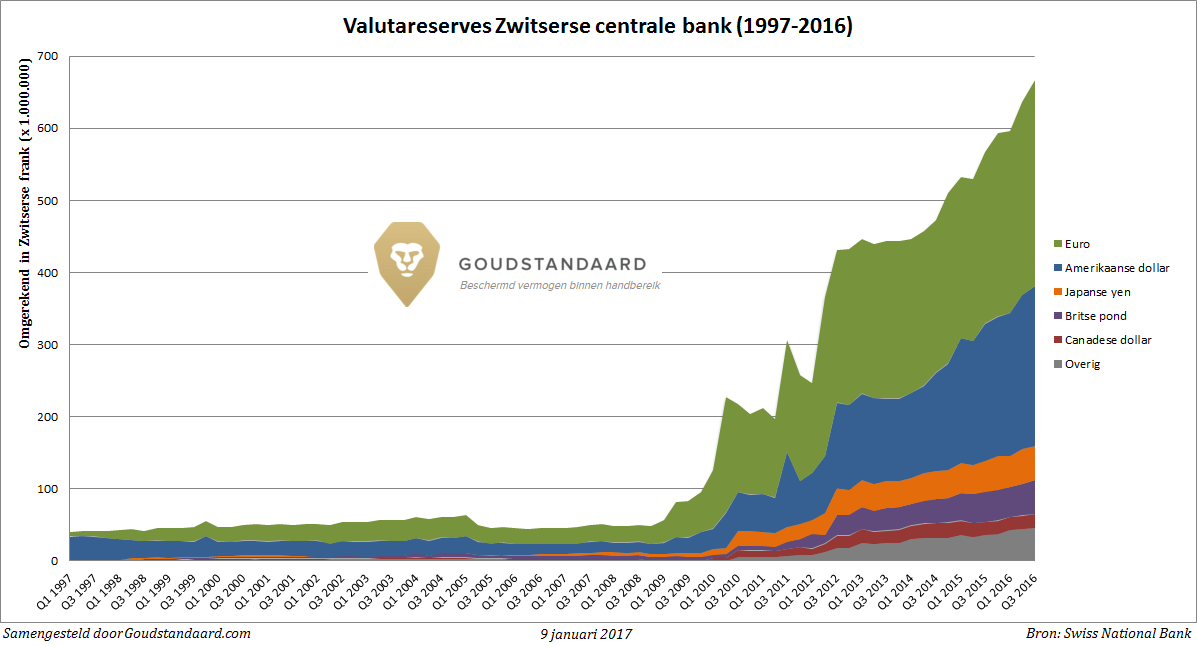

Uit een enquête van het tv-programma EenVandaag bleek vorig jaar dat bijna driekwart van de ruim 20.000 ondervraagden geen tot weinig vertrouwen heeft in de pensioenfondsen. Tegenvallende resultaten en onzekerheid over het uiteindelijke pensioen zijn daar de belangrijkste redenen voor. Wilt u sparen voor uw oudedagsvoorziening, dan kunt u ook overwegen goud te kopen. Bij uitstek voor de lange termijn is het edelmetaal een duurzame manier om uw koopkracht te beschermen. Kijken we naar de waardeontwikkeling van alle belangrijke valuta ten opzichte van goud, dan zien we dat het edelmetaal over de lange termijn een goede bescherming biedt tegen uitholling van uw koopkracht door inflatie. Natuurlijk blijft het altijd belangrijk uw vermogen te spreiden en is het dus niet aan te raden alles op goud in te zetten. Maar aangezien pensioenfondsen nauwelijks iets met goud doen vormt het privé bezit van goud misschien wel de ideale aanvulling op datgene wat u opbouwt via een pensioenfonds. Frank KnopersDeze column van Frank Knopers verscheen afgelopen weekend op Goudstandaard. Goudstandaard is gespecialiseerd in de verkoop en opslag van fysiek edelmetaal. Wilt u meer informatie over beleggen in edelmetalen? Bel ons op +31(0)88 46 88 488 of mail naar [email protected].