De hevige reactie die China in het weekend op de dreigingen van Trump gaf, heeft de spanning op de financiële markten opgedreven. Aandelen gingen wereldwijd in de uitverkoop en de rendementen van veilige havens zoals staatsobligaties bereikten nieuwe dieptepunten.

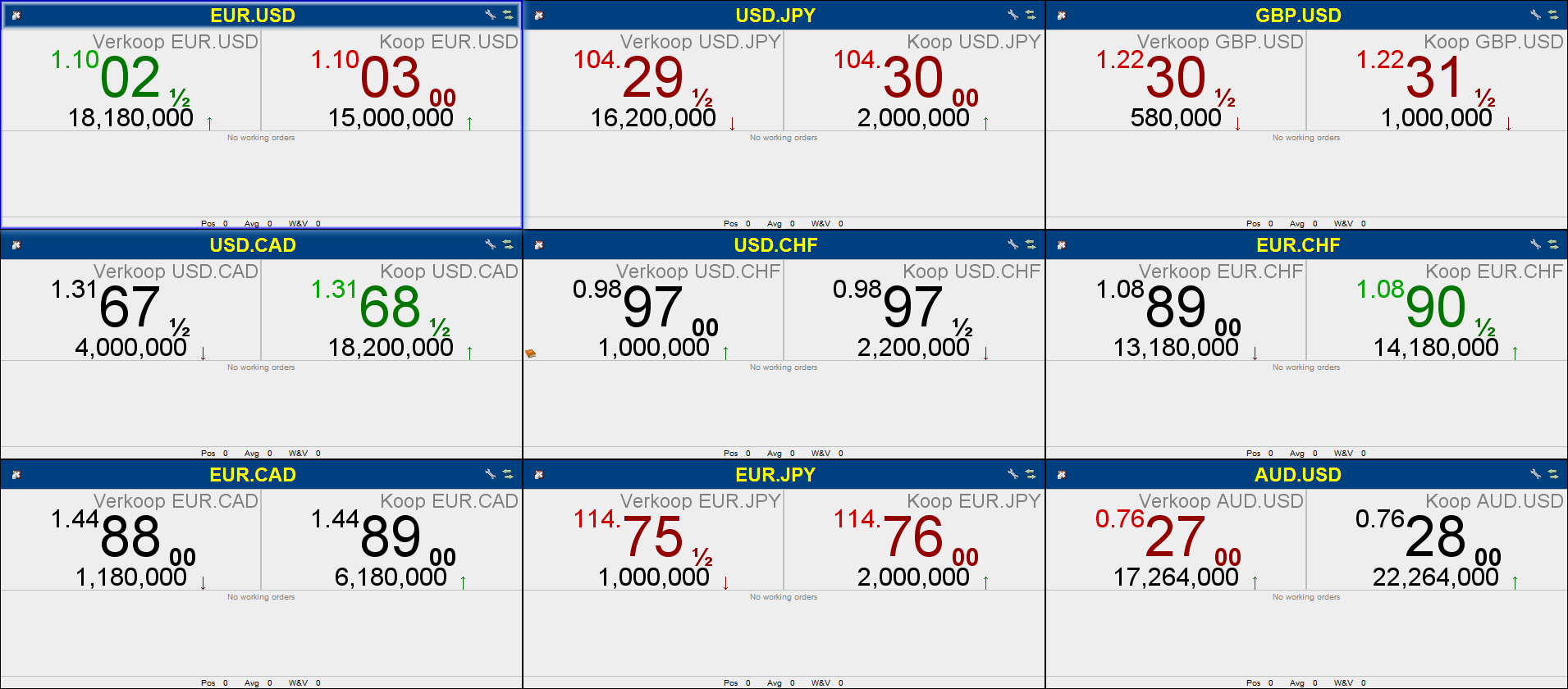

In vergelijking met de meeste andere activamarkten blijft het op de valutamarkten vrij rustig, hoewel de Mexicaanse peso na de dreigingen van Trump alle winst die de munt in 2019 had behaald kwijtraakte en tegenover de greenback meer dan 3% lager eindigde. Het Britse pond deed het opnieuw het slechtst van de G10-valuta. Handelaren worden nerveus van de politieke chaos daar en van het ontbreken van oplossingsrichtingen voor de impasse rond de Brexit.

Markten in de ban van handelsoorlog

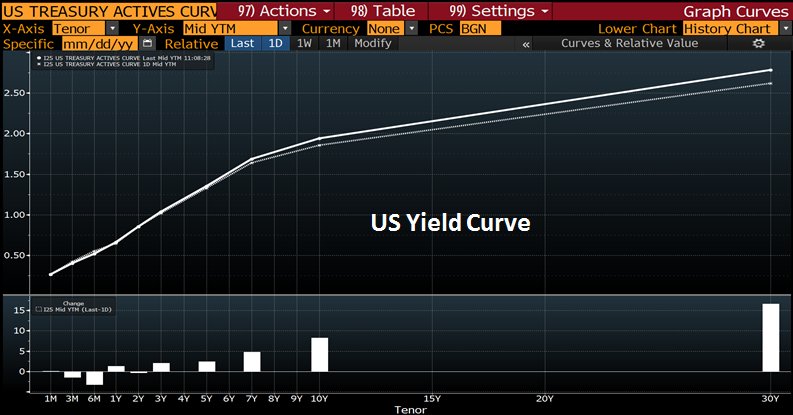

Zowel de economische cijfers als het beleidsnieuws worden beheerst door politiek en mogelijke gevolgen van een handelsoorlog voor economische groei; dit zijn de factoren die bewegingen op de markt bepalen. Marktstrategen bleven hun verwachtingen van de centrale banken van de G10 naar beneden bijstellen en gaan uit van renteverlagingen, vooral in de VS. Wij denken dat het verstandiger is om af te wachten of de cijfers deze hypothetische vertraging bevestigen en zetten in op het uitblijven van beweging bij de Federal Reserve.

De ECB-bijeenkomst van juni is aanstaande donderdag de belangrijkste gebeurtenis. Vrijdag komen in de VS de non-farm payrolls (het niet-agrarische banenrapport, het belangrijkste werkgelegenheidsrapport in de VS) uit. Ook dat zal aan het einde van de week voor wat volatiliteit zorgen. Hieronder de belangrijke valuta in detail.

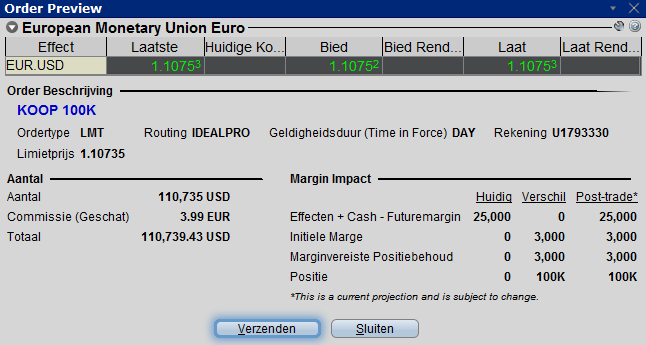

Euro

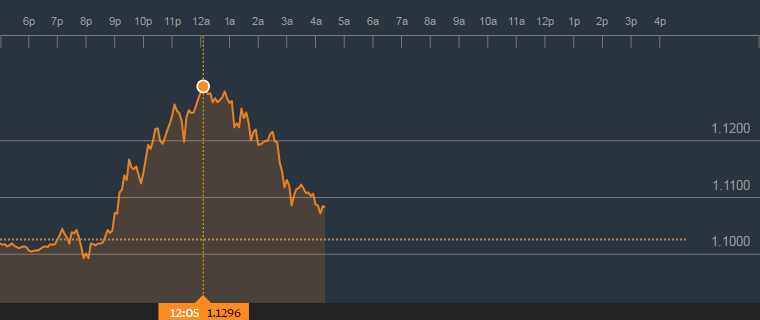

De koers van de euro houdt vrij goed stand te midden van alle financiële risicomijding en de dreigende handelsoorlogen. Het wordt een drukke week voor de gemeenschappelijke munt. Naast de doorslaggevende ECB-bijeenkomst van juni verscheen ook het inflatiecijfer van mei. Hieruit kwam naar voren dat de inflatie – zoals verwacht – weer verder was teruggelopen.

Ook lijken de meeste marktstrategen te verwachten dat de boodschap van voorzitter Draghi donderdag uiterst dovish zal zijn. Deze dovish consensus in combinatie met de buitengewoon korte positionering van de euro op de markten schept de voorwaarden voor een rally van de euro als ofwel de cijfers ofwel de uitspraken van de ECB positiever zijn dan de markten verwachten.

Britse pond

De onzekerheid over de Brexit blijft toenemen. Volgens de peilingen in het Verenigd Koninkrijk is een politieke aardverschuiving op komst, en zullen zowel de Tories als Labour ingehaald worden door partijen die een duidelijker standpunt over de Brexit innemen: de Liberaal-Democraten die willen ‘blijven’ en het nieuwste politieke instrument van Nigel Farage dat voor ‘vertrekken’ staat.

De klok tikt weer richting de nieuwe deadline in oktober en er is in feite geen enkel teken van vooruitgang. De markten zijn duidelijk ongelukkig met deze situatie en het Britse pond eindigde de week opnieuw onderin de G10-liga. Deze week staat er geen belangrijk nieuws op de agenda, dus de prestaties van het pond zullen waarschijnlijk weer door het politieke nieuws bepaald worden.

Amerikaanse dollar

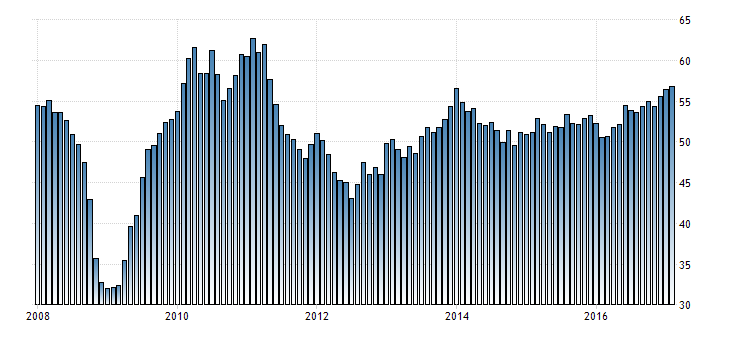

Onder marktstrategen en economen gaan veel stemmen op voor een verlaging van de daggeldrente door de Federal Reserve, maar de cijfers die we binnenkrijgen vertellen een ander verhaal. Wij denken dat er, over het geheel genomen, in de afgelopen jaren een duidelijke, ongewijzigde lijn te zien is van stabiele economische groei, sterke banengroei, stijging van de reële lonen en rustige inflatiedruk.

De spanningen in de handelsbetrekkingen en de invoerheffingen zijn op middellange termijn ongunstig, maar we denken dat de regering-Trump onder enorme druk zal komen te staan om overeenstemming te bereiken wanneer de economische en financiële schade bekend wordt. Daarom blijven we ervan uitgaan dat er geen renteverlagingen komen. We denken dat het werkgelegenheidsrapport van vrijdag onze visie nog eens zal bevestigen.

Door: Enrique Diaz-Alvarez

Enrique Diaz-Alvarez is chief risk officer en staat aan het hoofd van het analistenteam van Ebury in New York. Vanwege zijn gedrevenheid, passie en gedegen kennis, wordt Enrique door Bloomberg erkend als een van de meest accurate voorspellers van de marktbewegingen.

Ebury maakt internationale markten toegankelijker met valutadiensten op maat en flexibel handelskrediet voor ondernemingen. Ebury werkt samen met ruim 12.000 organisaties en verricht 12 miljard euro aan valutatransacties in 140 verschillende valuta. Het bedrijf heeft kantoren in het Verenigd Koninkrijk, Nederland, Spanje en Polen. De speerpunten van Ebury:

- Financiële diensten die normaal zijn voorbehouden aan grote multinationals

- Financiering van uw aankopen

- Marktkennis en valutadiensten op maat

- Ons netwerk van liquidity providers en intermediaire banken

- Transacties in ruim 140 verschillende valuta

Meer informatie op www.ebury.nl