Het oorspronkelijke artikel is in het engels geschreven. Voor het Nederlandstalige (en Vlaamse) publiek heb ik een vertaling gemaakt. De originele versie verscheen gisteren op twitter en kwam in mijn mailbox terecht. Als er aanmerkingen zijn op deze vertaling, graag mailen naar [email protected] (of plaats een reactie onder het artikel). De auteur van dit artikel over Freegold is te volgen op twitter en is actief op het Goudstudieforum.

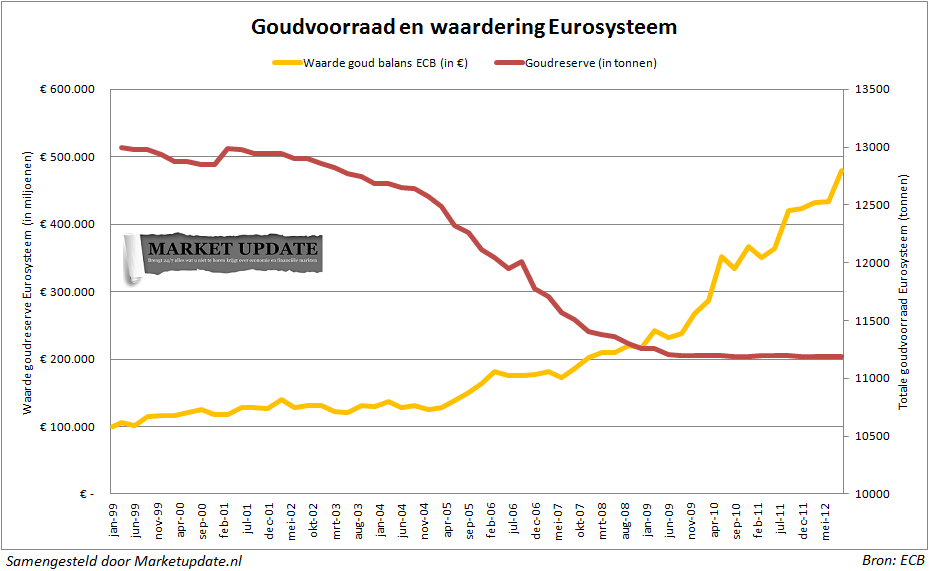

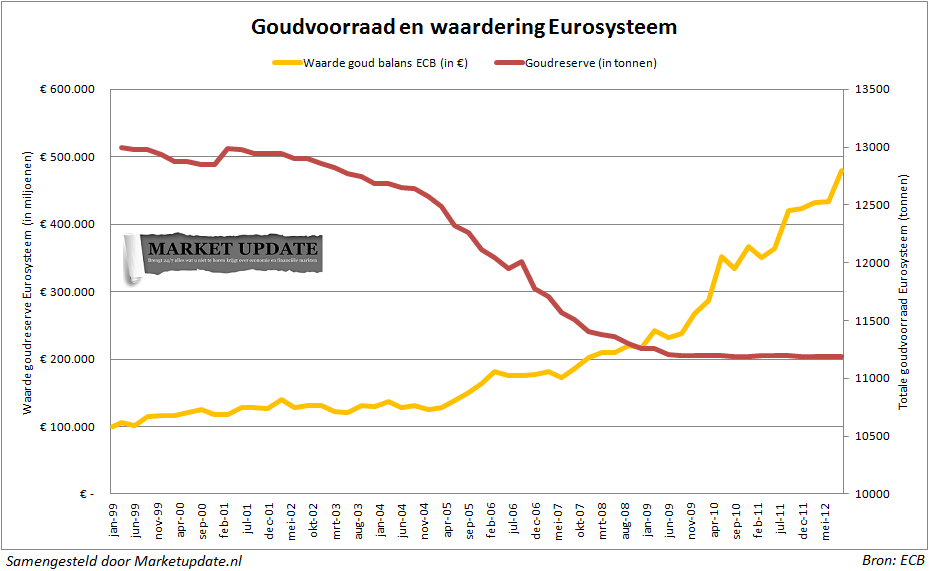

Goudvoorraad en goudwaarde Eurosysteem sinds 1999

Wat betekent bovenstaande grafiek [1] (goudvoorraad ECB in tonnen en in euro’s) nou eigenlijk?!

De 15% goudreserve aan de asset zijde van de balans van de ECB is al sinds de geboorte van de euro een *constante*, vanwege de ontwikkeling van de goudprijs (MTM – Mark to Market) of het aantal tonnen (nu 10.000) in het Europese Systeem van Centrale Banken.

Als de ECB een aantal tonnen goud wil toevoegen aan of verwijderen van haar balans, dan doet ze dat via de BIS (Bank of International Settlements) in de vorm van ‘gold receivables’. De ECB doet dit vanwege fluctuaties in haar totale balansomvang en ontwikkelingen in de goudprijs. Dat doet ze altijd met de intentie om die 15% van het balanstotaal in goud aan te houden (gewaardeerd tegen de marktprijs). Die 15% kan verhoogd of verlaagd worden in samenspraak met andere centrale banken die de goud-waarde standaard omarmd hebben [2].

In het volgende decennium kan het patroon van bovenstaande grafiek er dus compleet anders uitzien.

Men moet als eerste begrijpen dat de ECB niet bang is voor ontwikkelingen van de goudprijs. Ieder kwartaal is er de gedurfde (en nog nooit eerder uitgevoerde) mark-to-market waardering van de goudvoorraad!

Via het world gold clearing systeem van de (ECB-vriendelijke) BIS kan die goudreserve constant op 15% gehouden worden. Er zit zogezegd een *systeem* achter.

Schurken zullen nog steeds in staan zijn de prijs van het gele metaal te manipuleren, om de waarde te laten crashen of exploderen. En dan verliest de ECB ook haar controle over die 15% goudreserve op haar balans. Er is naar mijn zeer bescheiden mening informeel bewustzijn van wie deze schurken zijn (het $ regime). Kijk ook eens goed naar het Washington Agreement on Gold (WAG) / Central Bank Gold Agreement (CBGA)[3].

De fysieke repatriëring van Duitse (en mogelijk van andere) goudreserves betekent dat de 10.000 ton goud op de geconsolideerde balans van het Eurosysteem TOTAAL GEEN semantische, symbolische of traditionele functie heeft. Dit is compleet in contrast met de Amerikaanse goudreserve van 8.100 ton, die zonder reden bij het ministerie van Financiën ondergebracht is. Wat is het doel van het Amerikaanse goud!? Wat is die goudtraditie [4] daar aan het doen, anders dan een beetje stof verzamelen sinds 1971, toen de waarde ervan werd vastgesteld op $42,22/oz??? Het Amerikaanse dollarregime kan immers haar eigen dollarreserves produceren.

De ECB & vrienden hebben nu een goud-waarde standaard als een tier-1 bezit op hun balans gezet. Deze is niet gekoppeld aan enige valuta! Wanneer centrale banken, met een goudreserve van 15% van de totale bezittingen op de balans, (gedeeltelijk) de rol van ‘bad bank’ op zich moeten nemen, dan kan ze dat *geloofwaardig* doen, vanwege die 15% reserve in het gele edelmetaal.

Dwing de Federal Reserve om een gepaste hoeveelheid van de Amerikaanse goudreserve (die bij het ministerie van Financiën ligt) op haar balans te zetten. Tegen de huidige goudprijs of, als er in dat geval niet genoeg goud beschikbaar is, tegen een veel hogere prijs. Dan is er geen schuldenplafond meer nodig!

Accepteer dat de goudprijs (waarde) vrij mag bewegen op een wereldwijde goudmetaal markt (Freegold). Dat kan iedereen doorgaang met de Amerikaanse $ als een wereldreservemunt, naast andere valuta die dezelfde ambities hebben (euro/yuan/anderen). Als de stijgende prijs van het metaal in $ de balans van een centrale bank verstoort, dan kan ze een deel van haar goudmetaal tijdelijk onderbrengen in een depot van de BIS en blijft ze voldoen aan die 15% goudreserve… waar men een overeenkomst over heeft gesloten (formeel of informeel). Dit is geen obscure vorm van een *koppeling*.

En dat is precies wat het dollarregime niet wil: *disciplinering*. Daarom hebben ze het liever niet over het dekken van valuta met goud. Met een $1 biljoen platina munt of wat dan ook. Geen Zoellick goud referentiepunt. Geen $ goudstandaard of iets wat daarop lijkt.

Iedere centrale bank moet haar valuta degelijk managen, omdat de gebruikers van die valuta anders meer geneigd zullen zijn om meer valuta om te zetten in goudmetaal. Een universele waardeopslag, waarvan de status officieel erkend wordt in de vorm van de goud-waarde standaard van centrale banken. Merk op dat er in de EU geen BTW afgedragen hoeft te worden op zuiver beleggingsgoud. Wat een geweldige uitnodiging!

Freegold kan niet uit het niets ontstaan vanuit een soort vacuum. Een *structuur* is vereist.

Het doel van een vrij bewegende goudwaarde is niet om valuta af te schaffen en ze dysfunctioneel te maken. Het doel is om verantwoordelijkheid op te leggen aan valuta en om de geloofwaardigheid ervan te waarborgen, in het geval er mismanagement is. Vandaag de dag moet de hele wereld, vanwege de status van de $ als wereldreservemunt, betalen voor het onverbloemde mismanagement van de VS en de verschrikkelijke consequenties die daaruit voortkomen. Het pro-goud kartel van de wereld wil af van de systematische koopkrachtvermindering van de $, waar geen enkele compensatie tegenover staat.

Dit is allemaal af te leiden uit bovenstaande grafiek van de ECB reserve. De ECB (BIS) laat, aan iedereen die er ogen voor heeft, zien hoe de goud-waarde standaard in de praktijk werkt.

Mensen zouden dit principe voor hun zelf moeten kopieren. Hoe meer vertrouwen (duurzaamheid) de financiële wereld weet te vergaren, hoe minder goudmetaal …. men in de portefeuille aan hoeft te houden. Sober (orthodox) beheer van de valuta versus de disciplinerende goud-waarde standaard.

Dat is de impliciete boodschap van het ECB-concept van de vrij bewegende goudwaarde. We horen en zien dat de bankiers hier niet blij mee zijn (dat zijn ze nooit geweest). Maar ze hebben er een puinhoop van gemaakt. Het edelmetaal gaat dus niet weg uit de handen van burgers, zo lang de systematische problemen het een onhoudbaar monetair / financieel model niet opgelost is. Het ECB-goudconept is leidend, wereldwijd.

Het private goud op zichzelf kan weinig (niets) doen tegen de almacht van de manipulatieve mismanagers van de financiële industrie. Mensen kunnen alleen anticiperen op een herhaling van Bretton Woods, dat de vrij bewegende goudprijs officieel zal institutionaliseren.

De Amerikaanse overheid had al 20.000 ton aan metaal verloren toen Nixon in 1971 de uitstroom van goud stopzette. Toen het grote publiek in goud stapte (1980), manipuleerde Volcker de goudprijs naar de hemel ($850/oz) om daarmee te zeggen: blijf weg van het goud en aanvaard de ongedekte dollarstandaard. Het €-project van de EMU, waarin het euro goudconcept werd vastgelegd, lag toen al op de tekentafel. Nu hebben we het wanbeheer van de $-standaard niet langer meer nodig. We zullen er ook niet voor blijven betalen.. en het grootste gedeelte van de wereld met ons.

Belgian (Goudstudieforum)

————————————————————————————————————————–

- Goudreserve in volume en in waarde, zie dit artikel op Marketupdate

- Kaartje van landen die net als het Eurosysteem goud waarderen naar marktprijs (via Wikipedia):

- Central Bank Gold Agreements, zie website ECB en het Washington Agreement on Gold

- Bernanke noemt het aanhouden van fysiek goud een traditie