Deutsche Bank verwacht dat de euro de komende maanden zal dalen ten opzichte van de dollar. De bank voorziet tegen het einde van dit jaar een wisselkoers van $1,05 tegenover de Amerikaanse dollar, terwijl de meeste analisten volgens een peiling van Bloomberg rekening houden met $1,10.

Deutsche Bank verwijst naar een belangrijk Italiaans referendum over de aanpassing van de constitutie, dat op 4 december gehouden zal worden. Draait dat referendum uit op een ‘nee’, dan kan dat volgens de bank een negatieve impact hebben op de euro. Een renteverhoging door de Federal Reserve zal de wisselkoers verder omlaag drukken richting het koersdoel van $1,05.

Wisselkoers euro stabiel

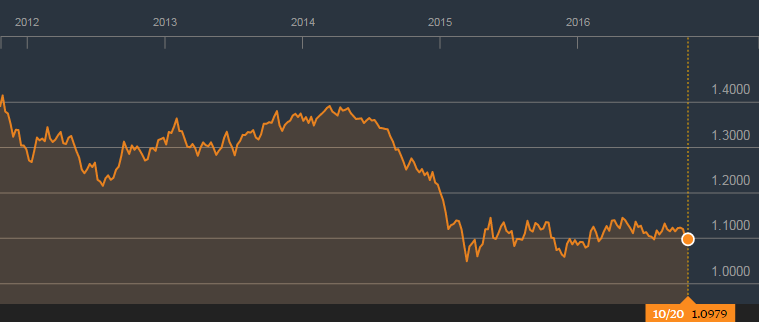

De laatste maanden beweegt de wisselkoers tussen de euro en de dollar in een zeer smalle bandbreedte van $1,10 tot $1,14. In september zakte de volatiliteit van de EUR/USD zelfs naar het laagste niveau in twee jaar tijd. De euro is opvallend stabiel gebleven door het uitblijven van nieuwe monetaire stimulering in Europa en een renteverhoging in de Verenigde Staten.

In september werd de euro iets sterker vanwege geruchten over het afbouwen van het stimuleringsprogramma door de ECB. De centrale bank heeft deze geruchten nog niet weerlegd, maar zal daar vanmiddag ongetwijfeld iets over zeggen tijdens de persconferentie.

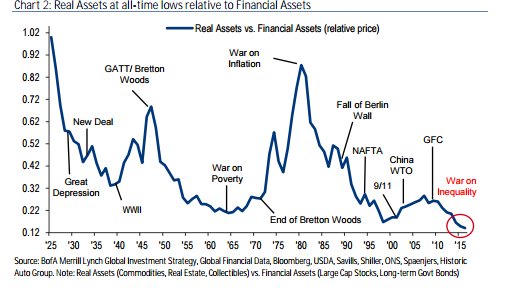

Wisselkoers tussen euro en dollar beweegt in smalle bandbreedte (Grafiek van Bloomberg)

Euro ondergewaardeerd?

UBS is van mening dat de euro momenteel ondergewaardeerd is en dat de wisselkoers de komende twaalf maanden zal stijgen tot $1,20 of $1,25. De dollar is volgens de Zwitserse bank overgewaardeerd ten opzichte van de andere tien belangrijkste valuta en zal daarom op termijn gaan dalen.

“Europa heeft genoten van een lange periode met een ondergewaardeerde munt. De euro zal uiteindelijk weer gaan stijgen, gedreven door een oplopende inflatie en/of signalen dat de Europese Centrale Bank de afbouw van het stimuleringsprogramma gaat bespreken”, aldus Thomas Flury van de afdeling vermogensbeheer bij UBS.

Rentebesluit ECB

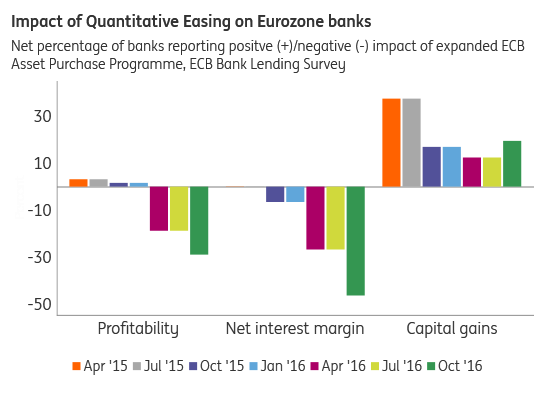

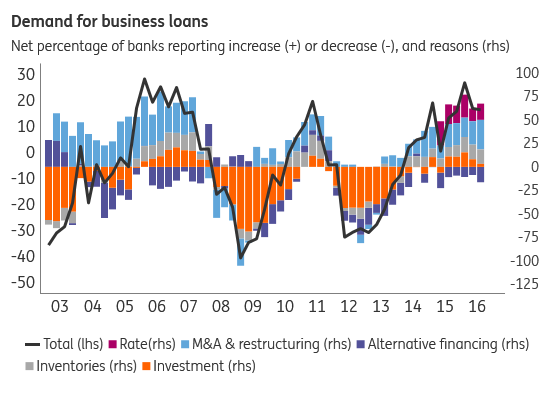

We kijken vol verwachting uit naar het rentebesluit van de ECB, dat vanmiddag om 14:30 zal plaatsvinden. Door de geruchten over mogelijke tapering zijn de verwachtingen zeer verdeeld. Uit een rondvraag van Bloomberg onder 50 economen blijkt dat de meerderheid geen ’tapering’ verwacht voor de tweede helft van volgend jaar.

“Naar verwachting houdt de ECB haar kruid droog. Wel bestaat de mogelijkheid dat Draghi gaat hinten op een verlenging van het opkoopprogramma. Dergelijke uitspraken leiden tot een verdere verzwakking van de euro/dollar, wat weer positief is voor het sentiment op de Europese aandelenmarkten”, zo verklaarde beleggingsspecialist Roy van Santen van LYNX tegenover Marketupdate.

Volgens financieel dienstverlener eBury, gespecialiseerd in valutahandel voor het bedrijfsleven, hoeven we vandaag geen uitbreiding van het stimuleringsprogramma van de ECB te verwachten.

“Wij verwachten vandaag geen uitbreiding van het QE-programma, maar wel duidelijke hints dat dit zou kunnen gebeuren tijdens de vergadering in december. Investeerders zullen ook letten op Mario Draghi’s communicatie in verband met een mogelijke verlaging van de maandelijkse aankopen van activa na maart 2017. Verder verwachten we dat de toon eerder bearish zal zijn gezien de zwakke economische cijfers uit de eurozone en politieke onzekerheid in Europa. Dit zal de euro deze namiddag mogelijk negatief beïnvloeden.”

Ook Sander Noordhof van Goudstandaard verwacht dat de ECB vandaag geen maatregelen zal nemen. “Ik verwacht dat centrale banken niet meer stimulering zullen toepassen, maar dat ze meer zullen kijken naar de nationale regeringen. Centrale banken hebben door dat kun beleid niet meer werkt.”