In euro’s bleven de prijzen van goud en zilver bijna onveranderd. De goudprijs zakte van €978,41 naar €975,90 (-0,025%) per troy ounce, terwijl de zilverprijs in een week tijd van €525,15 naar €521,63 (-0,067%) per kilo bewoog. De hoogte prijs werd afgelopen week bereikt op woensdag, een paar uur voorafgaand aan de publicatie van de FOMC notulen van de Federal Reserve. Beleggers anticipeerden op een voortzetting van het ruime monetaire beleid en namen daarom positie in. Na de publicatie van de FOMC notulen, die inderdaad geen nieuwe inzichten opleverden, zakte de goudprijs weer een beetje weg.

Eigenlijk zijn de koersschommeling in euro’s nauwelijks het vermelden waard. Belangrijker was de ommekeer van de wisselkoers tussen de euro en de dollar. Schreven we in het goud en zilver report van vorige week nog over een EUR/USD van 1,3804, nu staat de koers op 1,349 (-2,27%). Was de valutamarkt vorige week dan toch aan het overdrijven?

Door het aansterken van de dollar heb je minder van deze valuta nodig om geel metaal te kopen. Dat zien we terug in de goudprijs in dollars, want die ging de afgelopen week dus omlaag. De prijs voor een troy ounce goud zakte van $1.350,58 naar $1.316,25 (-2,54%), terwijl hetzelfde gewicht in zilver van $22,54 naar $21,88 (-2,93%) zakte.

Goudprijs in € per troy ounce (Bron: Goudstandaard)

Zilverprijs in € per kilo (Bron: Goudstandaard)

Lagere wisselkoers betekent lagere goudprijs in dollars (Bron: Yahoo Finance)

FOMC

Men keek de afgelopen week vooral uit naar de FOMC notulen, terwijl men al rekende op een ongewijzigd monetair beleid. De verwachtingen kwamen uit, want de FED blijft voorlopig stimuleren door maandelijks $85 miljard aan schuldpapier uit de markt te halen. Ook blijft de rente op 0 tot 0,25 procent. Volgens de Amerikaanse centrale bank is er weliswaar wat economisch herstel zichtbaar, maar het is nog te mager om iets aan het beleid aan te passen.

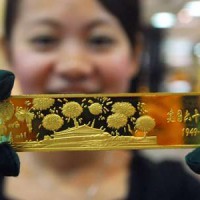

China koopt goud

Meer specifiek over de goudmarkt was er de afgelopen week wel weer wat nieuws te melden. Zo werd bekend dat de Chinezen in september opnieuw een grote hoeveelheid edelmetaal van de markt hebben gehaald, namelijk 116,3 ton. In de eerste negen maanden van dit jaar importeerden de Chinezen bruto bijna twee keer zoveel goud als in dezelfde periode van vorig jaar. De teller voor de netto import staat dit jaar al op 826,03 ton en de verwachting is dat de mijlpaal van 1.000 ton dit jaar bereikt zal worden.

China importeert nog steeds veel goud

Dubai

Dat er in Azië zo veel vraag is naar goud merken ze ook in Dubai. Een kwart van de fysieke goudhandel vindt momenteel al plaats in de Verenigde Arabische Emiraten, een belangrijk knooppunt voor de goudhandel in het Midden-Oosten en voor India. Om de positie in de goudmarkt verder te versterken wil Dubai ook een eigen spotmarkt voor goud opzetten, gebaseerd op coupures van 1 kilogram zuiver goud.

Finland

Deze week werd ook bekend dat de Finse centrale bank tot maximaal de helft van haar eigen goudvoorraad heeft uitgeleend. Dat terwijl het land al 95% in het buitenland laat bewaren… Zullen de Finnen zich daar de komende weken ook druk over maken? Of valt het allemaal nog wel mee? Finland heeft sinds de introductie van de euro vrijwel geen goud verkocht van haar totale voorraad van 49 ton.