Marketupdate interviewde analiste Georgette Boele van de ABN Amro naar aanleiding van haar nieuwe koersdoel voor goud. Hield ze begin december nog rekening met een verdere daling van de goudprijs naar $900, nu voorziet ze een stijging richting $1.300 per troy ounce tegen het einde van dit jaar. Marketupdate sprak met Georgette Boele over deze plotselinge koerswijziging en over de goudmarkt in het algemeen. Is dit het begin van een nieuwe bull market in goud? En waarom blijven centrale banken goud kopen?

1. Waarom heeft u het koersdoel voor goud herzien?

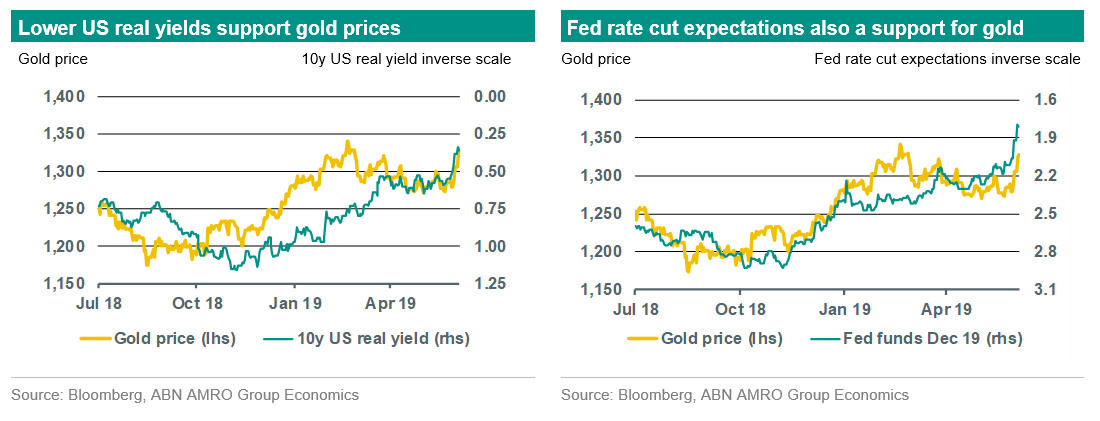

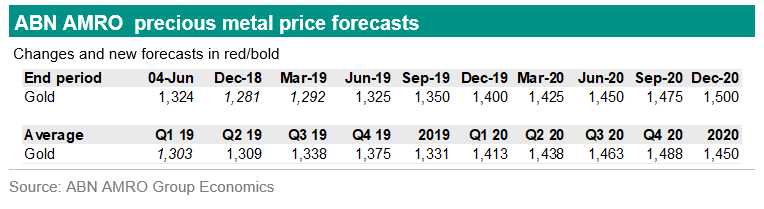

“Het komt wel vaker voor dat de goudprijs aan het begin van het jaar sterk stijgt, maar deze keer brak goud door het 200-daags gemiddelde en bleef de goudprijs op een hoger niveau. Deze ontwikkeling, gecombineerd met de verwachting dat de Federal Reserve de rente dit jaar waarschijnlijk niet zal verhogen en andere banken een agressiever monetair beleid zullen voeren, heeft mij doen besluiten het koersdoel voor goud te herzien naar $1.300 per troy ounce.”

2. Is de stijging van de goudprijs tijdelijk of denkt u dat er een fundamentele verandering heeft plaatsgevonden in het sentiment ten aanzien van goud?

“Ik denk dat de trend in de goudmarkt een fundamentele draai gemaakt heeft, die voor een groot gedeelte het gevolg is van de negatieve rente. Daardoor wordt goud – een belegging die geen rente oplevert – opeens een interessante belegging. We zien ook weer meer beleggers die vanwege de lage rente besluiten nu weer in goud te stappen. Technisch gezien is er overigens nog geen sprake van een kentering in de goudmarkt, die is er pas als de prijs van een troy ounce weer boven de $1.500 staat.

We waren eind vorig jaar ook op een punt gekomen waarop de goudmijnsector amper het hoofd boven water kon houden. De mijnen zijn bezig met herstructureren, waardoor het aanbod van goud onder druk komt te staan. Deze ontwikkeling is ook positief voor goud.”

3. Welke factoren zijn voor u het belangrijkste bij het bepalen van uw koersdoel voor goud?

“Waar de goudmarkt tot 2003 vooral bepaald werd door vraag en aanbod van fysiek edelmetaal (goudbaren, munten en sieraden) wordt de markt sindsdien meer en meer bepaald door beleggers en speculanten die via een groot aanbod van producten in goud kunnen beleggen. De vraag naar goud als beleggingsobject (al dan niet via afgeleide beleggingsproducten) is heel sterk gestegen ten opzichte van 2000, terwijl de vraag naar sieraden is afgenomen.

Wereldwijd zien we in de goudmarkt het marktaandeel van sieraden dalen, terwijl het marktaandeel van gouden munten en goudbaren juist toeneemt. Zelfs in China zien we deze verschuiving richting goud als beleggingsobject. We zien over het algemeen een opgaande trend in de vraag naar goud als belegging. Deze vraag is veel minder stabiel. Hierdoor heeft de vraag naar sieraden heeft dus veel minder invloed op de goudprijs dan de vraag naar goud als beleggingsobject.

Omdat goud zich meer en meer als een financiële asset is gaan gedragen reageert de goudprijs vandaag de dag veel sterker op de ontwikkeling van de rente, dollar en onzekerheid in de financiële markten. Goud is zich meer gaan gedragen als een veilige haven voor beleggers, oftewel een risk-on asset.”

4. Wat zijn de komende jaren de meest bepalende factoren voor de goudprijs?

“Het belangrijkste is uiteindelijk wat de dollar gaat doen. De afgelopen jaren is de dollar sterk gestegen en stond de goudprijs onder druk. Het dieptepunt werd in december vorig jaar bereikt, toen de goudprijs met het vooruitzicht van een geleidelijke renteverhoging in de VS richting de $1.050 per troy ounce zakte.

Momenteel zie ik weinig opwaarts potentieel voor de dollar. Over termijn is een daling van de munt waarschijnlijker. Dat is positief voor goud. Maar mijn verwachting is dat de Federal Reserve in 2017 de rente weer zal verhogen. Daarom heb ik het koersdoel voor goud voor volgend jaar op $1.300 per troy ounce laten staan.”

5. Waarom kopen centrale banken de laatste jaren zoveel goud?

“Centrale banken zoeken diversificatie en voegen daarom goud aan hun reserves toe. Maar ik zoek daar verder niet veel achter. Het goud vormt nog steeds maar een fractie van de totale reserves van centrale banken. Rusland koopt bijvoorbeeld goud op van de mijnen om de goudmijnsector van het land te ondersteunen.”

6. Tot 1971 was goud het anker van het dollarsysteem. Verwacht u dat goud in de toekomst weer een grotere rol zal vervullen in het wereldwijde monetaire systeem?

“Ik zie niet gebeuren dat landen op een gegeven moment weer zullen terugkeren naar een goudstandaard. Ook verwachting ik niet dat ze goud zullen gaan gebruiken voor internationale betalingen. China wil haar eigen munt promoten als alternatieve wereldmunt en heeft juist aansluiting gezocht bij de SDR.”

7. Onlangs werd bekend dat Iran olie in euro’s wil verhandelen. Ook lezen we de laatste jaren steeds vaker berichten dat landen hun afhankelijkheid van de dollar willen verkleinen en in andere valuta willen handelen. Dat zou niet positief zijn voor de dollar en mogelijk dus positief voor goud. Hoe ziet u dat?

“Het is niet voor het eerst dat ik zulke dingen lees. Let ook goed op de timing van dit soort nieuwsberichten. Ze komen vooral op momenten dat de dollar onder druk staat. Maar in de praktijk zien we juist dat het marktaandeel van de dollar in de wereldwijde valutareserves is toegenomen. Zowel in absolute als in relatieve zin. Het marktaandeel van de euro daarentegen daalde juist wat.”

Marktaandeel euro in totale valutareserves daalt (Bron: IMF, via Bloomberg)

8. Denkt u dat de goudprijs gemanipuleerd wordt?

“Het is opvallend dat vooral berichten over manipulatie van goud de gemoederen bezighouden. Ik lees deze berichten ook, maar ik hecht er eerlijk gezegd niet zoveel waarde aan. Het helpt mij niet in het formuleren van koersdoelen voor goud.

Ik denk dat de grote hoeveelheid berichten over manipulatie van de goudprijs kenmerkend is voor de mensen die heilig in goud geloven en die het als volledig risicovrije belegging zien.”

9. Vindt u dat spaarders er, gezien de lage rente, momenteel verstandig aan doen fysiek goud te kopen?

“Goud gedraagt zich als een risk-on asset en wordt door beleggers gezien als een aantrekkelijke investering tegenover andere beleggingen. Als je echt denkt dat het echt mis gaat met het financiële systeem, dan verdient fysiek goud de voorkeur boven afgeleide beleggingsproducten zoals ETF’s die een tegenpartij risico hebben. Mijn voorkeur gaat in dat geval uit naar gouden munten, omdat die makkelijk verhandelbaar zijn. Ook kunnen gouden munten in crisistijd tijdelijk als betaalmiddel gebruikt worden.”

Georgette Boele is coördinator van valuta en edelmetalen strategie bij het Economisch Bureau van ABN AMRO. Boele heeft zelf geen posities in goud. Klik hier voor het laatste rapport van Georgette Boele.

Georgette Boele is coördinator van valuta en edelmetalen strategie bij het Economisch Bureau van ABN AMRO. Boele heeft zelf geen posities in goud. Klik hier voor het laatste rapport van Georgette Boele.