Het einde van de shutdown van de Amerikaanse overheid onder Donald Trump had nauwelijks een positief effect op de dollar. Trump gaf uiteindelijk toe aan de druk, toen de gevolgen van de historische 35 dagen durende shutdown tot chaos op de vliegvelden begon te leiden. Hij kondigde een deal aan, waardoor de overheid in ieder geval tot 15 februari weer aan de slag kan. Vreemd genoeg daalde de koers van de Amerikaanse dollar juist scherp, doordat beleggers veilige havens ontvluchtten en de voorkeur gaven aan risicovolle valuta’s.

In Frankfurt gaf Mario Draghi na de laatste ECB-bijeenkomst van afgelopen donderdag weer een dovish analyse van de economie van de eurozone. Hierdoor schuiven de verwachtingen ten aanzien van het tijdpad van een renteverhoging door de bank – die de eerste sinds 2011 zou zijn – nog verder op. Intussen knalde het pond door de grens van $1,32 ten opzichte van de Amerikaanse dollar. Men hoopt dat Groot-Brittannië een harde, ‘no deal’-Brexit zal weten te voorkomen.

Deze week zal de aandacht uitgaan naar de parlementaire stemming op dinsdag over ‘plan B’ van Theresa May voor de Brexit, de bijeenkomst van het FOMC aanstaande woensdag en naar het Amerikaanse banencijfer dat vrijdag gepubliceerd wordt. Hieronder de belangrijkste valuta in detail.

Euro

De euro stond afgelopen donderdag heel even op zijn zwakste positie tegenover de Amerikaanse dollar sinds midden december. De koers van de munt werd omlaag gedrukt door de dovish uitspraken van de ECB en aanwijzingen dat de economische cijfers nog verder zullen verslappen.

De cruciale samengestelde PMI, de belangrijkste indicator voor de activiteit in het eurogebied, vertraagde in januari naar slechts 50,7, het laagste niveau in meer dan vijf jaar. ECB-voorzitter Mario Draghi verklaarde na de bijeenkomst over het monetaire beleid van donderdag dat de binnenkomende gegevens ‘zwakker dan verwacht’ waren. Doorslaggevend was dat hij het taalgebruik in zijn verklaring over het risico rond het evenwicht in de economische groei bijstelde van ‘moving to the downside’ (‘beweegt zich richting een neerwaarts risico’) tot ‘moved to the downside’ (‘heeft zich naar een neerwaarts risico bewogen’).

De voorzichtige toon in de mededelingen van de ECB van vorige week bevestigt onze visie dat de eerste renteverhoging in het blok sinds 2011 nog lang op zich zal laten wachten. Naar onze mening moet er eerst een significante omslag bij zowel de PMI als de kerninflatie komen om de hoop op een renteverhoging in 2019 levend te houden.

Britse pond

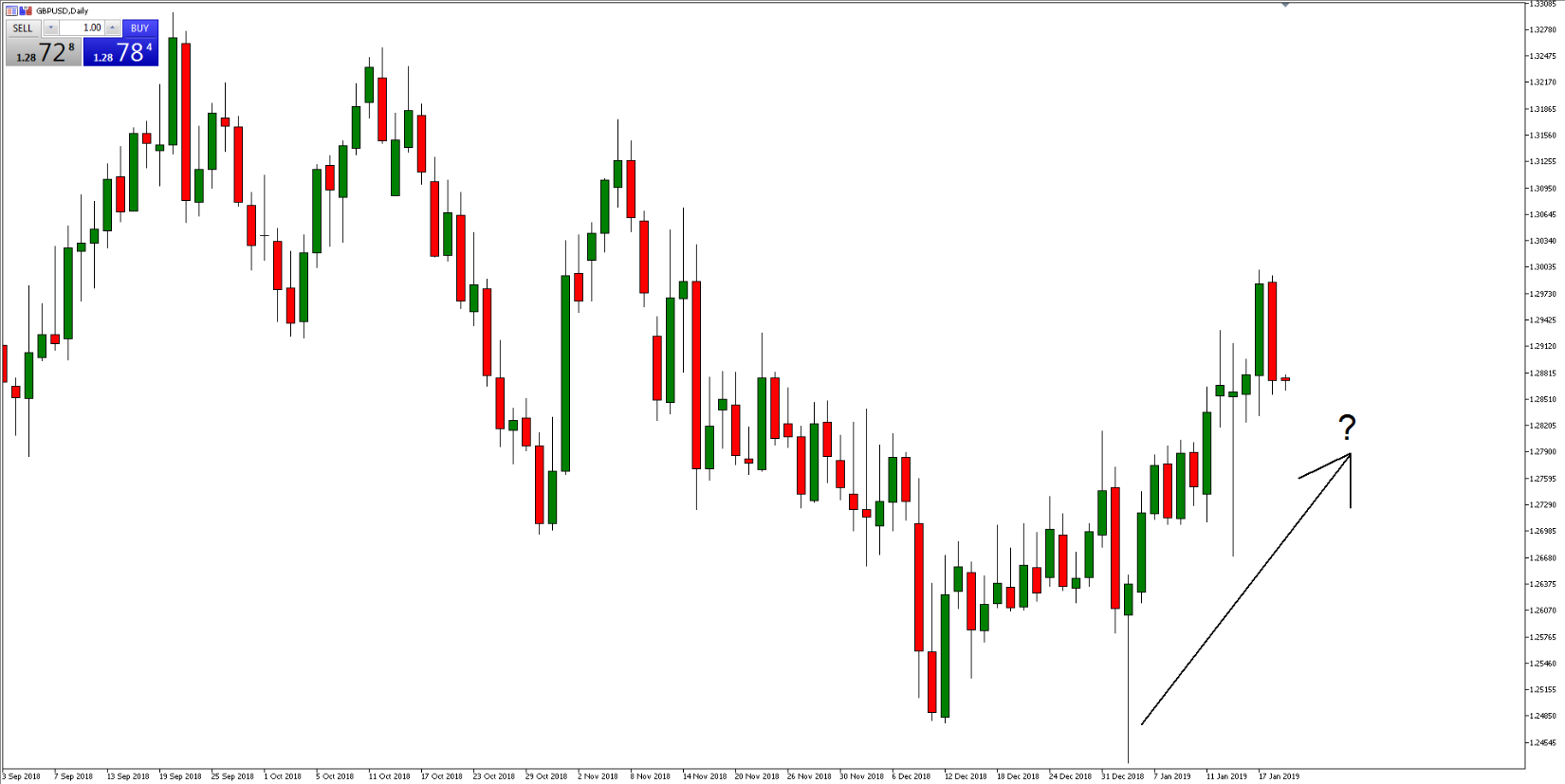

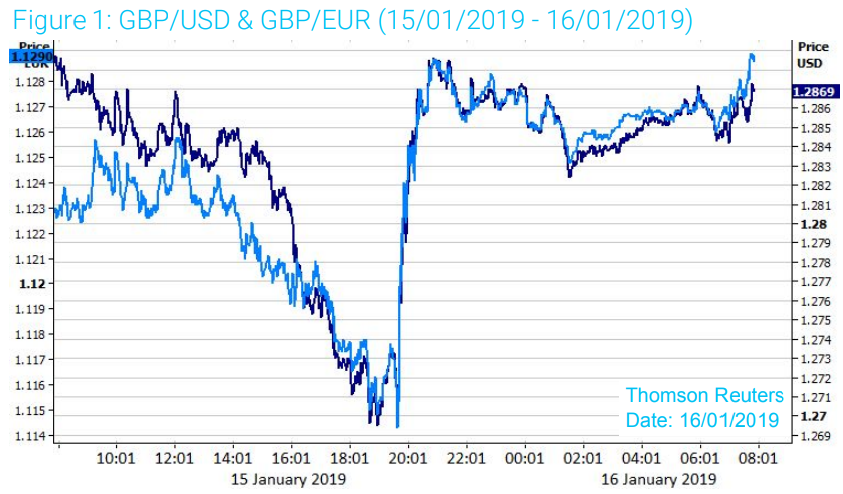

Het Britse pond leverde vorige week alweer een indrukwekkende prestatie, met een rally van meer dan twee procent. Dit kwam doordat men er steeds sterker van overtuigd is dat een ‘no deal’-Brexit voorkomen zal worden.

De koers van het pond steeg scherp doordat er onder de parlementsleden draagvlak is voor het amendement van Yvette Cooper, waarmee de artikel 50-procedure uitgesteld zou worden. Ook berichten dat de DUP (Democratic Unionist Party, de Democratische Unionistische Partij) bereid zou zijn om de deal van May te steunen, mits daarin een tijdsbeperking voor de Noord-Ierse ‘backstop’ wordt opgenomen, droegen hieraan bij.

Ook deze week zal de Brexit, en dan met name de parlementaire stemming op dinsdag, weer alles bepalen. Er wordt niet over May’s deal op zich gestemd, maar over de voorgestelde amendementen op haar terugtrekkingsvoorstel. Wij denken dat grote steun bij de parlementariërs voor een uitgestelde Brexit, een tweede referendum of het uitsluiten van een ‘no deal’ voor een scherpe rally in het Britse pond kan zorgen.

Amerikaanse dollar

Na de verklaring van Trump van afgelopen vrijdag daalde de koers van de dollar over de hele linie. Dit kwam grotendeels doordat men zich aangetrokken voelde tot risico en beleggers bang waren dat de stroom economische gegevens die door de shutdown van de federale overheid nog niet gepubliceerd is, duidelijk zou kunnen maken dat de Amerikaanse economie eind vorig jaar vertraagd is.

De komende dagen worden belangrijk voor de Amerikaanse dollar, vooral de bijeenkomst van de Federal Reserve aanstaande woensdag en het rapport over de niet-agrarische banen, dat vrijdag gepubliceerd wordt. We verwachten dat de Fed zijn beleid ongewijzigd zal laten en het bijbehorende taalgebruik niet in belangrijke mate zal aanpassen. Het banenrapport van vrijdag, een van de weinige belangrijke publicaties van economische cijfers die niet door de shutdown zijn vertraagd, zal naar verwachting een gestage loongroei van meer dan 3% en een solide banengroei van zo’n 170.000 laten zien.

Door: Enrique Diaz-Alvarez

Enrique Diaz-Alvarez is chief risk officer en staat aan het hoofd van het analistenteam van Ebury in New York. Vanwege zijn gedrevenheid, passie en gedegen kennis, wordt Enrique door Bloomberg erkend als een van de meest accurate voorspellers van de marktbewegingen.

Ebury maakt internationale markten toegankelijker met valutadiensten op maat en flexibel handelskrediet voor ondernemingen. Ebury werkt samen met ruim 12.000 organisaties en verricht 12 miljard euro aan valutatransacties in 140 verschillende valuta. Het bedrijf heeft kantoren in het Verenigd Koninkrijk, Nederland, Spanje en Polen. De speerpunten van Ebury:

- Financiële diensten die normaal zijn voorbehouden aan grote multinationals

- Financiering van uw aankopen

- Marktkennis en valutadiensten op maat

- Ons netwerk van liquidity providers en intermediaire banken

- Transacties in ruim 140 verschillende valuta

Meer informatie op www.ebury.nl