De centrale banken hebben een doorslaggevende rol gespeeld in het stabiliseren van de financiële crisis in 2008. Daarbij namen ze hun toevlucht tot onconventionele maatregelen. Een daarvan is de zogenaamde nulrentepolitiek, die geëvolueerd is naar een beleid van negatieve rente. Die strategie heeft echter bijzonder nefaste gevolgen voor het functioneren van het financieel-economisch systeem.

Wat is negatieve rente ? De kredietcrisis zette centrale banken ertoe aan om de officiële rentevoeten agressief te verlagen. Hierdoor werd het aantrekkelijker om geld te lenen voor investeringen of consumptie. De Zweedse nationale bank was in 2009 de eerste om negatieve rente te introduceren. Maar ook Zwitserland, Japan en de Europese Centrale Bank (ECB) hanteren momenteel deze aanpak.

Waarom drukken de centrale banken de rentestanden naar beneden ? Lage renteniveaus laten bedrijven en gezinnen toe om goedkoop te lenen. Daardoor wordt zowel de productie als de consumptie ondersteund en dus ook de economische groei. De monetaire beleidsmakers hopen tevens dat hun rentepolitiek de inflatie aanwakkert om de globale schuldenberg te doen inkrimpen of minstens beheersbaar te houden.

Waarom drukken de centrale banken de rentestanden naar beneden ? Lage renteniveaus laten bedrijven en gezinnen toe om goedkoop te lenen. Daardoor wordt zowel de productie als de consumptie ondersteund en dus ook de economische groei. De monetaire beleidsmakers hopen tevens dat hun rentepolitiek de inflatie aanwakkert om de globale schuldenberg te doen inkrimpen of minstens beheersbaar te houden.

In tegenstelling tot hetgeen velen denken, is het centralebankenbeleid van dalende intrest overigens veel eerder van start gegaan dan in 2008, het jaar van de wereldwijde financiële crisis. Onderstaande grafiek, die de langetermijnrendementen van overheidsobligaties sinds 1980 weergeeft, is daarvan een sprekend bewijs.

Langetermijn rente daalt (Bron: ECB)

Gevolgen wereldeconomie

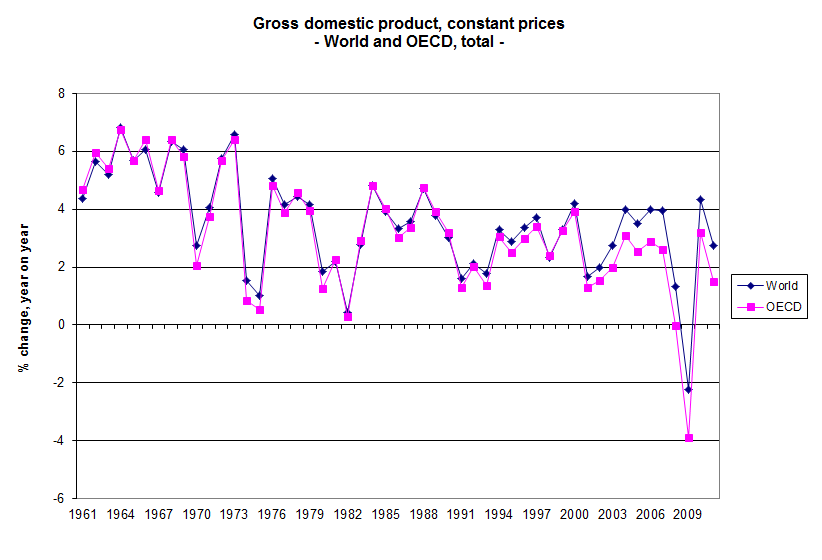

De wereldeconomie zit vast in een zogenaamde liquiditeitsval : zowel bedrijfsinvesteringen als consumptie reageren onvoldoende op de extreem lage rente. De centrale banken trachten dus de commerciële banken te forceren om geld uit te lenen terwijl er duidelijk weinig kredietvraag is. Banken die geen nieuwe leningen verschaffen worden gestraft. Zo past de ECB een boeterente van min 0,4% toe op bankdeposito’s die haar vanwege commerciële banken worden toevertrouwd, om te vermijden dat dit gecreëerde geld gewoon bij haar wordt gestald.

Het gevolg van deze politiek is dat leningen worden toegekend aan ontleners die feitelijk insolvabel zijn. Het verkeerd investeren wordt gestimuleerd. Typisch voorbeeld hiervan is China, het land van de spooksteden, spookappartementen en spookvliegvelden. Zombiebedrijven, die onder normale omstandigheden failliet zouden gaan, blijven nu in leven.

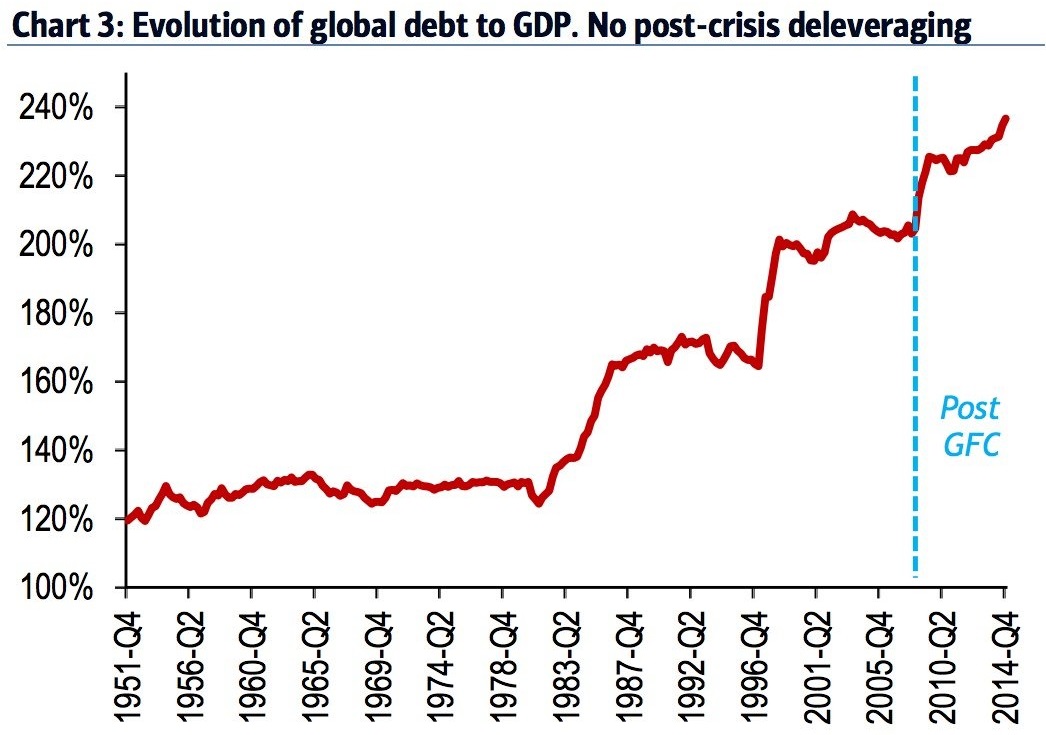

Centrale bankiers zijn hoegenaamd niet bij machte om het door hen excessief gecreëerde krediet naar productieve plekken te sturen. Onderstaande grafiek toont ons dat de schulden (van overheid, bedrijven en gezinnen) in de Verenigde Staten de laatste vijftig jaar meer dan tweemaal zo snel zijn gegroeid als het bbp (bruto binnenlands product). Ook bij de drie andere economische grootmachten – Europa, China en Japan – kunnen we dezelfde volkomen onhoudbare situatie vaststellen. De grote toekomstige schuldverplichtingen (pensioenen) zijn in deze voorstelling dan nog niet eens opgenomen… Men kan echt niet voortdurend meer schulden blijven aangaan dan inkomsten verwerven. Er komt onafwendbaar een – zeer pijnlijk – moment van afrekening.

Schulden groeien al decennia veel sneller dan het bbp (Bron: Peakprosperity.com)

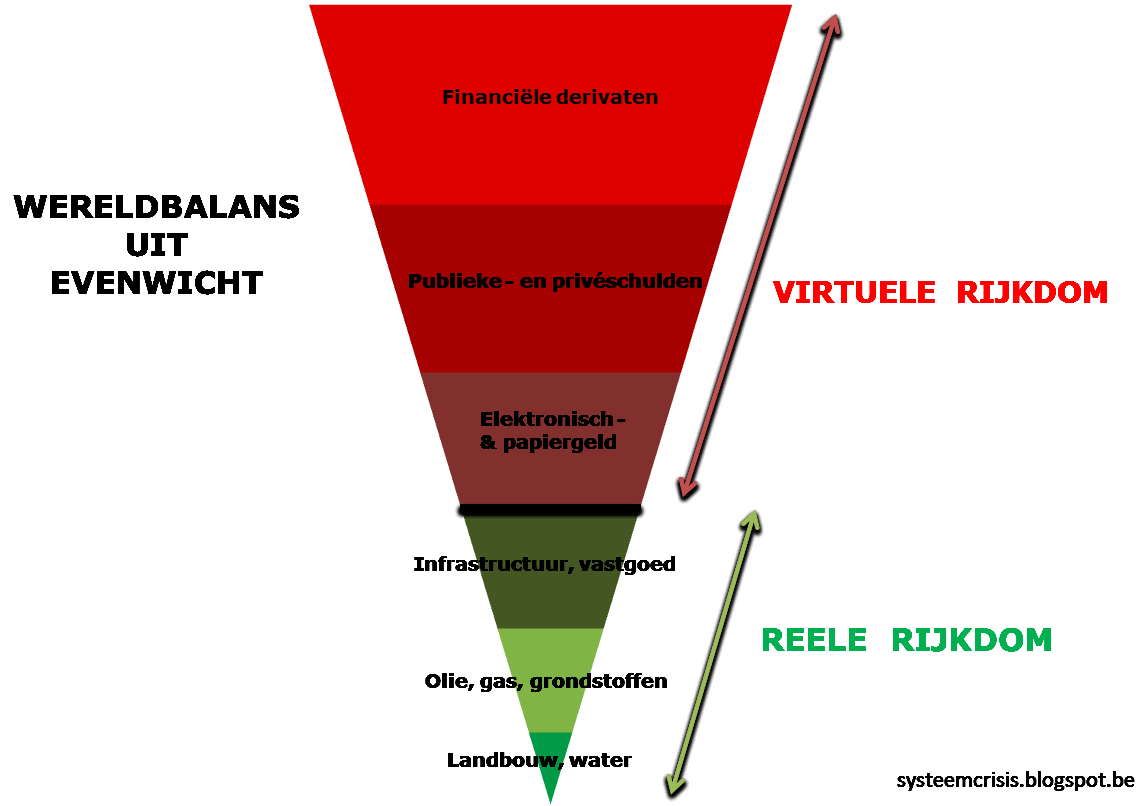

De wereldeconomie gaat niet alleen gebukt onder een enorme schuldenlast, het beleid van centrale banken heeft ook gezorgd voor een nooit eerder in de geschiedenis voorgekomen hoeveelheid verkeerd georiënteerde investeringen.

Gevolgen voor ondernemers

De normale gang van zaken in de ondernemingswereld is dat bedrijven geld ontlenen teneinde hun productie uit te breiden. Die bijkomende productie doet de winst toenemen. Een deel van deze winst dient om de intrest terug te betalen. Het probleem is dat steeds minder en minder ondernemingen dergelijke opportuniteiten kunnen ontdekken. Indien ze hiertoe in staat zouden zijn, zouden ze agressief lenen tegen de zeer lage rentevoeten van vandaag. Hun leengedrag zou de intrest naar boven jagen.

Het ontlenen wordt tegenwoordig vooral aangewend voor financiële doeleinden (‘financial engineering’) zoals het terugkopen van eigen aandelen en het overnemen van – of fusioneren met – andere bedrijven. Het ontlenen aan ondernemers voor productieve doeleinden kalft af. Wat dus ongunstig uitpakt voor de economische groei, voor jobs en de creatie van nieuwe producten.

In een normale wereld doet het ontlenen de rentevoet lichtjes stijgen (de wet van vraag en aanbod : de vraag naar geld doet het aanbod enigszins inkrimpen – daardoor wordt het geld ‘kostbaarder’). Het openen van bijvoorbeeld een nieuwe pizzatent doet de winstmarge op pizzatenten dalen (want een extra concurrent op de pizzamarkt). Alles gaat goed zolang de rentevoet waaraan men ontleent 5% bedraagt en de opbrengst 9%. Stel echter dat de rentevoet 5% bedraagt en de opbrengst eveneens 5% : dan zal niemand nog in de pizzabusiness stappen. Iedere kandidaat-ondernemer zal een dergelijke winstoverweging maken bij het opstarten van een zakelijke activiteit.

Iedereen weet dat in Amerika het entrepreneurship hoog in het vaandel wordt gedragen. De volgende grafische voorstelling toont aan dat, voor de eerste keer in de geschiedenis van het moderne Amerikaanse bedrijfsleven, er meer bedrijven wegvallen (donkergroene lijn) dan er worden opgestart (lichtgroene lijn):

Sinds 2008 meer faillissementen dan nieuwe bedrijven (Bron: Gallup)

Wat gebeurt er feitelijk vandaag ? De centrale banken duwen de rentevoeten naar beneden. Het ontlenen voor het openen van een pizzatent doet de rente niet stijgen. Maar het beleid van de nationale bankiers heeft wel als gevolg dat de winstmarge inkrimpt. Deze evolutie zorgt dus op den duur niet alleen voor een overaanbod in de pizzasector, maar bewerkstelligt overproductie en overcapaciteit in de globale economie. De huidige monetaire politiek heeft als effect dat de rente niet meer kan stijgen. Maar winsten kunnen – en zullen – wel degelijk beginnen wegzakken.

En zo zijn er voor ondernemers nog andere consequenties. Wat doen ondernemingen die merken dat de druk op hun winsten toeneemt ? Ze zullen iedere kostenpost zoveel mogelijk trachten te beperken. Er zal bespaard worden op de vaste bedrijfskosten. Denk aan het invoeren van Just in Time-leveringen. Kijk naar de opmars van robotisering, automatisering en digitalisering. Dure arbeidskost zal zoveel mogelijk worden weggesneden.

Gevolgen voor werknemers

Beschouwen we even dit laatste punt. Ieder bedrijf dat wenst uit te breiden, wordt geconfronteerd met de volgende keuze : werkkrachten aanwerven of investeren in kapitaalgoederen (machines, robottechnologie, ICT enz). Het management zal de neiging hebben om te kiezen voor datgene wat het minste kost. Des te duurder een nieuwe machine of technologie kost, des te attractiever het wordt om mensen aan te werven en vice versa. Natuurlijk is de keuze niet altijd zo eenduidig, maar we stellen de situatie even zodanig scherp dat de lezer een goed beeld krijgt van hetgeen er speelt.

Omwille van het feit dat de meeste bedrijven lenen om machines (werkinstrumenten) te kopen, vormt de maandelijkse aflossing de meest onmiddellijke kost van een machine. Als de intrestvoet daalt, gaat de maandelijkse aflossing ook mee naar beneden. Wat de ondernemer zal doen besluiten om te investeren in machines in plaats van in personeel. Of om zijn bedrijf te verplaatsen naar een lageloonland. Deze situatie is dus ongunstig voor de lokale werkgelegenheid en voor de werknemerslonen. De monetaire politiek van de centrale banken veroorzaakt dus ook een hoop pijn voor werknemers.

Gevolgen voor overheden en hun financiers

Een van de redenen waarom de rentestanden naar beneden worden gemanipuleerd en kunstmatig laag worden gehouden, is om overheden te helpen hun grote schuldenlast draaglijk te houden. Keerzijde van de medaille is dat regeringen daardoor de neiging hebben om strenge begrotings- en besparingsdiscipline te laten varen.

Het onwaarschijnlijke feit dat we vandaag vaststellen, is dat verschillende regeringen overheidsobligaties uitgeven met negatieve rentevoeten... terwijl vele van deze overheden eigenlijk bankroet zijn. Negatieve rente of negatieve opbrengst betekent dat een investeerder die geld leent aan de overheid MINDER geld zal terugkrijgen dan zijn originele inleg (bijvoorbeeld 99% in plaats van 100%) als de obligatie afloopt. Met andere woorden : de overheid wordt betaald om geld uit te lenen en financiert zich momenteel, dankzij het beleid van de centrale banken, zeer goedkoop.

Vandaag staat een bedrag van meer dan

$12 biljoen van voornamelijk staatspapier (het wereldwijde bbp bedraagt zo'n 78.000 miljard dollar) met negatieve rentevoet genoteerd. De snelheid waarmee deze bubbel groeit is zonder meer zorgwekkend : in januari van dit jaar bedroeg de hoeveelheid negatief noterende staatsobligaties $5.500 miljard, in februari $7.000 en in mei $9.900 miljard (de snel groter wordende gele zone in onderstaande afbeelding).

Steeds meer obligaties met negatieve rente (Bron: Wall Street Journal)

Gevolgen voor banken, verzekeraars en pensioenfondsen

Waarom belegt voornamelijk het grote - slimme - geld (banken, verzekeraars en pensioenfondsen) in effecten die verlies opleveren ? Omdat die instellingen, die natuurlijk veel beter uitgerust en ingelicht zijn dan de particuliere belegger, groot onheil verwachten op de financiële markten. Teneinde hun kapitaal te beschermen vluchten ze, ondanks het negatieve rendement, naar de veilige havens van soliede staatsobligaties.

Bovendien verplichten de nieuwe Bazel III-richtlijnen banken om veiliger te beleggen en ook om die reden is overheidspapier steeds aantrekkelijker geworden.

Uitermate noodlottig is dat er zich een negatieve feedbackcyclus heeft ontwikkeld tussen overheden en hun financiële instituties. De politiek van de Europese Centrale Bank, met haar basisstrategieën van kwantitatieve verruiming (het opkopen van effecten door de centrale banken in ruil voor likwiditeiten ter stimulering van de economie) en negatieve rente, is er op gericht om tegelijk banken en (staats)obligatiemarkten recht te houden. Zo is er echter een gevaarlijke situatie van onderlinge afhankelijkheid gecreëerd. Banken beleggen zwaar in staatsschuld en maken zich daardoor afhankelijk van de goede gezondheid van overheden. Op dezelfde manier zijn regeringen afhankelijk van banken om hun schulden te blijven opkopen.

In deze context is het bijzonder verontrustend dat

Europese overheden met loodzware - zichtbare en onzichtbare - schulden kampen en dat

Europese grootbanken technisch insolvabel zijn. Bij heel lage rentevoeten wordt het voor de banken steeds moeilijker om een behoorlijke rentemarge (het verschil tussen de ontvangen rente op kredieten en de betaalde rente op deposito's) te realiseren, winst te maken en kapitaalbuffers op te bouwen. De negatieve rente heeft de Duitse banken vorig jaar zo'n

250 miljoen euro (zie onder 'reacties') gekost. Tot nu toe zijn er nog mogelijkheden om voor banken om wat te verdienen op andere gebieden. Interessante vraag : is dat genoeg om de verliezen op negatieve rente goed te maken en hoe lang kan dat duren ?

Vooral instellingen met uitsluitend een klassiek verdienmodel (spaargeld omzetten in leningen) zijn het slachtoffer van het lagerentebeleid, omdat die weinig of geen andere inkomsten kunnen genereren. Banken zullen finaal gedwongen zijn om het lenen moeilijker en kostbaarder te maken. Wat de leninguitgifte uiteindelijk zal doen dalen : net het tegenovergestelde van hetgeen de monetaire planners voor ogen hebben...

Ook de pensioenfondsen en de verzekeraars die rendement moeten halen op overheidsobligaties en andere schuldpapieren zijn de dupe. Die worden nu gedwongen om te speculeren in riskante activa. Het risico is reëel dat verschillende van deze entiteiten op een gegeven moment niet meer aan hun verplichtingen zullen kunnen voldoen.

Dertienduizend miljard obligaties met negatief rendement : een fenomeen dat zich nog nooit eerder heeft vertoond. En wat

gerenommeerde experts slecht zien aflopen.

Er is geen enkele bank, verzekeringsbedrijf of pensioenfonds die op den duur overeind kan blijven bij negatieve rente. Positieve intrest is namelijk de basis van hun verdienmodel. Negatief rendement en negatieve rentestanden leiden onvermijdelijk tot het faillissement van het gehele financiële systeem.

De gevolgen voor spaarders

In essentie is de nulrentepolitiek een oorlog tegen de spaarders. De Zwitserse verzekeraar Swiss Re deed onderzoek naar de situatie in de Verenigde Staten en concludeerde dat Amerikaanse spaarders tussen 2008 en 2013 ongeveer

470 miljard dollar rente zijn misgelopen. Een enorm verlies aan koopkracht.

Wereldwijd is het misgelopen rendement op spaargeld nog veel groter, want ook in andere delen van de wereld hebben centrale banken de intrest kunstmatig verlaagd naar een absoluut bodemniveau. Het hoeft geen betoog dat de duizenden miljarden aan verdwenen rente-inkomsten een funest effect hebben op de reële economie.

De economische basiswet om welvaart te scheppen is uiterst simpel : produceer meer dan u consumeert. In het financieel-economisch systeem bestaan hiertoe twee mogelijkheden : u levert arbeid, al dan niet in dienstverband, of u laat uw kapitaal werken om van de opbrengst te kunnen leven. De huidige monetaire politiek van dalende - en negatieve rentevoeten ondergraaft echter volkomen die economische grondwet.

Gepensioneerden die, in mindere of meerdere mate, moeten leven van de steeds afnemende intrest op hun spaargeld, worden gedwongen om uiteindelijk de hoofdsom aan te tasten. Dit fenomeen wordt de euthanasie van de rentenier genoemd.

Consumptie (van kapitaal) zonder productie is op lange termijn onhoudbaar. Een samenleving die haar voorheen geaccumuleerd kapitaal opsoupeert, kan uiteindelijk niet overleven.

Het sparen wordt ontmoedigd, men krijgt niet of nauwelijks nog rente. Omdat bedrijven en consumenten de toekomst als onzeker ervaren, stijgt in vele landen de spaarquote. Wat precies de omgekeerde uitwerking is van hetgeen de monetaire opperhoofden trachten te bereiken. Als de negatieve rente zich doorzet, zal zelfs de meest conservatieve spaarder op een bepaald moment niet anders meer kunnen dan zijn geld van de bank halen.

Ongeziene kapitaalafbraak

We hebben te maken met een ernstig en onderschat probleem: de productiviteit van kapitaal, van spaargeld (dat kan dienen om productieve investeringen te realiseren waarbij werkgelegenheid wordt gecreëerd) wordt langzaam maar zeker afgebouwd, terwijl tegelijkertijd de consumptie ervan wordt beloond. Een sluipend maar zich niettemin doorzettend proces dat reeds voor 2008 werd ingezet.

Volgens de Amerikaanse monetaire specialist

Keith Weiner moeten we de waardevermindering van kapitaal op een meer accurate manier gaan meten. Omdat bedrijven steeds efficiënter werken en omdat de activaprijzen blijven stijgen, geeft de consumenteninflatie geen correct beeld weer van de geldontwaarding. Daarom hanteert Weiner het begrip 'koopkrachtrendement', waarbij het rendement op activa gedeeld wordt door de consumentenprijsindex. Het concept bestaat er in om de productiviteit van kapitaal na te gaan, zodanig dat men een goed beeld krijgt van hetgeen men werkelijk kan uitgeven.

Veronderstel dat een kilo rijst 5 € kost. En dat u over een kapitaal beschikt van 50 € dat u jaarlijks 10% intrest oplevert. Als u uitsluitend van de renteopbrengst zou willen leven, kan u jaarlijks welgeteld een kilo rijst consumeren (10% van 50 € is 5 €, exact de prijs van een kilo rijst). Veronderstel nu dat de rentevoet op uw kapitaal van 10% terugvalt naar 1%. Dan bedraagt de renteopbrengst slechts een halve euro (namelijk 1% van 50 €). Bij een rentestand van 1% heeft u dus maar liefst 500 € kapitaal nodig om uzelf een kilo rijst te kunnen verschaffen (1% van 500 € is 5 €). Deze ineenstorting van de koopkracht wordt door de consumenteninflatiecijfers niet weergegeven, maar wel door het fenomeen 'koopkrachtrendement'.

Weiner heeft het koopkrachtrendement in de Verenigde Staten berekend, met 1962 als startjaar. De volgende grafiek geeft het resultaat daarvan weer. Om de trend beter te kunnen onderscheiden, heeft Weiner de grafische weergave omgedraaid. Het is duidelijk zichtbaar dat de daling in koopkracht (stijgend in deze omgedraaide grafiek) aanvangt rond 1984, toen de rentedaling net was aangevangen. Het resultaat van constant neerwaarts georiënteerde rentestanden is dus niet sterk stijgende consumentenprijzen, maar krimpende rendementen.

Koopkracht daalt al drie decennia (Bron: Gold Standard Institute)

We kunnen een trage maar ontwrichtende ontwikkeling vaststellen, waarbij zakkende rentevoeten, nulrentepolitiek en een beleid dat uiteindelijk negatieve rente voortbrengt, de traditie van eeuwenlange kapitaalaangroei heeft omgekeerd. Want normaal gesproken spendeert men zijn spaarkapitaal niet, alleen het inkomen ervan.

Gedurende eeuwen hebben mensen in de westerse beschaving kapitaal opgebouwd. Daarbij werd meer gecreëerd dan geconsumeerd en werd telkens nieuwe rijkdom aan de volgende generatie overgedragen. Deze evolutie wordt nu omgedraaid.

Bubbelcultuur

Een andere doelstelling van de centrale banken loopt eveneens in het honderd. De redenering van de beleidsbepalers was en is : naarmate de rente daalt, stimuleert dit niet alleen de opname van krediet maar doet dit ook de activaprijzen (aandelen, obligaties, vastgoed) stijgen en ontstaat er zowel bij bedrijven als gezinnen een positief welvaartsgevoel. Wat op zijn beurt hun uitgavepatroon - en dus de economische groei - gunstig beïnvloedt.

Spaarders en beleggers, die nog enig rendement willen behalen, hebben inderdaad geen andere keuze dan over te schakelen naar aandelen, obligaties en vastgoed. Met als gevolg dat men in deze activaklassen grote zeepbellen kan waarnemen. In de volgende afbeelding zien we hoe de nulrentepolitiek van de Amerikaanse centrale bank (rode lijn) de prijzen van commercieel vastgoed in de Verenigde Staten (blauwe lijn) in de hoogte heeft gejaagd.

Lage rente doet huizenprijzen stijgen (Bron: Casey Research)

Het aangehaalde probleem van dalende kaptiaalproductiviteit wordt niet begrepen omdat dit fenomeen gemaskeerd wordt door stijgende activaprijzen. Speculatie is de beste manier geworden om winst te behalen. Nulrente maakt het aantrekkelijk om op activaprijzen te speculeren en is niets anders dan een transfer van spaarders naar speculanten.

Stijgende activaprijzen zijn echter schijnwelvaart. De financiële geschiedenis bewijst ten overvloede dat stijgende markten en stijgende prijzen niet blijven duren. In die zin was het debacle van 2008 een ernstige waarschuwing, die tot op vandaag nog altijd niet goed wordt begrepen. Echte winst ontstaat namelijk alleen uit goed georiënteerde investeringen en productie, niet uit consumptie.

De jarenlange evolutie van dalende rentevoeten hebben een gewoonte doen onstaan van steeds meer lenen en steeds meer schuld aangaan. Mensen ontlenen niet om hun consumptie te vergroten, maar om meer activa te bezitten. Het onvermijdelijke toekomstige uiteenklappen van voornoemde zeepbellen zal een enorm waardeverlies met zich brengen. We dienen ons voor te bereiden op structurele deflatie. Hetgeen in Japan tussen 1990 en nu gebeurd is - aandelen- en vastgoedcrash, belangrijke begrotingstekorten, enorme schuldentoename en geen of lage economische groei - kan als voorbeeld dienen.

Ongelijkheid neemt toe

Onderzoeker en auteur Chris Martenson van

Peakprosperity.com heeft berekend dat Amerikaanse spaarders, beleggers en investeerders tussen 2008 en 2014 minstens 750 miljard dollar aan inkomsten gederfd hebben. Spaarders verliezen koopkracht, terwijl diegenen die schulden aangaan van een gedeeltelijke schuldenkwijtschelding kunnen genieten. Want onder een regime van negatieve rente betalen schuldenaren hun lening terug met minder geld (uitgedrukt in koopkracht) dan ze oorspronkelijk ontleenden. Wie profiteert hiervan het meest ? Zeker huizenkopers, maar nog meer de grote schuldenaren zoals overheden. Samen met multinationals en grootbanken kunnen zij zich momenteel zeer goedkoop financieren.

Het losse geldbeleid van de globale banken stuwt eveneens de prijzen van activa hoger. Echter, om hiervan te kunnen profiteren moet men natuurlijk in die activa kunnen investeren. Wat gewoonlijk meer het geval zal zijn voor ouderen, terwijl het meestal de jongeren zijn die aankijken tegen bijvoorbeeld hoge huizenprijzen. De nationale bankiers verbreden op die wijze niet alleen de kloof tussen rijken en niet-rijken, ze brengen ook een vermogenstransfer op gang over de generaties heen. Het is net die toenemende vermogensongelijkheid die in grote delen van de wereld een duurzaam economisch herstel vermindert.

Conclusies

Rente, de prijs van het geld, is de basis van elke economische berekening en kan niet anders dan positief zijn. Het langdurig naar beneden manipuleren - en dus vervalsen - van de basismaatstaf van het financieel-economisch systeem is zeer ernstig en leidt tot een reeks welvaart vernietigende scheeftrekkingen.

Deze politiek houdt zombiebedrijven overeind, verleidt gezonde ondernemingen tot financial engineering, leidt tot buitensporige arbeidsuitstoot en creëert overcapaciteit in de globale economie.

Het sparen wordt ontmoedigd, het aangaan van schulden wordt vergemakkelijkt. De eeuwenlange opbouw van kapitaal wordt niet alleen teruggedraaid, er is tevens een enorme speculatie- en bubbelcultuur ontstaan.

Geen enkele centrale bank, verzekeraar of pensioenfonds kan overleven bij negatieve intrest. Dit centralebankenbeleid, dat bovendien rijken rijker maakt en niet-rijken armer, is een experiment dat alleen mogelijk is in een gemanipuleerd systeem. Negatieve rentestanden ondergraven definitief het wereldwijde financieel-economische stelsel.

Niet of maar wanneer komt de finale crash ? Hoe lang nog vooraleer de centrale banken de controle definitief kwijtraken?

Door: Dirk Bauwens

Dit artikel verscheen eerder op systeemcrisis.blogspot.nl