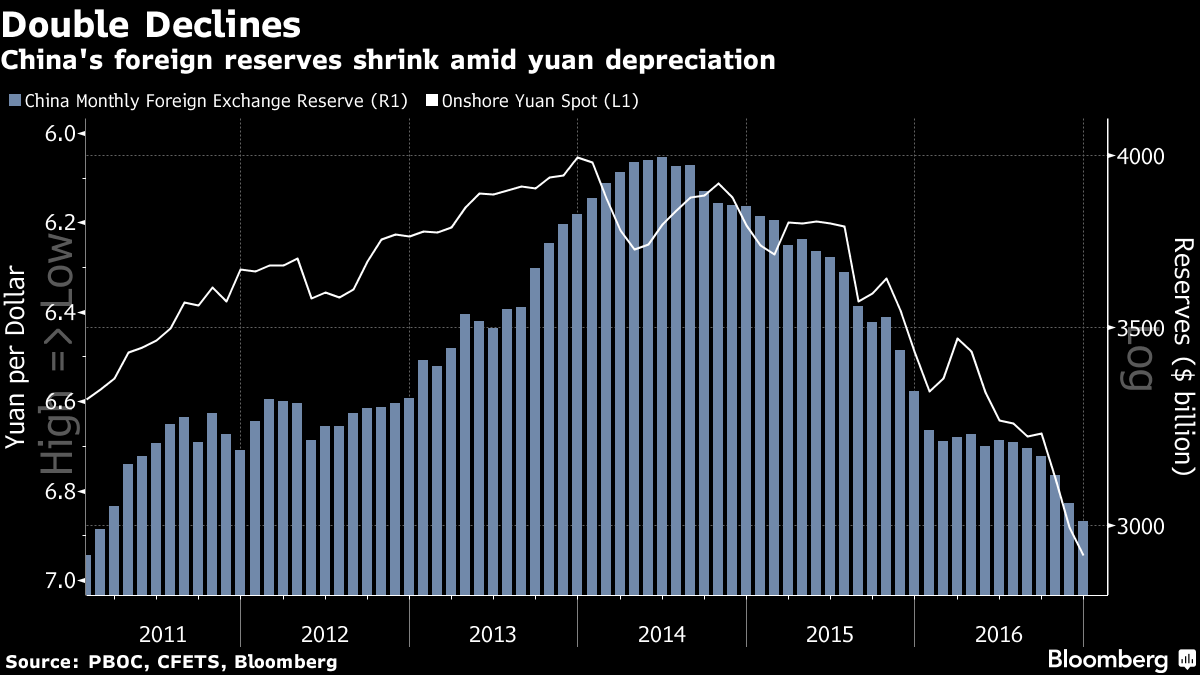

De Chinese centrale bank maakt zich geen zorgen over de snelle daling van de valutareserves. Volgens Fan Gang, adviseur van de centrale bank, is deze ontwikkeling op de lange termijn juist goed nieuws, omdat de yuan de afgelopen jaren mogelijk wat overgewaardeerd is geraakt. In een interview met Reuters legt Gang uit dat de nieuwe kapitaalcontroles nodig zijn om snelle fluctuaties in de reserves te voorkomen.

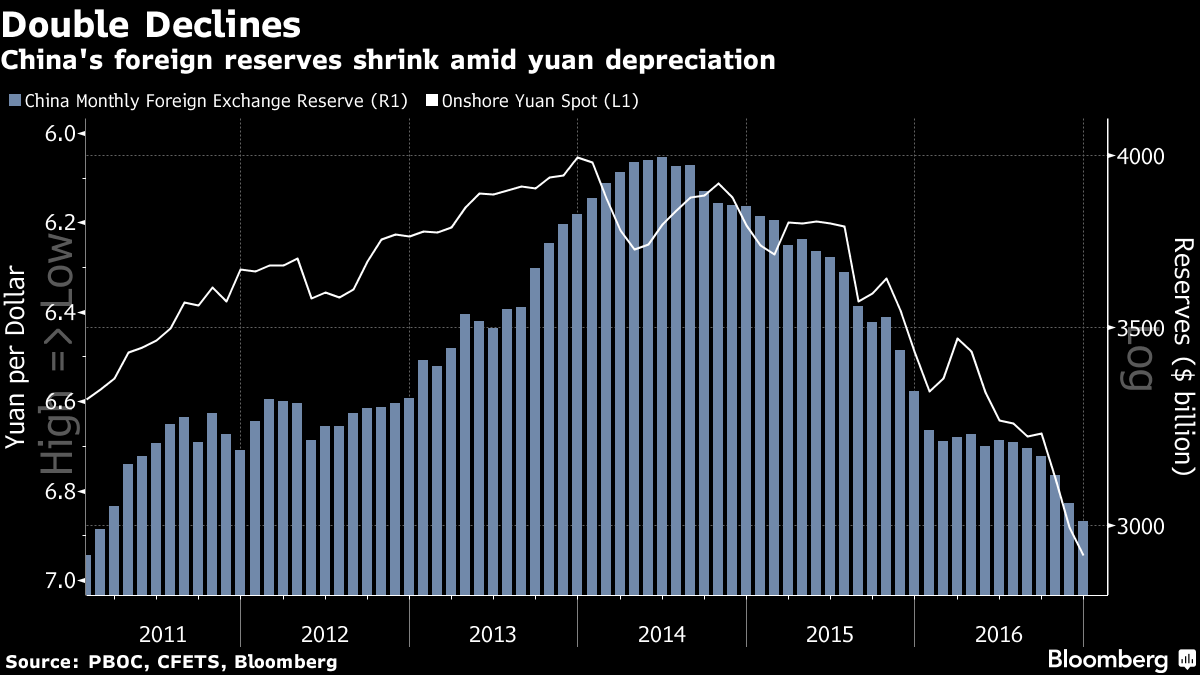

De valutareserve van China is vorig jaar een een hoog tempo gedaald en bereikte in december het laagste niveau in zes jaar. Vanaf de piek in 2014 is de valutareserve van het land met ongeveer $1 biljoen gedaald. Deze strategiewijziging werd overigens al ruim van tevoren door de Chinese autoriteiten aangekondigd, want in mei 2014 noemde de Chinese premier Lio Keqiang de hoeveelheid buitenlandse valuta in de reserves al een ‘zware last’.

Valutareserves China dalen in rap tempo (Grafiek via Bloomberg)

Piek in valutareserves

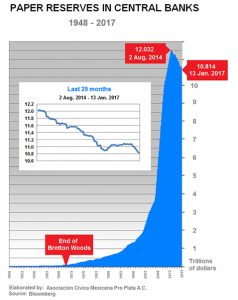

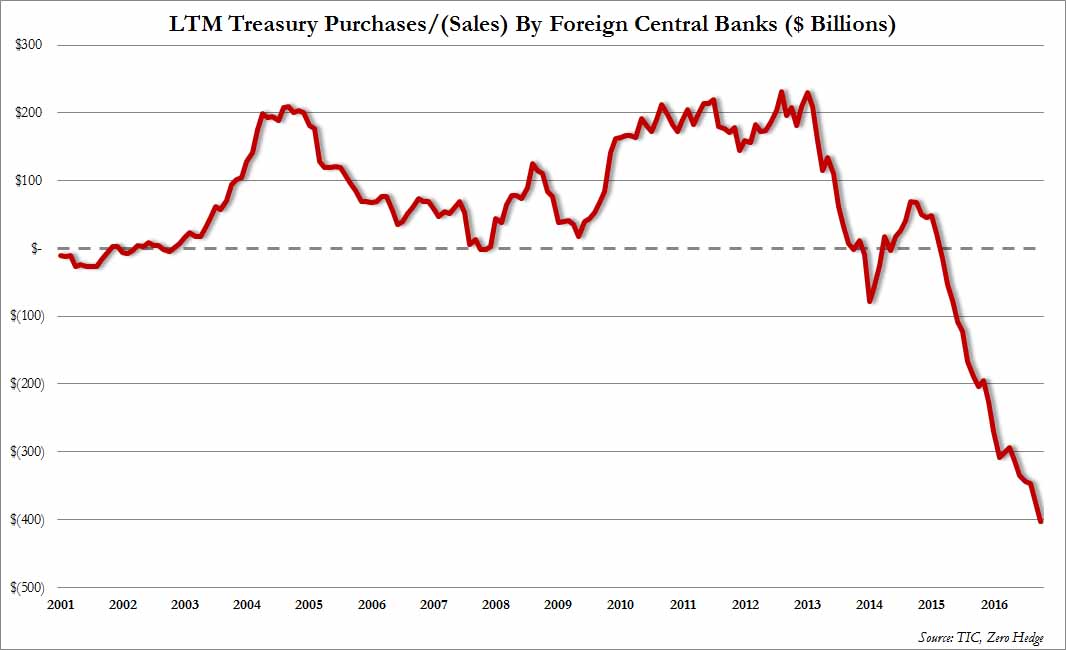

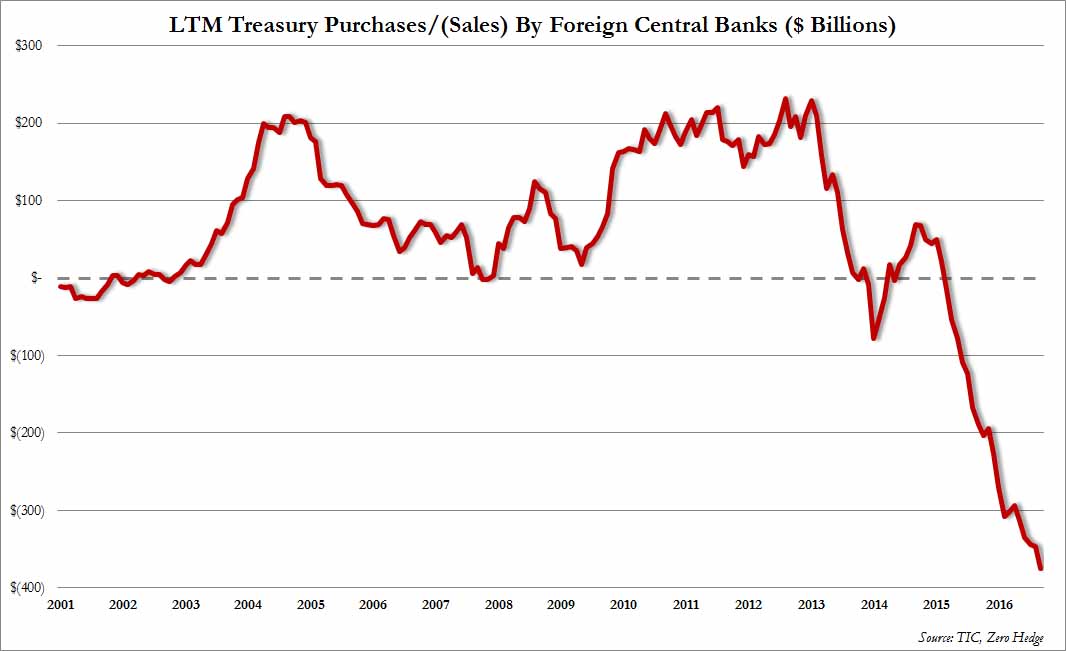

Sinds 2014 zijn niet alleen de Chinese, maar ook de wereldwijde valutareserves gedaald. Dat gebeurde na de daling van de olieprijs, die eind 2014 door Saoedi-Arabië in gang werd gezet. De meeste centrale banken verkleinen sindsdien hun dollarreserves, omdat ze minder blootstelling willen aan de Amerikaanse munt of omdat ze meer valutareserves moeten aanspreken om een waardedaling van hun eigen munt op te vangen.

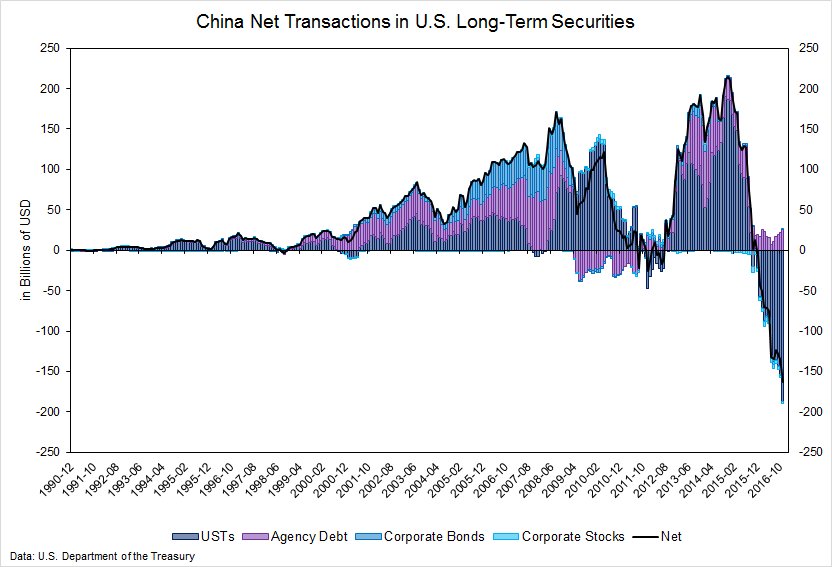

Veel opkomende markten hanteerden de afgelopen twee decennia een beleid waarbij ze hun munt kunstmatig goedkoop maakten, door de opbrengsten uit de export opnieuw uit te lenen aan de Verenigde Staten. De dollarreserves (Amerikaanse staatsobligaties) dienden vervolgens als het onderpand voor de geldcreatie in eigen land.

Door dit model hielden de opkomende economieën hun eigen munt kunstmatig goedkoop, waardoor ze veel werkgelegenheid en economische groei naar zich toe trokken. Maar nu deze landen zich meer zorgen over de waarde van de dollar zien zij hun enorme dollarreserves in toenemende mate als een risico.

Ook in China vraagt men zich af waarom ze de Amerikaanse tekorten nog langer zouden moeten financieren. Daarover zei adviseur Fan Gang het volgende:

“We hebben gesproken over de inefficiëntie van $4 biljoen aan valutareserves en over hoe belachelijk het is dat een ontwikkelende economie een ontwikkeld land financiert. Met de toevoeging van de yuan aan het valutamandje van de SDR is de Chinese munt een internationale valuta geworden, wat betekent dat China minder buitenlandse valuta hoeft aan te houden.”

Valutareserves dalen al sinds september 2014 (Grafiek van Bloomberg)

Daling Chinese yuan

De Chinese yuan is vorig jaar met 6,6% in waarde gedaald ten opzichte van de Amerikaanse dollar, de grootste waardedaling in een jaar sinds 1994. Door een kapitaalvlucht richting de dollar staat de Chinese munt onder druk, maar daar maken de Chinese autoriteiten zich nu nog geen zorgen over.

Volgens de centrale bank mag de yuan dit jaar maximaal 25% in waarde dalen tegenover de dollar. Dit aanpassingsproces kan afgeremd worden met nieuwe kapitaalcontroles en de verkoop van nog meer dollarreserves. Daarover zei Yu Yongding, voormalig adviseur van de Chinese centrale bank, het volgende. Hij verwacht dat de kapitaalvlucht en de waardedaling van de yuan ook dit jaar zal aanhouden.

“Als de yuan teveel in waarde daalt, dan kan China de kapitaalcontroles uitbreiden. We hebben een grote hoeveelheid valutareserves en we hebben een bodem gesteld op maximaal 25% waardedaling. We moeten niet bang zijn voor een depreciatie van de munt, omdat ik geloof dat deze beperkt zal zijn. we kunnen deze volledig controleren.”