Wat zijn vandaag de dag de belangrijkste redenen om goud te kopen? Dat is de vraag die de World Gold Council probeert te beantwoorden in een nieuw rapport over de goudmarkt. Volgens de organisatie vormt het edelmetaal een waardevolle toevoeging aan de beleggingsportefeuille, omdat het een goed rendement heeft opgeleverd en geen tegenpartij risico kent. Ook blijkt goud goed te presteren in tijden van onzekerheid, waardoor het een goede manier is om risico’s te spreiden.

Sinds het begin van deze eeuw is de goudprijs sterk gestegen. Sinds 2001 is de wereldwijde vraag naar goud met gemiddeld 15% per jaar toegenomen. Dat komt niet alleen omdat het steeds makkelijker wordt om in goud te beleggen, maar ook omdat het besteedbare inkomen in opkomende economieën sterk is toegenomen. Maar wat maakt het edelmetaal nou zo aantrekkelijk?

Solide rendement

De goudprijs kan door de jaren heen sterk fluctueren, maar over de langere termijn is de prijs aanzienlijk gestegen. Dat komt niet omdat het goud beter wordt – het verandert niet en levert ook geen cashflow of dividend op – maar omdat de geldhoeveelheid toeneemt. Er is steeds meer geld in de wereld, waardoor de prijzen van alle tastbare bezittingen stijgen.

Goud doet het daarbij niet veel slechter dan alternatieven als aandelen en obligaties. Sinds 1971 is de goudprijs met gemiddeld 10,45% per jaar gestegen, ongeveer evenveel als Amerikaanse aandelen (10,52%) en wereldwijde aandelen (11,07%). Ter vergelijking, Amerikaanse staatsleningen leverden in dezelfde periode gemiddeld 7,53% rendement per jaar op. Het edelmetaal kan zich de laatste decennia qua rendement dus goed meten met aandelen.

Rendement van goud sinds 1971 (Bron: World Gold Council)

Bescherming tegen inflatie

Op de korte termijn is er geen duidelijke relatie tussen de prijsontwikkeling van goud en de inflatie, maar over de langere termijn zien we wel een zekere correlatie. Wanneer de inflatie hoger is dan 3% blijkt het edelmetaal veel meer rendement op te leveren dan wanneer de inflatie relatief laag is. Het edelmetaal heeft de afgelopen decennia dus haar nut bewezen in tijden van geldontwaarding.

Edelmetaal presteert goed in tijden van hoge inflatie (Bron: World Gold Council)

Goud versus valuta

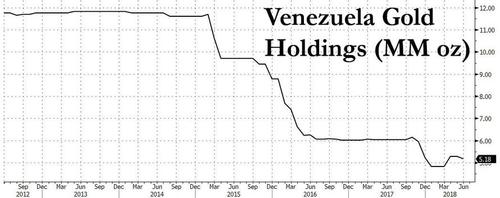

Een van de belangrijkste voordelen van het edelmetaal is dat het niet eindeloos gecreëerd kan worden, in tegenstelling tot valuta. Kijken we naar de afgelopen 120 jaar, dan zien we dat alle valuta op de lange termijn consequent aan waarde verliezen ten opzichte van het edelmetaal. En dat terwijl de bovengrondse goudvoorraden in dezelfde periode wel significant zijn toegenomen. Het edelmetaal heeft dus een goed trackrecord voor wat betreft het behoud van vermogen over de langere termijn.

Koopkracht valuta ten opzichte van goud (Bron: World Gold Council)

Bescherming tegen beurscorrecties

In tijden van onzekerheid op de beurs vluchten beleggers in veilige havens als staatsleningen en edelmetalen. Zo blijkt goud historisch gezien goed te presteren in tijden dat de beurs onderuit gaat. Bij een daling van de S&P 500 van meer dan twee standaarddeviaties heeft het edelmetaal een duidelijk negatieve correlatie. Dat betekent dat de goudprijs op slechte beursdagen vaak stijgt.

Bescherming tegen correcties op de aandelenmarkt (Bron: World Gold Council)

Liquide belegging

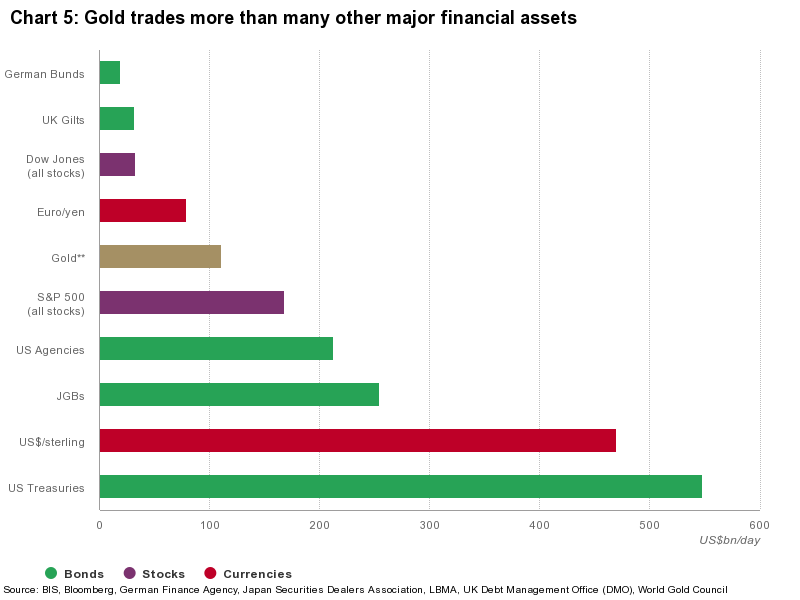

Dagelijks wordt er voor meer dan $100 miljard aan goud verhandeld via de beurs. Daarmee kan de goudmarkt zich bijna meten met de belangrijkste markten voor aandelen en de obligaties. Naar schatting bezitten huishoudens en centrale banken gezamenlijk voor $2,9 biljoen aan goud. Door de omvang van de markt en het dagelijkse handelsvolume kunnen ook grote spelers als centrale banken en beleggingsfondsen gemakkelijk edelmetalen verhandelen.

Het edelmetaal kan zich qua liquiditeit meten met staatsleningen (Bron: World Gold Council)

Nadelen van beleggen in goud?

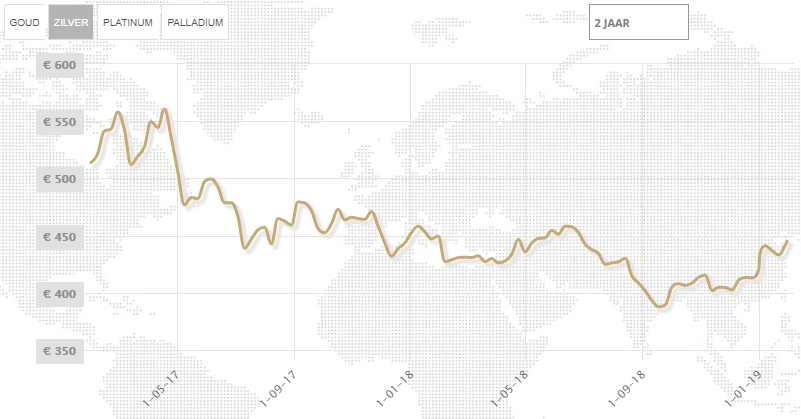

Een belegging in edelmetalen kent veel voordelen, maar er zijn ook een aantal zaken om rekening mee te houden. Zo kan de goudprijs op de korte en middellange termijn ook dalen, waardoor het rendement veel lager of zelfs negatief uitvalt. Ook is edelmetaal gebonden aan een fysieke locatie, wat betekent dat er meer kosten gemoeid zijn met transport. Ook is er vanwege de hoge waarde van edelmetalen extra aandacht vereist voor opslag.

Dit artikel verscheen eerder op Holland Gold