Deutsche Bank heeft onderzoek gedaan naar de huizenmarkt van Londen, omdat de huizenprijzen daar veel sneller blijken te stijgen dan in de rest van het Verenigd Koninkrijk. Onlangs schreven we nog dat de huizenprijzen in Londen twee keer zo hard stijgen als in de rest van het land. Wat verklaart die grote vraag naar vastgoed in de hoofdstad? Dat is precies wat onderstaande grafiek laat zien.

Deutsche Bank verzamelde de gegevens van alle verkooptransacties en groepeerde deze naar prijs en naar de herkomst van de koper. Londen blijkt een magneet te zijn voor vermogende mensen van over de hele wereld, want de grafiek toont aan dat er met name in het hogere prijssegment veel buitenlandse kopers actief zijn. Aan de onderkant van de markt (minder dan £700 per ‘square feet‘) wordt 70 tot 80 procent van de woningen gekocht door Britten, maar in de hogere prijsklasse is meer dan de helft van de kopers afkomstig uit het buitenland.

Wie koopt het vastgoed in Londen? (Bron: Deutsche Bank, via Businessinsider)

Huizenprijzen worden aangejaagd door buitenland geld

Het zijn vooral de Russen, Chinezen en Arabieren die de duurdere woningen in Londen kopen. In de prijsklasse van £1.000 tot £2.000 per square feet wordt ongeveer de helft van alle woningen gekocht door vermogende mensen uit China en Zuidoost-Azië. De allerduurste categorie woningen blijkt naar verhouding juist veel vermogende Oost-Europeanen en Russen aan te trekken.

We zien hierin een bevestiging van wat wij eerder al op Marketupdate besproken hebben. Russen en Chinezen kopen op grote schaal vastgoed in grote Europese steden en aan de Middellandse zee. Niet in eerste plaats omdat ze daar zo graag willen wonen of omdat ze kantoorpanden in steden als Londen, Parijs of Berlijn nodig hebben, maar omdat ze hun vermogen in toenemende mate willen omzetten in tastbare bezittingen. Daar leent vastgoed op een toplocatie zich erg goed voor, omdat daar altijd wel vraag naar zal zijn. Het vermogen concentreert zich op dit soort locaties, met als voordeel dat het ook onderling makkelijk weer verhandeld kan worden voor een goede prijs.

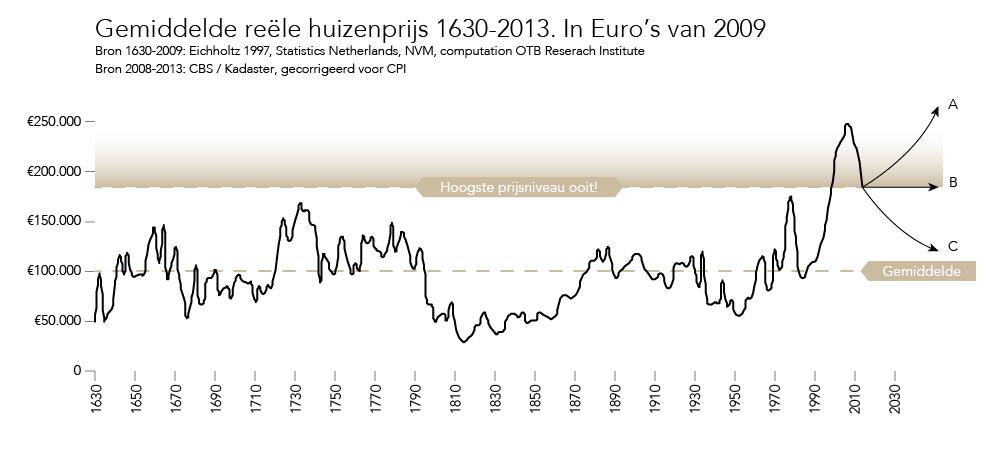

Het is om die reden dat vastgoed op toplocaties in grote Nederlandse steden haar waarde beter zal behouden dan vastgoed in een zeer landelijke omgeving. Dat neemt nog niet weg dat ook de prijzen van grachtenpanden door de eeuwen heen sterk op en neer kunnen bewegen.

Twee derde vastgoed in Londen wordt gekocht als investering (Bron: Deutsche Bank, via Businessinsider)