Volgens voormalig centraal bankier Alan Greenspan zijn we vandaag de dag getuige van het leeglopen van een wereldwijde obligatiebubbel. Ook maakt de oud-voorzitter van de Federal Reserve zich grote zorgen over het gebrek aan productiviteitsgroei en de vergrijzing. Daardoor zien we een oplopende inflatie bij een stagnerende economische groei, een situatie die we kennen als stagflatie.

Volgens Greenspan zijn de economische problemen van dit moment heel moeilijk aan te pakken, omdat het niet meer mogelijk is de rente drastisch te verhogen. De vorige keer dat de Amerikaanse economie in een stagflatie terechtkwam was in de jaren ’70, toen de centrale bank de rente naar 20% verhoogde om de economie weer op de rails te krijgen. Deze oplossing is vandaag de dag niet mogelijk, omdat de schulden nu veel groter zijn dan toen.

Greenspan maakt zich zorgen over de begroting van de Verenigde Staten. Door toenemende sociale verplichtingen zullen de begrotingstekorten verder oplopen, wat betekent dat er nog meer geleend moet worden. Dat wordt steeds lastiger, omdat er volgens Greenspan wereldwijd steeds minder animo is om geld uit te lenen aan de Amerikaanse overheid. We hebben het hele interview bij Bloomberg voor u uitgeschreven.

De laatste weken geven de markten ons een sterk signaal dat de inflatie oploopt en dat de groei terug is. Dat zie je ook aan de aandelenmarkten in de VS, Europa en Azië. Ook zien we een stijgende rente op de obligatiemarkt en een stijging van de dollar. Zijn we in een nieuw wereldwijde groeifase terechtgekomen?

Ik heb grote twijfels. Wat we zien is een overgang van stagnatie richting stagflatie, een combinatie van een stagnerende economie en een oplopende inflatie. Dat hebben we sinds de jaren zeventig niet meer gezien. Het eerste effect van stagflatie is dat de prijzen beginnen te stijgen en dat verandert veel dingen, zoals de winstmarges, de prijsstructuur en de aandelenmarkt. Dat geeft een tijdje de indruk dat men meer spendeert.

Toch kan dit niet doorgaan, omdat de economische stagnatie het tegenhoudt. Het is een uitzonderlijke situatie waar we de komende jaren mee te maken zullen krijgen. Ik denk dat je moet terugkijken naar verschillende momenten in de geschiedenis dat zoiets gebeurde. De laatste keer was in de jaren zeventig. Het is nu een wereldwijd fenomeen, eigenlijk in de hele ontwikkelde wereld.

Waar ligt het verschil tussen stagflatie en echte economische groei?

Economische groei is als de hele structuur van de samenleving omdraait van periode van contractie in economische activiteit naar een soort reset, waarna alles weer opwaarts beweegt. Dit is een zeer snelle verandering. Het probleem wat we nu hebben is niet de koers/winst verhouding van aandelen, maar de verhouding van de obligatiekoersen en de rente. We hebben een obligatiebubbel die op het punt staat leeg te lopen. Dit heeft nog een lange weg te gaan en zal effect hebben op het economische vooruitzicht. Dit is echt iets anders. We hebben zo weinig stagflaties gehad dat we geen modellen hebben om te zien wat we nu moeten doen.

Sommigen zeggen dat er misschien spoedig echt economische groei gaat komen. Enerzijds door fiscale stimulering en anderzijds door belastinghervormingen, waardoor er meer geld in de portemonnees van de mensen komt. Kan dat echte economische groei teweeg brengen?

Dat zou kunnen als het constructief was. Er is niets verkeerd met verschillende stimuleringsprogramma’s die de economische structuur op de lange termijn productiever maken. Maar op de lange termijn moet dat wel gefinancierd worden. Op dit moment hebben we hele grote begrotingsproblemen. Zodra de nieuwe begroting komt zullen we dat snel ontdekken. Waar moet je het geld vandaan halen? Als je alsmaar grotere tekorten opstapelt, dan voedt je daarmee alleen maar de inflatie.

Is het mogelijk om met de hervorming van belastingen geld te besparen, om daarmee de economie weer te laten groeien?

Dat is mogelijk, maar niet waarschijnlijk. De reden is dat we een fundamenteel probleem hebben dat ik al eerder besproken heb. Als de VS vergrijsd, dan krijg je een verschuiving in de proportie mensen boven de 65 jaar. Dit staat los van de economische bewegingen. En dit gebeurt nu in alle ontwikkelde landen. We vergrijzen allemaal, Japan is daarvan het meest extreme voorbeeld.

We hebben dit soort uitdagingen nooit eerder gehad en we weten dus niet hoe we die aan moeten pakken. We kijken nu naar de baby boom generatie als een fiscaal probleem. Je zou dan kunnen zeggen dat we de belastingen voor de rijken moeten verhogen, maar die belastingen zijn al hoog. Meer dan 90% van de individuele belastingverplichtingen in de VS zitten al bij de hogere inkomens. Daar kun je nog wel iets meer halen, maar we hebben niet veel speelruimte meer om de belastingdruk te verhogen. Belastingen voor bedrijven zijn bijna het hoogste in de wereld en dan hebben we ook nog allerlei andere belastingen.

We hebben allerlei dingen al geprobeerd. Veel belastinguitgaven kunnen aangepast worden, maar die zijn nooit door het congres heen gekomen. Dit had het probleem kunnen oplossen.

Economisch adviseurs zeggen dat als het bbp weer met drie of vier procent groeit, dat we er dan wel weer uit komen. Kan dat met de Amerikaanse economie?

Nu niet. Een noodzakelijke voorwaarde daarvoor is dat de productiviteit per uur boven de 2% per jaar ligt. Dat is nu minder dan een half procent per jaar. De afgelopen vijf jaar groeide de productiviteit amper. Als je weet wat de productiviteit per uur is en wat het aantal gewerkte uren is, dan kun je het toekomstige bbp inschatten. Maar zolang de productiviteit niet groeit krijg je ook geen bbp groei.

Met een jaarlijkse stijging van de sociale verplichtingen van 9% vreet je de besparingen op. Dat zijn besparingen die je nodig hebt voor kapitaalinvesteringen en dat is de sleutel naar productiviteitsgroei. Het zijn deze sociale verplichtingen die niemand wil bespreken. Als je president wilt worden en je begint hierover, dan ga je verliezen. Zowel de Democraten als de Republikeinen willen hier niet over praten.

Zolang dat niet opgelost wordt zie ik niet hoe we de economie weer kunnen laten groeien. We lenen geld van het buitenland, inmiddels ongeveer $8 biljoen dollar. Dat kun je niet blijven doen en ik vraag me af of we nog veel meer kunnen lenen uit het buitenland. We hebben ook niet genoeg besparingen in eigen land.

Sinds 2008 hebben we meer schulden gestapeld. Hoe ver kunnen we hiermee doorgaan?

De vraag is hoe snel de geldhoeveelheid groet. De stagflatie is relevant, want er zijn twee krachten aan het werk. De geldhoeveelheid groeide eerder dit jaar stabiel met 6% op jaarbasis, maar nu stijgt ie naar 9% op jaarbasis. We zien tegelijkertijd dat de werkloosheid op het laagste niveau is, we kunnen niet veel lager. We krijgen een steeds krappere arbeidsmarkt en dan gaan de lonen stijgen. Dat zien we nu al. Als de rente stijgt en de geldhoeveelheid toeneemt, dan krijg je meer inflatie. Zowel de Democraten als de Republikeinen willen dit probleem niet aanpakken, het is politiek gezien een hete aardappel.

Kunnen centrale banken nog wat doen?

Veel mensen denken dat centrale banken de rente kunnen controleren, was dat maar zo. Volcker moest de rente naar 20% brengen om het systeem weer in balans te brengen. De Federal Reserve of andere centrale banken zouden op dat niveau nu de controle verliezen. Het is heel moeilijk, er is weinig realisme. Iedereen wil de inflatie naar 2% brengen en ik hoop dat het daar kan blijven. Maar dit is geen omgeving voor een inflatie van twee procent.

Als we kijken naar Europa, dan zien we een Brexit, het Italiaanse referendum… Wat is de staat van de Eurozone en van de euro als munt?

Je moet terug naar de oorsprong van de euro. Adenauer en De Gaulle kwamen aan het einde van de Tweede Wereldoorlog bij elkaar. “We hebben twee keer tegen elkaar gevochten en kijk wat het opgeleverd heeft.” Er was toen een grote wil om instituties op te zetten die een Derde Wereldoorlog op het Europese continent onmogelijk maakten. En dat betekende politieke consolidatie, hoe gek dat vandaag ook mag klinken.

We hadden de EGKS en andere instituties. Het hele Europese systeem werd opgezet in die context. Het valt me op dat juist in deze context men zover gekomen is dat iedereen zich nu zorgen maakt over het voortbestaan van de euro. De aanname was dat als je alle munten samenvoegt, dat het wel zou werken. Dat een land als Italië zich zou gaan gedragen als Duitsland. De verwachting was dat landen naar elkaar toe zouden groeien, maar dat is vanaf het begin in 1999 tot aan nu niet gebeurd. Ik maak me grote zorgen over een eurocrisis, omdat er geen grote institutie is die de euro kan steunen als ze in de problemen komt.

Het verschil in rente tussen Duitse en Amerikaanse obligaties neemt toe. Wat zegt dat?

Elke ochtend kijk ik naar deze ‘spread’ en naar de Target 2 balans. Target 2 is een mechanisme van de Europese Centrale Bank, waarmee de individuele centrale banken geld aan elkaar uitlenen. Dit is een zero sum game. De Bundesbank heeft meer dan €600 miljard uitgeleend aan de rest, vooral aan Spanje en Italië. Als je ziet dat de bezittingen van de Bundesbank stijgen en de verplichtingen van Spanje en Italië gelijk zijn, dat weet je dat dat niet eeuwig door kan gaan. Dat moet op een gegeven moment breken.

Het gevaar is dat Italië is een groter probleem dan we denken. Pemier Renzi had daar de juiste oplossingen voor, maar die werden weggestemd. Dit is een wereldwijd fenomeen. We zien internationaal een verschuiving, denk aan de Brexit, Scotland, Ierland. En dan heb je nog Spanje, waar het altijd onrustig is. En tenslotte het probleemkind Griekenland, dat illegaal in de Eurozone is gekomen. Dat hebben ze inmiddels toegegeven, maar ze zitten er nog steeds in. Het systeem is niet stabiel.

Globalisering lijkt op haar retour te zijn. Denk je dat het gepiekt heeft?

Zeker. China was een sleutelfiguur in het model, maar trekt zich nu terug. De yuan verzwakt significant. De reden is dat de structuur verandert. Er is een inconsistentie in China. Ze willen een kapitalistische economie worden, maar dat kan niet in een land met maar één partij. We zeggen dan dat ze de munt manipuleren, maar niet in de richting die we denken. Ze proberen de munt momenteel te ondersteunen met kapitaalcontroles, maar dat lukt niet.

De munt probeert een internationale valuta te worden. Een jaar geleden dacht iedereen dat we in de yuan in plaats van de dollar gaan handelen. Niet dus. Er is geen bewijs van dat dat gaat gebeuren.

Probeert China de munt te manipuleren?

Iedereen manipuleert vandaag de dag hun munt en dat is het probleem. We zijn allemaal schuldig, maar het is een ‘zero sum game’. Dit was 15 jaar geleden misschien een betekenisvolle vraag, maar nu is het geen onderwerp van betekenis meer.

En wat denk je over handelsbeperkingen?

Individuele landen kunnen dit doen. Globalisering is een kwetsbare structuur, het kan zo weer omkeren. Het vereist een vrije markt met een vrije samenleving. Wij als Verenigde Staten droegen dit uit in de wereld, dat zijn we kwijt. Globalisering kan zich terugtrekken en volgens mij gebeurt dat ook. In de jaren dertig probeerden we alles via de overheid op te lossen, maar dat lukte niet. Dat gebeurt nu wereldwijd.

Globalisering was heel positief, de twee groeilanden van nu zijn China en India. Maar wat je nodig hebt is een soort leiderschap in de wereld wat wij in elk denkbaar opzicht waren. Maar zo werkt het niet meer.

Als je in de toekomst kijkt, wat is de zwarte of witte zwaan. Waar kijk je nu naar?

Wereldwijd zien we een vergrijzende populatie en moeten we erkennen we dat we niet meer kunnen blijven spenderen zoals we dat tot nu toe gedaan hebben. Het draait om fiscaal beleid, niet om monetair beleid. Wereldwijd hebben centrale banken problemen, maar het grootste probleem is de vergrijzing en dat is vooral een fiscaal probleem.

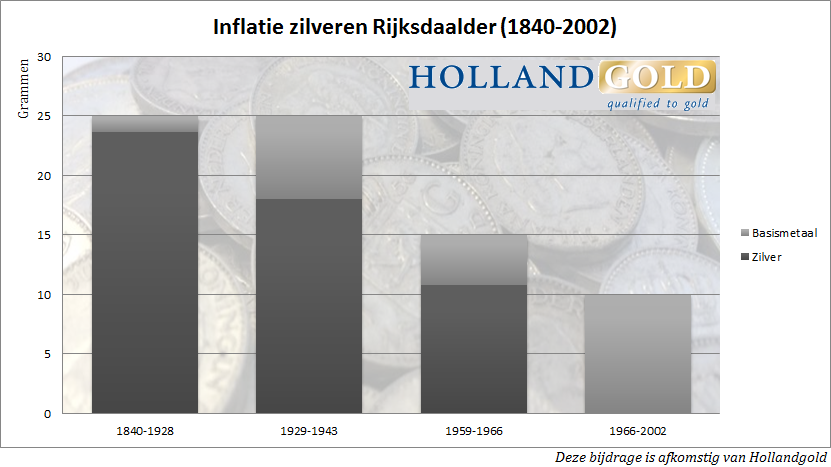

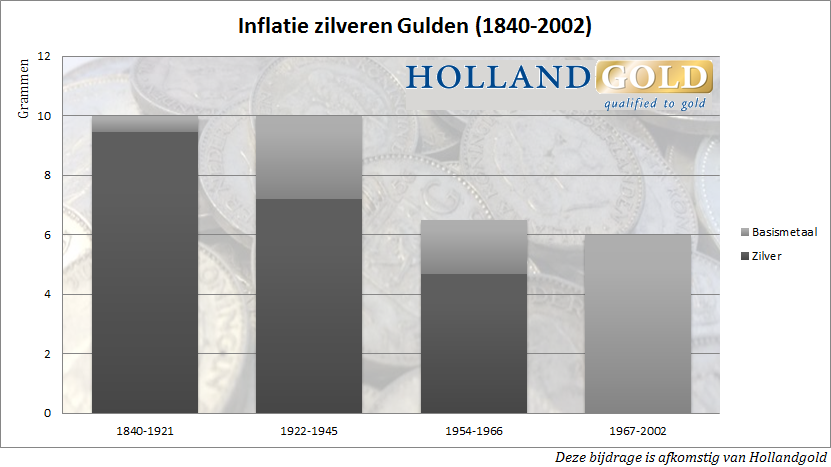

Deze bijdrage wordt u aangeboden door Hollandgold, uw adres voor de aankoop van fysiek edelmetaal. Wilt u meer informatie over goud kopen? Neem dan contact op via [email protected] of bel +31(0)88-4688400.