Een gesprek tussen Bart Kramer en woningmarkt deskundige Maartje Martens. Is de bodem van de Nederlandse huizenprijzen inmiddels bereikt?

Bron: Huizenmarkt zeepbel

Een gesprek tussen Bart Kramer en woningmarkt deskundige Maartje Martens. Is de bodem van de Nederlandse huizenprijzen inmiddels bereikt?

Bron: Huizenmarkt zeepbel

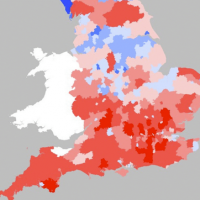

Deutsche Bank heeft onderzoek gedaan naar de huizenmarkt van Londen, omdat de huizenprijzen daar veel sneller blijken te stijgen dan in de rest van het Verenigd Koninkrijk. Onlangs schreven we nog dat de huizenprijzen in Londen twee keer zo hard stijgen als in de rest van het land. Wat verklaart die grote vraag naar vastgoed in de hoofdstad? Dat is precies wat onderstaande grafiek laat zien.

Deutsche Bank verzamelde de gegevens van alle verkooptransacties en groepeerde deze naar prijs en naar de herkomst van de koper. Londen blijkt een magneet te zijn voor vermogende mensen van over de hele wereld, want de grafiek toont aan dat er met name in het hogere prijssegment veel buitenlandse kopers actief zijn. Aan de onderkant van de markt (minder dan £700 per ‘square feet‘) wordt 70 tot 80 procent van de woningen gekocht door Britten, maar in de hogere prijsklasse is meer dan de helft van de kopers afkomstig uit het buitenland.

Wie koopt het vastgoed in Londen? (Bron: Deutsche Bank, via Businessinsider)

Het zijn vooral de Russen, Chinezen en Arabieren die de duurdere woningen in Londen kopen. In de prijsklasse van £1.000 tot £2.000 per square feet wordt ongeveer de helft van alle woningen gekocht door vermogende mensen uit China en Zuidoost-Azië. De allerduurste categorie woningen blijkt naar verhouding juist veel vermogende Oost-Europeanen en Russen aan te trekken.

We zien hierin een bevestiging van wat wij eerder al op Marketupdate besproken hebben. Russen en Chinezen kopen op grote schaal vastgoed in grote Europese steden en aan de Middellandse zee. Niet in eerste plaats omdat ze daar zo graag willen wonen of omdat ze kantoorpanden in steden als Londen, Parijs of Berlijn nodig hebben, maar omdat ze hun vermogen in toenemende mate willen omzetten in tastbare bezittingen. Daar leent vastgoed op een toplocatie zich erg goed voor, omdat daar altijd wel vraag naar zal zijn. Het vermogen concentreert zich op dit soort locaties, met als voordeel dat het ook onderling makkelijk weer verhandeld kan worden voor een goede prijs.

Het is om die reden dat vastgoed op toplocaties in grote Nederlandse steden haar waarde beter zal behouden dan vastgoed in een zeer landelijke omgeving. Dat neemt nog niet weg dat ook de prijzen van grachtenpanden door de eeuwen heen sterk op en neer kunnen bewegen.

Twee derde vastgoed in Londen wordt gekocht als investering (Bron: Deutsche Bank, via Businessinsider)

Eerder deze maand plaatsten we op Marketupdate al een grafiek van de huizenprijzen in Nederland sinds 1630. De huizenmarkt houdt de gemoederen flink bezig in Nederland, want er werd ook volop gereageerd op onze enquêtes over de situatie op de woningmarkt. Via twitter kwamen we een nieuwe versie van de grafiek tegen, één waarin de huizenprijzen in Nederland worden vergeleken met die in de VS en waarin ook belangrijke variabelen als de bouwkosten en de rente zijn inbegrepen.

Deze grafiek laat zien dat er nog veel lucht in de huizenprijzen zit. Kijken we naar de kloof tussen de gemiddelde bouwkosten van een woning en de verkoopprijs, dan blijkt daar nog een enorme kloof tussen te zitten. Het argument dat huizen kwalitatief beter en duurder zijn geworden om te bouwen, en dat daarom een hogere prijs gerechtvaardigd is, houdt volgens deze gegevens geen stand.

Helaas is de schaalverdeling zodanig gemaakt dat de ontwikkeling van de rente niet goed zichtbaar is. Traditioneel werkte een lage rente stimulerend voor de huizenmarkt (lagere maandlasten), maar die vlieger gaat anno 2013 niet meer op. Hoewel de maandlasten voor een hypotheek momenteel inderdaad relatief laag zijn durven nog maar weinig starters de stap te wagen. Lage maandlasten zijn leuk, maar die kunnen nog veel verdere omlaag als de aanschafprijs van de woning (en daarmee de hypotheek) een stuk lager is. En dat is wel de verwachting die de meeste mensen hebben. Uit onze enquête op Marketupdate bleek dat twee derde deel een verdere daling van de huizenprijzen verwacht.

Gemiddelde huizenprijzen in Nederland vanaf 1630 met bouwkosten en rente. Klik voor een grotere afbeelding (Bron: @Bubbelonia)

Uit onze peiling af afgelopen week blijkt dat de meeste Marketupdate lezers rekening houden met een verdere daling van de huizenprijzen in Nederland. Ongeveer een derde deel van de 696 respondenten verwacht dat de bodem op de Nederlandse woningmarkt inmiddels wel bereikt is, maar een meerderheid denkt dat de prijzen nog wel wat verder omlaag kunnen.

Zo verwacht ongeveer een derde deel van de Marketupdate lezers nog een prijsdaling van 20 of 30 procent vanaf het huidige niveau. Dat zou betekenen dat we nu ongeveer halverwege de correctie zitten. Wie nu een huis koopt profiteert al van een lagere aanschafprijs en relatief lage rentelasten, maar als we een groot deel van onze lezers mogen geloven zijn huizenkopers in de toekomst nog goedkoper uit.

Hoe ver zullen de huizenprijzen in Nederland nog zakken?

Dat de situatie op de woningmarkt al wel begint te veranderen blijkt ook wel uit het gegeven dat de maandelijkse woonlasten voor kopers in sommige gevallen al lager zijn dan voor huurders. Het kopen van een huis wordt door fiscaal stimuleringsbeleid (hypotheekrenteaftek en startersleningen) steeds aantrekkelijker. Daar komt nog eens bij dat de rente momenteel erg laag staat. Huurders profiteren niet van deze voordelen…

Zoals huurders iedere maand ‘geld wegbrengen’ doen kopers dat in feite ook als hun woning in waarde daalt. Stel dat een huis in een jaar tijd met €12.000 in prijs daalt, dan is dat op maandbasis een zeer groot bedrag. Het is dan ook de vraag waar het kantelpunt in de markt ligt. Vanaf welk prijsniveau wordt het weer aantrekkelijker om een huis te kopen?

Dus het kopen van een huis 5 jaar uitstellen levert je 30 jaar lang 40% goedkopere maandlasten op. Nou, dat is dan simpel: Uitstellen!

— Boom | Bust | Repeat (@Bubbelonia) October 21, 2013

Huizenprijzen in Nederland vanaf 1630 (via Huizenmarkt-zeepbel)

Het blog Huizenmarkt-zeepbel schrijft dat 20% van de hypotheken in Nederland volgens de definitie van de Nederlandsche Bank als subprime aangemerkt moet worden. Dat blijkt uit cijfers die te vinden zijn in een nieuw rapport over de woonuitgaven van huurders en eigenaren-bewoners. In het rapport staat een gedetailleerde opbouw van de totale woonlasten voor zowel huurders als eigenaren-bewoners. Daaruit blijkt dat huurders in Nederland gemiddeld 36,4% van het besteedbare inkomen kwijt zijn aan wonen en dat het percentage voor de eigenaren-bewoners op 25,3% ligt. Dat lijken op het eerste oog geen problematische cijfers…

Maar achter deze gemiddelden gaat een ongelijke verdeling schuil waar ook de banken zich steeds meer zorgen over maken. Tabel 1.2 uit het rapport laat zien dat de huishoudens die tot de laagste inkomensgroep behoren een koopquote hebben van 40,6%. Deze groep van 224.600 huishoudens was in 2012 meer dan 40% van het besteedbare inkomen kwijt aan woninglasten. Huizenmarkt-zeepbel verwijst naar een kwartaalbericht van de Nederlandsche Bank uit maart 2008, waarin staat dat een dergelijk hoge woonquote als ‘subprime’ bestempeld kan worden:

“Voor subprime huishoudens liggen de woonlasten soms boven de 40 procent van het beschikbare inkomen, zonder dat daar spaargelden tegenover staan.” (Bron: DNB Kwartaalbericht, maart 2008)

Huurquote en koopquote van huishoudens in 2009 en 2012

Koopquote van huishoudens in 2009 en 2012 (grafiek)

(Bron: Woonuitgaven van huurders en eigenaren-bewoners (2013)

Het aandeel subprime hypotheken op de Nederlandse huizenmarkt is de afgelopen jaren verder toegenomen, met name doordat het netto besteedbaar inkomen sinds het begin van de financiële crisis gedaald is. Door een daling van de inkomens neemt de woonquote automatisch toe. Figuur 1.3 uit het rapport over de woonuitgaven in Nederland laat zien dat het netto besteedbaar inkomen is gezakt van gemiddeld €35.800 in 2009 naar €34.400 in 2012. We zien dit effect ook terug in bovenstaande tabel, want daarin staat dat de maandlasten voor zowel kopers als huurders ten opzichte van het inkomen tussen 2009 en 2012 is toegenomen (zie de grijze blokjes).

Netto besteedbaar inkomen daalt

Afgelopen week stelden we onze lezers een vraag die veel mensen bezig houdt: Is dit een gunstig moment om een huis te kopen? De respons op deze poll was uitzonderlijk hoog. Blijkbaar hebben veel mensen een mening over de huizenmarkt en laten zie die graag horen. Het is opvallend op te zien hoe verdeeld men kan zijn over dit onderwerp.

Door stimulerend beleid van de overheid en door de lage rente worden de maandlasten voor een koopwoning steeds gunstiger ten opzichte van een soortgelijke huurwoning. Begin deze maand zei Johan Conijn, hoogleraar Woningmarkt aan de Universiteit van Amsterdam, dat het omslagpunt in steeds meer gebieden benadert wordt of reeds bereikt is. Eind september schreef ING op basis van eigen onderzoek dat er sinds 2006 (de start van de meting) niet meer zoveel starters waren die het een gunstig moment vonden om een huis te kopen. Het is zeker waar dat kopen goedkoper is geworden, onder meer door een verlaging van de overdrachtsbelasting, de daling van de huizenprijzen en de lage rente.

Aan de andere kant is er ook een groep mensen die het nog geen goed moment vinden om een huis te kopen. Ze wijzen op de grote overwaardering op de woningmarkt en op het feit dat de aflossingsvrije hypotheek wordt ingeperkt. Daardoor kan men steeds minder lenen en daar zullen de huizenprijzen op aangepast moeten worden. Ook het feit dat er zoveel woningen te koop staan kan nadelig zijn, omdat het in deze markt moeilijker is om snel een huis te verkopen.

Maar wat vinden de Marketupdate lezers? De poll heeft een week op de site gestaan en heeft de volgende resultaten opgeleverd. Bent u verbaasd over de uitkomst? Wij in ieder geval wel, want na twee dagen stond de antwoordmogelijkheid “Zeer ongunstig” nog bovenaan met meer dan 50% van de stemmen! Dat was ongeveer de respons die wij verwacht hadden van onze lezers, maar na het bericht over het IMF en de spaardersheffing kregen we opeens veel meer bezoekers op onze site. De nieuwe aanwas blijkt heel anders over de huizenmarkt te denken dan de vaste lezerskern van Marketupdate, want de verhouding tussen gunstig en ongunstig sloeg in een paar dagen tijd compleet om!

Na zeven dagen kunnen we een enquête reproduceren die dezelfde uitkomst geeft als een onderzoek waar NU.nl laatst nog aan refereerde. Uit dat onderzoek bleek dat ongeveer 2/3 deel van alle ondervraagden denkt dat de huizenprijzen gaan stabiliseren of zelfs weer gaan stijgen. Uit onze peiling komen we – tegen onze eigen verwachtingen in – op een soortgelijke conclusie uit…

Marketupdate lezers toch niet zo negatief over de huizenmarkt

Terwijl de huizenprijzen in Nederland dalen blijven ze in het Verenigd Koninkrijk verder stijgen, zo schrijft Bloomberg. In augustus stegen de huizenprijzen volgens LSL Property Services met 0,5% naar een nieuw record van £235.534 (omgerekend ruim €278.000). Vooral in Londen stijgen de huizenprijzen snel, want op jaarbasis gingen de prijzen daar de afgelopen drie maanden twee keer zo hard omhoog als in de rest van het land.

De stijgende huizenprijzen in het Verenigd Koninkrijk worden gedreven door de beschikbaarheid van goedkoop krediet en door het stimulerende beleid van de Britse regering. Deze week ging de tweede fase van het Help to Buy programma van start, een systeem waarmee de overheid garanties geeft op hypotheken die de banken verstrekken. Zolang de koper van een woning tenminste 5% van de koopsom zelf inlegt komt zijn hypotheek in aanmerking voor deze overheidsgarantie.

Omdat het risico op hypotheken met het Help to Buy programma overgebracht wordt van de banken naar de overheid is het makkelijker geworden voor huizenkopers om een hypotheek rond te krijgen. Omdat meer mensen in aanmerking komen voor een hypotheek stijgt ook het aantal hypotheekaanvragen. Volgens de Bank of England was het aantal aanvragen in augustus op het hoogste niveau in vijf jaar tijd!

Alles wijst erop dat het Verenigd Koninkrijk een huizenbubbel aan het blazen is. Ging het in de VS al mis met zogeheten sub-prime hypotheken, in het Verenigd Koninkrijk slaan politici en bankiers men met enige vertraging hetzelfde pad in. David Newnes van LSL Property Services zei het volgende tegenover Bloomberg:

“We hebben gezien dat banken de criteria voor een hypotheek versoepeld hebben voor mensen met een kleine beurs. Daarmee heeft de bank haar deuren geopend voor nieuwe kopers die jarenlang alleen maar konden dromen van een eigen huis. De vraag naar hypotheken is in een relatief korte periode aanzienlijk toegenomen. De vraag loopt zelfs voor op het aanbod van woningen”

In negen van de tien regio’s waar LSL de huizenprijzen volgt zijn de huizenprijzen de afgelopen drie maanden gestegen ten opzichte van een jaar geleden. In Londen was de groei 8,5%, vergeleken met een gemiddelde van 3,5% in heel Engeland. In Wales zwakte de daling van de huizenprijzen weer wat af. Landelijk waren de huizenprijzen in september in Groot-Brittannië 3,8% (of £8.526) hoger dan een jaar geleden.

Het aantal verkochte woningen steeg met 12% in vergelijking met vorig jaar. Een groot deel van de stijging was toe te schrijven aan nieuwe starters op de woningmarkt. Volgens Newnes profiteert het hele land van het Help to Buy programma, omdat het kopers een steuntje in de rug geeft om een eerste woning te kopen. De eigen inleg van 5% is voor de meeste mensen nog te overzien, terwijl banken door de overheidsgarantie op nieuwe hypotheken soepeler hypotheekleningen verstrekken.

De stijgende huizenprijzen geven de huizenbezitter misschien een rijk gevoel, maar ondertussen wordt de betaalbaarheid van een woning steeds slechter. Dat raakt ook de huursector, omdat stijgende huizenprijzen ook een opwaartse druk uitoefenen op de huur. Onlangs plaatsten we op Marketupdate een mooie illustratie van de betaalbaarheid van woningen in het Verenigd Koninkrijk. De betaalbaarheid wordt door het stimulerende beleid van de Britse regering en de Bank of England alleen maar slechter. Hoe lang kan dit nog goed gaan?

Huizenprijzen in het Verenigd Koninkrijk stijgen nog steeds (Bron: Onbekend)

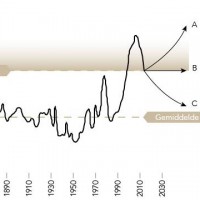

De volgende grafiek laat niets aan duidelijkheid over. De ontwikkeling van de gemiddelde huizenprijzen in Nederland. Uitgedrukt in euro’s van 2009 en dus gecorrigeerd voor inflatie kunnen we vaststellen dat de huizenprijzen in Nederland nooit zo hoog waren als tijdens de piek van een aantal jaar geleden. De huizenmarkt is momenteel aan het herstellen, want de huizenprijzen keren weer terug naar het gemiddelde van iets meer dan €100.000. Hoe lang blijven de prijzen nog dalen en welk van de drie geschetste scenario’s mogen we verwachten: A, B of C?

Huizenprijzen vanaf 1630 (via Huizenmarkt-zeepbel)

De volgende illustratie laat precies zien wat er gebeurt als de banken volop hypotheken verstrekken en de overheid een stimulerend beleid voert ten aanzien van het eigen woningbezit. Door steeds meer hypotheekschuld in de huizenmarkt te pompen zijn huizenprijzen in het Verenigd Koninkrijk veel harder gestegen dan het gemiddelde inkomen van de bevolking.

In een periode van vijftien jaar (1997-2012) stegen de huizenprijzen in het Verenigd Koninkrijk van drie tot vijf keer het gemiddelde jaarinkomen naar zes tot meer dan tien keer het gemiddelde jaarinkomen. We kunnen niet anders concluderen dat de betaalbaarheid van woningen in vijftien jaar tijd erop achteruit is gegaan. Vooral in het zuidelijke gedeelte van het Verenigd Koninkrijk en in een wijde omtrek rondom Londen zijn de huizenprijzen in vijftien jaar tijd wel drie tot vier keer zo hard gestegen als de gemiddelde inkomens.

Iedereen die de afgelopen vijftien jaar een huis kocht zag de waarde van het onderpand toenemen. Daarnaast hebben makelaars, notarissen, bouwbedrijven en de overheid goed verdient aan de hausse op de Britse woningmarkt. Eigenlijk hetzelfde verhaal als in Nederland. Maar wie trekken er aan het kortste eind? Dat zijn de starters die nu voor een relatief hoge prijs een huis moeten kopen. Hun maandlasten zijn door de lage rente misschien niet extreem hoog, maar de kans dat hun huis in waarde zal toenemen wordt steeds kleiner. De meest simpele verklaring daarvoor is dat huizen op een gegeven moment onbereikbaar zullen worden voor starters en dat de woningen zichzelf de markt uit prijzen.

In Nederland zijn de huizenprijzen vanaf de top al met een procent of twintig gezakt, maar in het Verenigd Koninkrijk zijn ze na een kort dipje in 2009 opnieuw gestegen. Hoe lang kan dit nog goed gaan? Wie gaat het meeste pijn voelen als ook in aan de andere kant van het Kanaal de lucht uit de huizenmarkt begint te lopen?

Huizenprijzen Verenigd Koninkrijk 1997 versus 2012 (Bron: Onbekend)

De volgende grafiek brengt zeer treffend de financiële generatiekloof in Nederland in beeld. De vruchten van de stijgende huizenprijzen zijn geplukt door de oudere generatie, terwijl de onderwaarde geconcentreerd is bij de jongere generatie huizenbezitters. De grafiek is afkomstig uit een document van de Nederlandsche Bank dat hoort bij het afscheidssymposium van oud ING-topman Jan Hommen.

Deze grafiek geeft de financiële generatiekloof van Nederland weer (Bron: DNB)

Maxime Verhagen is een pleitbezorger van de schuld gedreven politieke economie, zo blijkt uit het volgende audiofragment van BNR Nieuwsradio. In zijn rol als voorzitter van Bouwend Nederland pleit hij voor het beschikbaar stellen van nog meer startersleningen. Het potje moet verdubbeld worden van €50 naar €100 miljoen. Daarnaast moeten gemeentelijke belemmeringen voor starters verholpen worden. Zo lang starters op de woningmarkt zich maar diep genoeg in de schulden steken zijn een paar duizend arbeidsplaatsen in de bouwsector veiliggesteld. Verlengt het kabinet Rutte de BTW-verlaging voor verbouwingen en onderhoud aan het huis, dan zijn nog een paar duizend banen in de bouw verzekerd.

Wat vindt u? Moet de regering de woningmarkt blijven ‘stimuleren’ met belastingvoordelen en subsidies? Of moeten we juist meer snijden in de fiscale voordelen van een ‘eigen’ woning? Hoe krijgen we de woningmarkt in Nederland weer gezond??

Maxime Verhagen: Starters moeten meer lenen