De laatste jaren gaan er steeds meer geluiden op om contant geld te verbieden of om tenminste de grote bankbiljetten uit omloop te halen. Er verschijnen opeens verschillende onderzoeken en wetenschappelijke papers waarin het verband wordt gezocht tussen cash geld en criminele praktijken als witwassen, belastingontduiking en financiering van terrorisme.

Econoom Kenneth Rogoff vat het heel ernstig op en publiceerde onlangs zelfs een boek over de ‘vloek’ van contant geld. In dit boek probeert Rogoff iedereen ervan te overtuigen dat het zowel voor de economie als voor onze veiligheid beter is als we grote bankbiljetten uit omloop halen. Als het aan hem ligt zijn er in de toekomst zelfs geen biljetten meer groter dan $10 (of het equivalent daarvan in andere valuta). Daarin wordt hij gesteund door Peter Sands, die zijn functie als directeur van Standard Bank opgaf om bij de universiteit van Harvard een paper te kunnen schrijven over het afschaffen van grote bankbiljetten.

Opvallend is deze boodschap wordt ook uitgedragen door websites als Stratfor (een Amerikaanse denktank) en Project-Syndicate (dat onder andere gesponsord wordt door de Open Society Foundation van George Soros).

Criminaliseren contant geld

Contant geld bestaat al heel lang, maar het is pas sinds kort dat er zo nadrukkelijk een relatie gezocht wordt met criminele activiteiten als witwassen, belastingontduiking, wapenhandel, drugshandel en terrorisme. Natuurlijk komt het voor dat contant geld gebruikt wordt voor malafide doeleinden, omdat het een anoniem betaalmiddel is dat zonder tussenkomst van banken gebruikt kan worden. Maar dat is zeker niet de enige reden om grote bankbiljetten te gebruiken...

Toen in 2008 de financiële crisis uitbrak werd opeens duidelijk dat ook banken kunnen omvallen en dat je als spaarder dus ook een risico loopt. Door middel van bail-outs en garanties van spaartegoeden kreeg je als spaarder meestal je geld nog wel terug, maar dat is vandaag de dag met de nieuwe

bail-in regels allesbehalve zeker. Deze nieuwe regels schrijven voor dat ook obligatiehouders gaan meebetalen aan het redden van de bank. En dan hebben we het nog niet eens gehad over de extreem lage rente, waardoor spaargeld op de bank vrijwel geen rendement meer oplevert.

Laat je je spaargeld op de bank staan, dan lever je ieder jaar een beetje koopkracht in. De rente is nu al te laag om te compenseren voor de werkelijke inflatie en de verwachting is dat banken de komende jaren de negatieve rente ook zullen doorberekenen aan klanten. Sparen bij een bank is toegankelijk en je geld is beschermd tegen diefstal. Maar op het moment dat er een nieuwe bankencrisis uitbreekt loopt je met je spaargeld een significant risico. Denk aan Griekenland en Cyprus, waar je op een gegeven moment maar een

beperkt bedrag per dag mocht opnemen van je bankrekening.

De verhouding tussen risico en rendement van sparen bij een bank is de laatste jaren veel minder gunstig geworden. Daardoor overwegen steeds meer spaarders hun vermogen uit het financiële systeem te halen en om te zetten in contant geld of in fysiek edelmetaal. Dit zijn twee verschillende manieren om jezelf als spaarder minder afhankelijk te maken van de bank.

Steeds meer grote bankbiljetten

En dat er een vlucht richting grote bankbiljetten plaatsvindt blijkt ook wel uit de statistieken van verschillende centrale banken. We verzamelden gegevens van de Europese Centrale Bank, de Federal Reserve, de Zwitserse centrale bank, de Bank of England en de Bank of Japan. In bijna al deze valutazones zien we een sterke toename van het aantal bankbiljetten sinds 2008. Juist, dat is het moment waarop wereldwijd de financiële crisis uitbrak...

Vooral de cijfers van de Zwitserse centrale bank laten de vlucht richting contant geld goed zien. Biljetten van 1.000 frank worden nauwelijks gebruikt als betaalmiddel, maar zijn een stuk populairder geworden als alternatief spaarmiddel. Dat schrijft ook de Zwitserse Centrale Bank op haar eigen

website:

"De proportie van grote bankbiljetten laat zien dat deze niet alleen als betaalmiddel gebruikt worden, maar ook in aanzienlijk mate als waardeopslag."

Zwitserse 1000 frank biljetten zeer populair sinds uitbreken crisis

In de Eurozone is het bankbiljet van €500 al sinds de introductie van de munt in 2002 erg populair. Cijfers van de centrale bank laten zien dat deze biljetten procentueel het meest in aantal zijn toegenomen, vooral direct na het uitbreken van de crisis in 2008. Dit jaar daalt het aantal €500 biljetten juist weer, mogelijk door het bericht dat de ECB wil stoppen met de productie.

Biljetten van €500 zijn zeer populair

Ook de Federal Reserve ziet een toename in het aantal grote bankbiljetten. Het zijn er nu 4,5 keer zoveel als in 1995, terwijl het aantal biljetten met een andere waarde in dezelfde periode slechts verdubbelde. Merk op dat het aantal $100 biljetten sneller stijgt sinds het uitbreken van de crisis. Is dat toeval? Of was er plotseling meer contant geld nodig voor financiering van terrorisme of wapenhandel?

Sterke toename van $100 biljetten sinds het uitbreken van de crisis

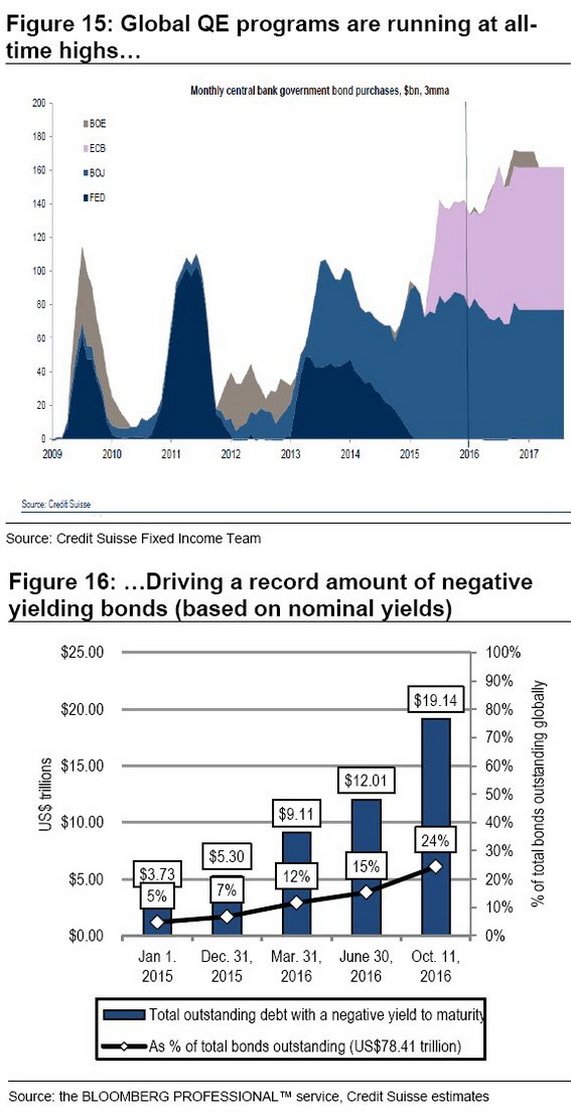

In Japan heeft het grootste bankbiljet een waarde van 10.000 yen, omgerekend bijna €90. Opvallend is dat het aantal bankbiljetten in omloop in Japan nauwelijks steeg na het uitbreken van de crisis. Wel zien we de laatste twee jaar een versnelling van de groei van het aantal 10.000 yen biljetten, mogelijk houdt dat verband met de verruiming van het monetaire beleid van de Bank of Japan.

Sinds introductie van monetaire verruiming groeit het aantal 10.000 yen biljetten

Ook in het Verenigd Koninkrijk is de toename van het aantal bankbiljetten beperkt gebleven. Wel zien we de groei van het aantal £50 biljetten sneller toenemen na 2008. Ook dit jaar neemt het aantal bankbiljetten weer wat sneller toe, mogelijk als gevolg van de Brexit?

Bank of England heeft geen grote bankbiljetten, maar we zien wel een versnelling sinds 2008

Financiële repressie

Het is geen toeval dat contant geld juist de laatste jaren onder vuur is komen te liggen. Spaarders met een vooruitziende blik zien dat ze met cash geld kunnen ontsnappen aan de negatieve rente en de bail-in, wat in feite vormen van confiscatie zijn. Het is dus geen toeval dat juist nu de rente negatief wordt, de geluiden om contant geld uit te bannen sterker worden.

Banken willen voorkomen dat u uw vermogen uit het financiële systeem haalt. Het zal ons niet verbazen als na contant geld ook edelmetalen in een kwaad daglicht gesteld zullen worden. Toch heeft de geschiedenis aangetoond dat

fysiek goud kopen een goede manier is om over een langere periode uw vermogen te beschermen.

Deze bijdrage wordt u aangeboden door Goudstandaard, uw adres voor aankoop en opslag van fysiek edelmetaal. Wilt u meer informatie over goud kopen? Kijk dan eens op www.goudstandaard.com of neem contact op via [email protected] of bel naar +31(0)88 - 46 88 488.

Regeringen profiteren van de historisch lage rente door staatsobligaties met looptijden van 50, 70 of zelfs 100 jaar uit te geven. En anders dan je misschien zou denken vinden deze langlopende lening gretig aftrek, vooral onder institutionele beleggers als pensioenfondsen en verzekeraars. In een zoektocht naar rendement telt elke procent en een obligatie met een langere looptijd levert een hoger rendement op.

Regeringen profiteren van de historisch lage rente door staatsobligaties met looptijden van 50, 70 of zelfs 100 jaar uit te geven. En anders dan je misschien zou denken vinden deze langlopende lening gretig aftrek, vooral onder institutionele beleggers als pensioenfondsen en verzekeraars. In een zoektocht naar rendement telt elke procent en een obligatie met een langere looptijd levert een hoger rendement op.