De cijfers en het beleidsnieuws van vorige week brachten de valutamarkt nauwelijks in beweging: de G10-valuta werden binnen smalle bandbreedtes verhandeld. Wel bleven de koersen van valuta’s van opkomende markten ten opzichte van die van de ontwikkelde markten omhoog kruipen – ze werden gesteund door de extreem lage rentetarieven in de ontwikkelde markten. Geen van de G10-valuta bewoog meer dan 1%. De algemene teneur was: sterkere valuta voor Australië en Nieuw-Zeeland, zwakkere Europese valuta.

Deze week draait alles om de ECB. De juli-bijeenkomst van de bank, die donderdag plaatsvindt, vormt de start voor een belangrijke serie bijeenkomsten van grote centrale banken. De markten rekenen op een verruiming of op aanwijzingen dat een soepeler beleid op komst is. Er wordt doorslaggevende macro-economische informatie bekendgemaakt – waaronder de flash-PMI-indicatoren voor zakelijke activiteit in de eurozone – en vrijdag verschijnt de eerste schatting van de groei van het bbp in de VS in het tweede kwartaal. Al met al verwachten we dat de markten de apathie van de afgelopen weken van zich af zullen weten te schudden en dat in de tweede helft van deze week wat volatiele bewegingen te zien zullen zijn. Hieronder de belangrijke valuta in de detail.

Euro

In de eurozone was er weinig noemenswaardig nieuws, noch macro-economisch, noch beleidsmatig. Maar daar komt deze week verandering in. Woensdag krijgen we de PMI-indicatoren voor zakelijke activiteit voor juli – de belangrijkste, toonaangevende indicator voor de toestand van de economie in de eurozone. De markten verwachten dat er weinig zal veranderen, maar volgens ons biedt de uiterst pessimistische visie op de productiesector ruimte voor een opwaartse verrassing.

Ook in de bijeenkomst van de ECB zit zo’n kans. De markten staan klaar voor zeer ‘dovish‘ uitspraken, en zelfs voor een renteverlaging. Naar ons idee zou dit wel eens op een teleurstelling uit kunnen lopen: we verwachten dat de ECB dit naar de bijeenkomst van september schuift, omdat dan meer cijfers beschikbaar zullen zijn. Als dit uitkomt, valt een vrij scherpe rally van de gemeenschappelijke munt te verwachten.

Britse pond

De koers van het Britse pond zal ook deze week door het politieke nieuws bepaald worden. Iedereen gaat ervan uit dat Boris Johnson dinsdag tot winnaar van de race om het leiderschap van de Conservatieve Partij wordt uitgeroepen. De markten hebben dit al volledig ingeprijsd, dus we denken niet dat het pond hierop zal reageren. De cijfers over de economie blijven de verwachtingen onderuithalen. De lonen zijn, net als de detailhandelsverkopen, sterker gestegen dan verwacht.

Nu er voor deze week geen belangrijke cijfers in de pijplijn zitten, zal de politiek de handel in het pond bepalen. We denken dat er waarschijnlijk algemene verkiezingen nodig zijn om de impasse rond de Brexit op te lossen, dus elk nieuws hierover zou de valutavolatiliteit kunnen vergroten.

Amerikaanse dollar

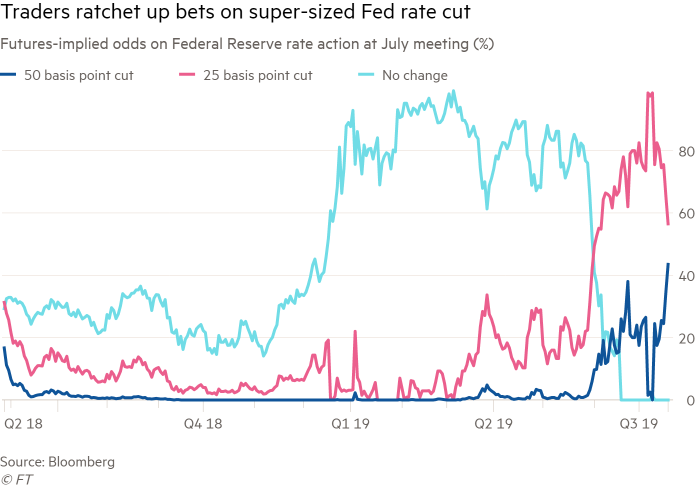

De ‘second tier’ cijfers over de economie van de VS die vorige week uitkwamen, gaven vooral een wisselend beeld. Alle aandacht ging echter uit naar de officiële toespraken van de Federal Reserve, die bevestigden dat deze week een verlaging met 25 basispunten op komst is. De kerninflatie ligt op een geruststellend niveau, in de buurt van of zelfs boven het doel van de Fed (afhankelijk van de norm), de banengroei houdt aan en de reële lonen blijven stijgen.

Wij denken daarom dat de marktverwachtingen van nog eens drie verlagingen in de komende twaalf maanden overdreven zijn. Het rapport over de groei in het tweede kwartaal dat vrijdag verschijnt, zou onze visie moeten bevestigen met een reële groei van meer dan 2% en de prijsdeflator op het Fed-doel van 2%.

Door: Enrique Diaz-Alvarez

Enrique Diaz-Alvarez is chief risk officer en staat aan het hoofd van het analistenteam van Ebury in New York. Vanwege zijn gedrevenheid, passie en gedegen kennis, wordt Enrique door Bloomberg erkend als een van de meest accurate voorspellers van de marktbewegingen.

Over Ebury:

Over Ebury:

Ebury maakt internationale markten toegankelijker met valutadiensten op maat en flexibel handelskrediet voor ondernemingen. Ebury werkt samen met ruim 12.000 organisaties en verricht 12 miljard euro aan valutatransacties in 140 verschillende valuta. Het bedrijf heeft kantoren in het Verenigd Koninkrijk, Nederland, Spanje en Polen. De speerpunten van Ebury:

- Financiële diensten die normaal zijn voorbehouden aan grote multinationals

- Financiering van uw aankopen

- Marktkennis en valutadiensten op maat

- Ons netwerk van liquidity providers en intermediaire banken

- Transacties in ruim 140 verschillende valuta

Meer informatie op www.ebury.nl