De afgelopen twee decennia zijn tumultueus verlopen voor beleggers. In de afgelopen twintig jaar hebben beleggers twee van de grootste crashes op de aandelenmarkt meegemaakt. Zij willen daarom rendementen veiligstellen en verliezen voorkomen. Dat is de reden waarom veel beleggers een 60/40 portefeuille hebben, waarbij 60% van de beleggingen in risicovollere assets – met een doorgaans hoger rendement – en 40% in staatsobligaties wordt belegd. Maar levert een 60/40-strategie nu ook nog voordelen op, vraagt Claire Walsh, Personal Finance Director bij Schroders, zich af.

Rendementen uit het verleden…

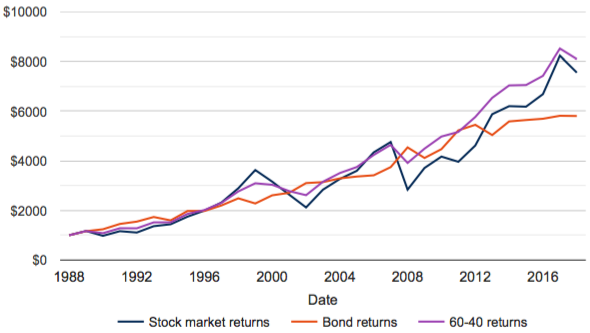

Uitgangspunt is dat een 60/40-strategie vergelijkbare rendementen oplevert als aandelen, maar met een lagere volatiliteit. Walsh heeft onderzoek gedaan naar de rendementen over de laatste dertig jaar, gebaseerd op een 60/40-strategie. Daarbij keek de Britse vermogensbeheerder naar volatiliteit en rendement. Het blijkt dat inderdaad de volatiliteit beperkt blijft, terwijl er met een dergelijke strategie een superieur rendement behaald is.

Een belegger die eind 1988 voor $1.000 belegde in drie verschillende strategieën, zou na dertig jaar verschillende rendementen hebben behaald.

- $1.000 in uitsluitend aandelen, levert een rendement op van 7,2% per jaar ($7.554)

- $1.000 in staatsobligaties, levert een rendement op van 6,2% per jaar ($5.806)

- $1.000 in een 60/40 portefeuille, levert een jaarlijks rendement op van 7,5% ($8.091)

Een 60/40-strategie kan betere rendementen opleveren. Aandelen is MSCI World en obligaties is de Amerikaanse 10-jaars rente (Bron: Schroders)

Het geheim van een succesvolle 60/40-strategie: jaarlijks herbalanceren

Om de strategie goed te laten werken moet minimaal eenmaal per jaar de portefeuille worden aangepast, zodat de verhouding op 60/40 blijft. Dit noemt men herbalanceren. In de praktijk komt het neer op verkopen van goed presterende assets en herbeleggen in de achterblijvers. In het ideale geval maken dan de minder presterende assets een inhaalslag en verbeteren zij het rendement, terwijl de volatiliteit beperkt blijft.

Werkt de 60/40 strategie nog altijd?

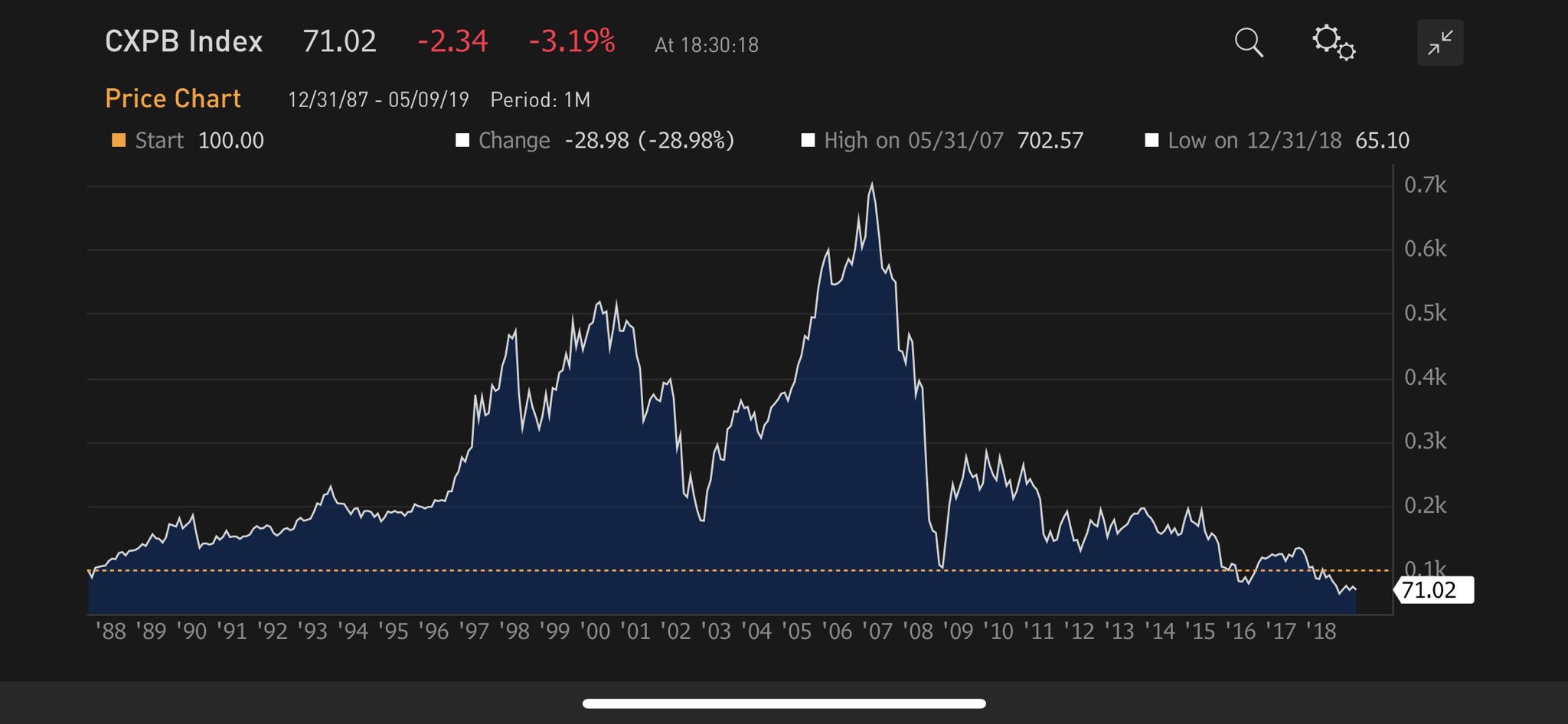

De ultra lage rentestanden van de laatste jaren en het monetaire beleid hebben echter de rendementen verstoord. Dit beleid heeft geleid tot een laag rendement op staatsobligaties. Een belegging in staatsobligaties in 2008 zou slechts een rendement van 2,5% hebben opgeleverd, terwijl aandelen over dezelfde periode 10,3% gerendeerd hebben. Op dit moment levert een 60/40 portefeuille niet het rendement op zoals historisch gebruikelijk was.

In 2013 pleitte Warren Buffett voor een 90/10 strategie. Die zou sindsdien zeker goed hebben gepresteerd, omdat de MSCI World index sinds het dieptepunt in 2009 met 242% gestegen is. Maar een dergelijke overwogen positie in aandelen is zeer risicovol.

Psychologisch voordeel

Walsh ziet vooral een psychologisch voordeel in een strikte 60/40-strategie, al is die momenteel minder effectief dan in het verleden het geval was. Het regelmatig herbalanceren voorkomt enkele klassieke beleggersfouten, zoals het verkopen op de bodem en kopen op de top van de markt. Herbalanceren biedt beleggers een zekere rust.

Lees meer in het artikel “Can a 60/40 split portfolio deliver better outcomes?“, van Claire Walsh, Personal Finance Director bij Schroders