Op het moment van schrijven hebben staatsobligaties met een totale waarde van pakweg $10 biljoen een negatieve rente. Dat wijst erop dat de wereld afkoerst of opnieuw beland is in deflatoire tijden. Hoe het ook zij, beleggers en beleidsmakers maken zich terecht zorgen over de gezondheid van de wereldeconomie. Die kan wel eens sneller aan vaart verminderen dan nog aan het begin van 2019 voor mogelijk werd gehouden.

Japan en Duitsland zijn nu in een race verwikkeld voor de prijs van staatsobligaties met de grootste vergoeding. Japan leidt deze onzalige race, maar gevreesd moet worden dat Duitsland wel eens een nationaal record kan breken. In 2016, op het hoogtepunt van de discussie over secular stagnation bereikte de vergoeding op de 10-jaars Bund een dieptepunt van -0,19%. De yield heeft dit jaar -0,07% aangetikt.

Japan-scenario

De trend in Duitsland en in mindere mate in bijvoorbeeld Nederland geeft steun aan de veronderstelling dat de eurozone aan het Japaniseren is. Natuurlijk heeft Japan in het verleden unieke fouten gemaakt waardoor in 1990 twee bubbels tegelijk klapten, namelijk de beurs en het onroerend goed. Maar er zijn wel degelijk parallellen. Denk bijvoorbeeld aan de demografische ontwikkeling. Dat is trouwens een ongunstige trend die overal in de westerse wereld terug te zien is.

Er zijn nog meer parallellen. In de nasleep van de financiële crisis droogde de kredietverlening op, omdat vooral huishoudens en bedrijven fanatiek hun schulden gingen afbetalen, ook al was de rente extreem laag. Dat veroorzaakte in de termen van Richard Koo van Nomura een balansrecessie. Dat overkwam Japan in de jaren na het klappen van de bubbels. Amerikanen en Europeanen reageerden op deze balansrecessie door de fiscale kraan open te draaien en door een extreem soepel monetair beleid te introduceren. Toen de publieke schuldenlast tot in de hemel gestegen was, draaiden overheden de fiscale kraan dicht, zoals Japan in de jaren negentig van de vorige eeuw herhaaldelijk had gedaan.

Duitse 10-jaars rente opnieuw omlaag (Bron: Bloomberg)

Seculiere stagnatie

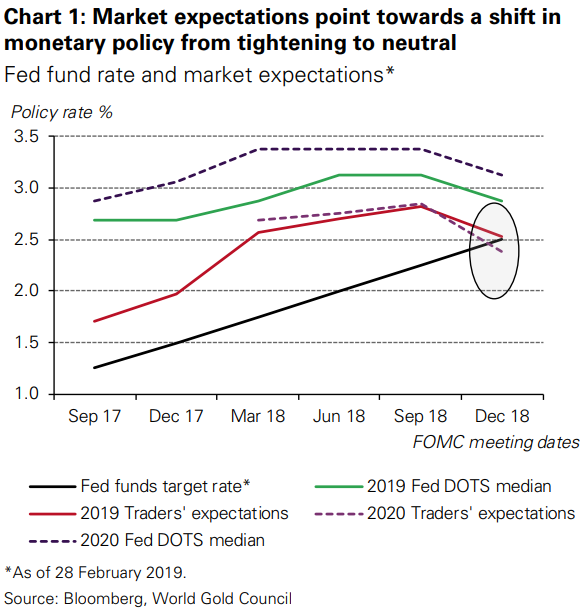

Het heeft uiteindelijk allemaal niet mogen baten en in 2016 moesten centrale banken erkennen dat ze feitelijk geen wapen meer in handen hadden om de stagnatie te doorbreken. Toen verscheen president Trump op het toneel en met hem een hernieuwde poging tot fiscaal stimuleren. Mede geholpen door het beleid van ‘Abenomics’ in Japan en de Chinese massieve fiscale stimulering kwam de economie weer van de grond.

Hier houden overigens de overeenkomsten op. Zo financierden de Verenigde Staten hun stimulering door de verkoop van obligaties aan de private sector, terwijl China het stimuleringsbeleid betaalde doordat de centrale bank indirect de aankoop van obligaties door banken financierde. In Japan nam de centrale bank de rekening in het geheel op haar conto. De rente op de Amerikaanse 10-jaars Treasury ligt nog steeds royaal boven het niveau van 1,36% van juli 2016, in tegenstelling tot de eerdergenoemde Bund. De verschillen in niveau onderstrepen nadrukkelijk de groeimogelijkheden van beide economische blokken.

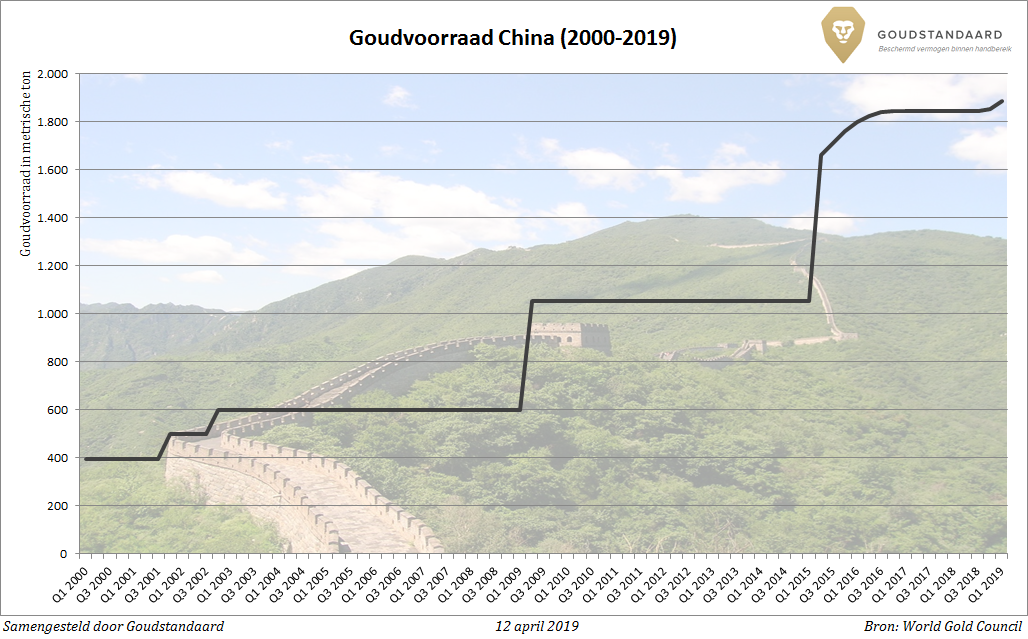

China

Misschien geldt het gevaar voor Japanisering nog wel het meest voor China. Vooral dankzij de een-kind-politiek van de afgelopen decennia slaat nu de vergrijzing in combinatie met de ontgroening heel hard toe. De bevolking groeit nog maar amper of niet, terwijl de beroepsbevolking al sinds 2010 aan het krimpen is. Die krimp zal in de komende jaren alleen maar versnellen. Daarentegen zal het aantal senioren groeien van de huidige 10% van de totale bevolking naar 20% in 2035. Deze demografische trends hebben de overheid gedwongen om hun economische groei minder afhankelijk te maken van investeringen en meer te laten leunen op consumptie. Dat blijkt een succes. De spaarquote is gedaald van 42% van het beschikbaar inkomen in 2010 naar 35% in 2018.

Een belangrijke pijler onder de Chinese groei is altijd het proces van urbanisatie geweest, de massale trek van het platteland naar de stad. Er moest heel snel en heel veel gebouwd worden. Dat stuwde de economie. Nu begint die trek op te drogen door een afnemend aantal jongeren, met als resultaat dat het positief effect van de bouw op de economie aan het verdampen is. Dat gaat druk op de groei zetten!

Structureel lagere groei

Japan, China, de Eurozone en de VS, al deze economische blokken zien een structureel lagere groei. De Japanse les zou moeten zijn dat vooral grootschalige fiscale stimulering een effectief antwoord kan zijn. Maar die les is nog steeds niet geleerd, ook niet door Japan zelf. Dat land gaat later dit jaar de consumptie zwaarder belasten.

Van Duitsland weten we dat ze daar gruwen van fiscale stimulering. Het is echter ook nog maar de vraag of de Trumpiaanse vorm van fiscale stimulering wel de juiste is. Van een gezamenlijke en eenduidige aanpak is nog geen sprake. Waarschijnlijk is de nood nog niet hoog genoeg!

Cor Wijtvliet

Deze bijdrage is afkomstig van www.corwijtvliet.nl

Tot slot:

- Hebt u opmerkingen en/of vragen? Mail ze gerust aan: [email protected]

- Of via mijn twitteraccount: @wijtvliet

- Voor meer door mij geschreven artikelen bezoekt u mijn website: www.corwijtvliet.nl

- Of bezoek www.Beurshalte.nl

- Ontvangt u het Cor Wijtvliet Journaal niet rechtstreeks? Abonneert u zich dan hier!

Vindt u deze columns van Cor Wijtvliet interessant, dan kunt voor €25 per jaar donateur worden van het CorWijtvlietJournaal. Ook kunt u een geheel vrijwillige bijdrage overmaken naar NL14RABO0156073676, ten name van Wijtvliet Research.

Donateurs krijgen niet alleen zonder vertraging het CorWijtvlietJournaal in hun mailbox, maar kunnen ook rekenen op een wekelijkse extra nieuwsbrief met vijf beleggingstips van Cor Wijtvliet. Neem voor meer informatie contact op met Cor Wijtvliet via het hierboven genoemde mailadres.