Beleggers maken zich momenteel meer zorgen over politiek en economische groei dan over handelsconflicten, constateert Keith Wade, hoofdeconoom bij Schroders. De omgekeerde rentecurve versterkt de vrees voor een Amerikaanse recessie. De laatste negen recessies in de VS zijn alle voorafgegaan door een omgekeerde curve, met 1966 als enige uitzondering. De kans op een Amerikaanse recessie in de komende twaalf maanden schat Schroders momenteel op 36%, dat is het hoogste percentage sinds 2007.

Marges krimpen

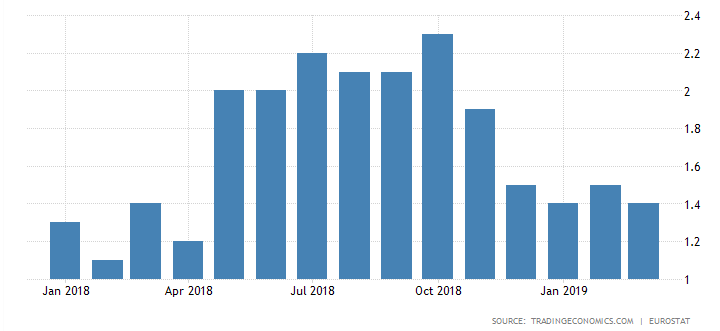

Hoewel de kortetermijnindicatoren nog steeds zwak zijn, blijft Schroders voor het tweede kwartaal een opleving van de activiteit verwachten. Het is bemoedigend dat er een paar positieve signalen te zien zijn. Zo zijn de grondstoffenprijzen gestabiliseerd (industriële metalen zijn de afgelopen maand met 3,8% gestegen), is de wereldwijde inkoopmanagersindex (PMI) in februari gestegen, terwijl in de VS de samengestelde ISM is versterkt en de woningmarkt is gestabiliseerd. De detailhandelsverkopen in de eurozone herstelden in januari en bleven in februari goed op peil in Duitsland en Spanje, waardoor de regio in het eerste kwartaal goed van start is gegaan.

Er is echter een duidelijk verschil tussen de dienstensector en de industrie. In de goederenproducerende sector is er sprake van een voorraadopbouw die vooral in de eurozone, en met name in het Verenigd Koninkrijk (om Brexit-gerelateerde redenen), een negatieve invloed zal hebben op de conjunctuur. Uit PMI-rapporten blijkt dat bedrijven in de ontwikkelde markten hun productie zullen moeten inkrimpen om de voorraden beter in evenwicht te brengen met de orders. De opkomende markten lijken daarentegen in een betere positie te verkeren en zullen de komende maanden wellicht een sterkere activiteit kennen.

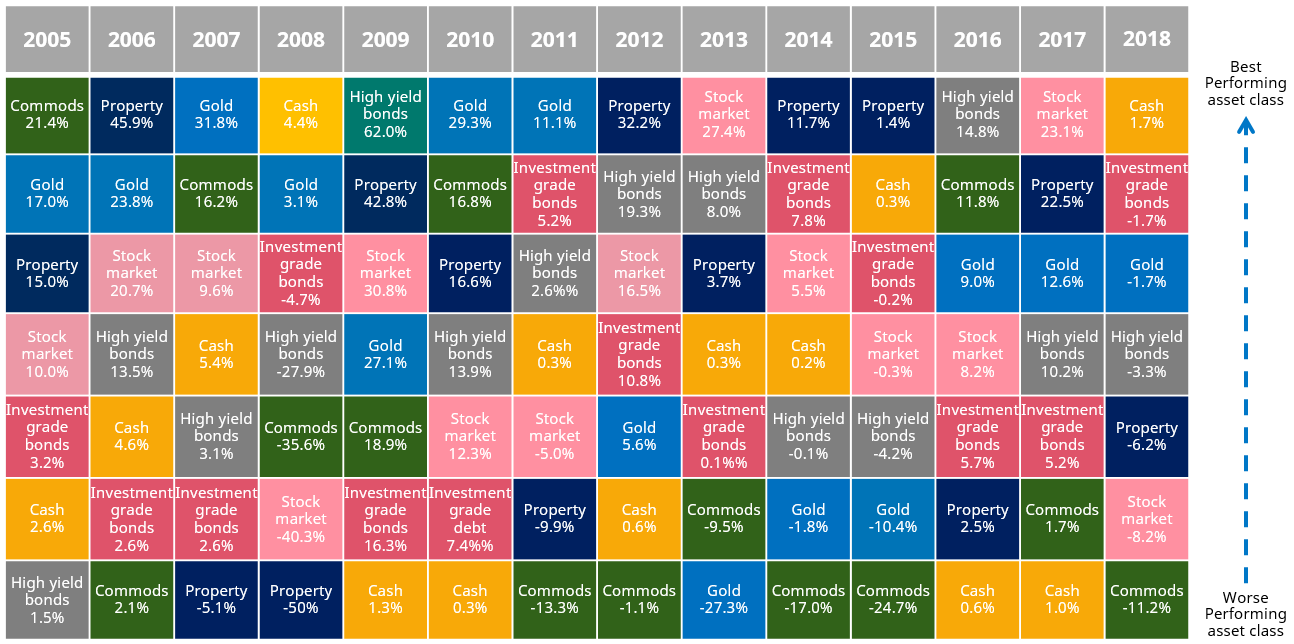

De korte termijn neemt de verbetering van de economische activiteit wat van de zorgen bij beleggers weg. Maar op de iets lagere termijn voorziet Schroders wel degelijk een groeivertraging in de VS als de stimuleringseffecten afnemen. Daarnaast is er een lagere inflatieverwachting, wat geleid heeft tot een meer accommoderende houding van de centrale banken. Dat is positief voor de markten, maar de lagere inflatie veroorzaakt ook drukt op de winstmarges. Bedrijven worden geconfronteerd met stijgende loonkosten en als ze deze niet kunnen doorberekenen in de prijzen, dan moeten ze interen op hun winstmarges.

Recessie in bedrijfswinsten

Schroders verwacht dat met name in de VS de marges onder druk komen te staan. Voorzichtigheid met betrekking tot de Amerikaanse bedrijfswinsten is dan ook de komende kwartalen op zijn plaats. De Amerikaanse bedrijfswinsten zullen naar verwachting pieken in het derde kwartaal van dit jaar. Daarna vertraagt de economische groei en dat raakt ook de winstgroei. De verwachting is dat in 2019 de winsten nog met 6% zullen groeien, om het jaar erna met bijna 4% te krimpen. Een matige economische groei leidt tot een lagere capaciteitsbenutting en zet de winst onder druk. De marges krimpen door stijgende loonkosten, terwijl inflatie en productiviteit onder druk staan als gevolg van de lagere economische groei.

Luidt een lagere marge het einde van de huidige cyclus in?

Druk op het bedrijfsresultaat leidt doorgaans tot lagere kasstromen, waarop een reactie van het bedrijfsleven niet kan uitblijven. Doorgaans zullen bedrijven bezuinigen op arbeid en kapitaalbestedingen. Dat verzwakt het bbp en leidt tot lagere inkomens, minder vertrouwen en afnemende consumentenbestedingen. Dit kan op zijn beurt een einde maken aan de cyclus en leiden tot een recessie. Het zou passen bij de omgekeerde rentecurve, die doorgaans een betrouwbare indicator is voor een naderende recessie.

Of kan de cyclus doorrollen?

Om de huidige cyclus te kunnen voortzetten, moet de margekrimp worden voorkomen. Dat kan als het bedrijfsleven de loonkosten onder controle houdt of de productiviteitsgroei stimuleert. Dit is mogelijk, maar zal moeilijk zijn gezien de krapte op de arbeidsmarkt. De aanbodzijde van de arbeidsmarkt zou positief moeten verrassen door een hogere arbeidsparticipatie om de loondruk tegen te gaan.

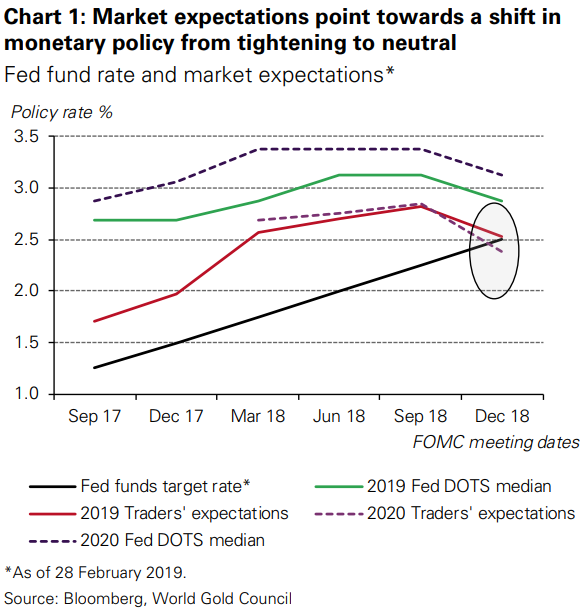

Een andere mogelijkheid is een grotere vraag om de output te ondersteunen, waardoor capaciteit en productiviteit worden gestimuleerd. Dit zou kunnen komen door een grotere vraag uit China, of een versoepeling van het monetair beleid door de Fed door een renteverlaging. De politieke druk op de centrale bank zal volgend jaar waarschijnlijk groot zijn, gezien de presidentsverkiezingen. De Fed krijgt te maken met een zwakkere groei en een matiging van de inflatie, en ondervindt dus eigenlijk weinig hinder om het beleid te versoepelen.

Renteverlagingen in aantocht

Schroders voorspelt twee renteverlagingen van de Fed in 2020. Op dit moment verwacht ze die in juni en september volgend jaar maar de vraag zal zijn of deze te laat komen om te voorkomen dat een winstrecessie uitmondt in een volledige economische recessie. Bij de inschatting van de risico’s zullen beleggers een versoepeling van het beleid moeten afwegen tegen lagere winstverwachtingen.

Lees meer in het meegestuurde artikel “Profit pressures, recession fears and the Fed” uit de nieuwste Economic and Strategy Viewpoint – April 2019 van Keith Wade, hoofdeconoom bij Schroders.

Volg Marketupdate nu ook via Telegram

| Waardeert u de artikelen en analyses op onze site, steun ons dan met een eenmalige of periodieke donatie. Met uw donatie kunnen we mooie artikelen blijven schrijven en worden we minder afhankelijk van inkomsten uit advertenties. Klik hier om te doneren! |

|---|