De week van Pasen is normaal gesproken een van de slechtste weken van het jaar voor valutamarkten en de afgelopen week was hierop geen uitzondering. G10-valuta bleven binnen 0,5% van elkaar, met uitzondering van de Nieuw-Zeelandse dollar, doordat de kwartaalinflatie lager uitviel dan verwacht en vanwege de steeds grotere overtuiging op de markt dat het rentepercentage bij de volgende wijziging zal worden verlaagd. Buiten de G10 presteren ook de valuta van grote opkomende markten iets slechter, maar niet heel zorgwekkend.

Voor deze week wordt een langzaam herstel verwacht na de feestdagen, met slechts enkele belangrijke publicaties. Het Amerikaanse groeirapport voor het eerste kwartaal wordt aanstaande vrijdag gepubliceerd, wat het belangrijkste punt is voor de FX-markten naast eventueel Brexit-nieuws dat kan voortkomen uit het feit dat het Britse parlement opnieuw politiek actief is.

Britse pond

Dat de definitieve beslissing over de Brexit naar de toekomst is verplaatst geeft ons de ruimte om weer eens een blik te werpen op de economische basis van Groot-Brittannië. Het nieuws bevestigde vorige week dat het Verenigd Koninkrijk ongeveer gelijk presteert met de meeste ontwikkelde markten. Op de gezonde arbeidsmarkt worden banen gecreëerd en aanzienlijke loonsverhogingen gegenereerd, maar de vertaalslag naar inflatiedruk is nog niet gemaakt.

De kerninflatiegegevens staan nog gelijk met of onder de doelstellingen van de centrale bank. Dit zorgt er in combinatie met de onzekerheid over de Brexit voor dat de Bank of England de aankomende maanden waarschijnlijk zal uitzitten, zoals veel G10-genoten. Toch blijft het pond naar de meeste maatstaven goedkoop en blijft het vooruitzicht voor de komende kwartalen positief.

Euro

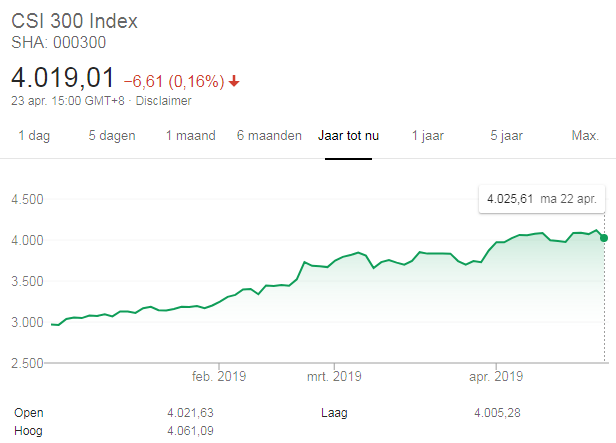

De PMI-cijfers voor zakelijke activiteiten die vorige week werden gepubliceerd, waren lichtelijk teleurstellend. De cijfers zijn licht teruggelopen, ondanks het feit dat de samengestelde index groei blijft laten zien. De rebound in fabrieksactiviteit in China heeft nog niet geresulteerd in een significante toename van productie in de eurozone. De gemeenschappelijke munt wist dit te trotseren en eindigde de week ongeveer op hetzelfde niveau als voor de matige paasweek.

Amerikaanse dollar

We hebben afgelopen week wisselende berichten ontvangen over de economie van de VS. De retail sales waren in maart ver boven verwachting, maar de cijfers voor de huizenmarkt waren teleurstellend. De recentelijke verlaging van rentepercentages, nadat de Federal Reserve had aangegeven de rentepercentages niet meer te verhogen, zou de huizensector op de middellange termijn moeten ondersteunen. We maken we ons dus niet al teveel zorgen. Het vervroegde rapport over het eerste kwartaal dat op vrijdag wordt gepubliceerd zal een maatstaaf vormen om onze bescheiden positieve verwachtingen te evalueren.

Door: Enrique Diaz-Alvarez

Enrique Diaz-Alvarez is chief risk officer en staat aan het hoofd van het analistenteam van Ebury in New York. Vanwege zijn gedrevenheid, passie en gedegen kennis, wordt Enrique door Bloomberg erkend als een van de meest accurate voorspellers van de marktbewegingen.

Over Ebury:

Over Ebury:

Ebury maakt internationale markten toegankelijker met valutadiensten op maat en flexibel handelskrediet voor ondernemingen. Ebury werkt samen met ruim 12.000 organisaties en verricht 12 miljard euro aan valutatransacties in 140 verschillende valuta. Het bedrijf heeft kantoren in het Verenigd Koninkrijk, Nederland, Spanje en Polen. De speerpunten van Ebury:

- Financiële diensten die normaal zijn voorbehouden aan grote multinationals

- Financiering van uw aankopen

- Marktkennis en valutadiensten op maat

- Ons netwerk van liquidity providers en intermediaire banken

- Transacties in ruim 140 verschillende valuta

Meer informatie op www.ebury.nl