Er bestaat weinig twijfel dat de Amerikaanse banken de financiële crisis beter hebben doorstaan dan hun Europese neven en nichten. De Amerikanen waren veel sneller in het herstellen van hun vermogenspositie en ze weten wat de toezichthouder van hen verlangt. De Europese banken lopen in dat opzicht ver achter en dat begint zich te vertalen in een steeds sneller verlies van marktaandeel op de internationale financiële markten.

Het beste voorbeeld vormen waarschijnlijk de internationale obligatiemarkten. Hier concurreren Amerikanen en Europeanen om kapitaal bijeen te brengen voor de grootste partijen ter wereld. Het is een markt die in 2016 ongeveer $4 biljoen groot is. En juist op deze enorme markt verliezen de Europeanen steeds meer terrein.

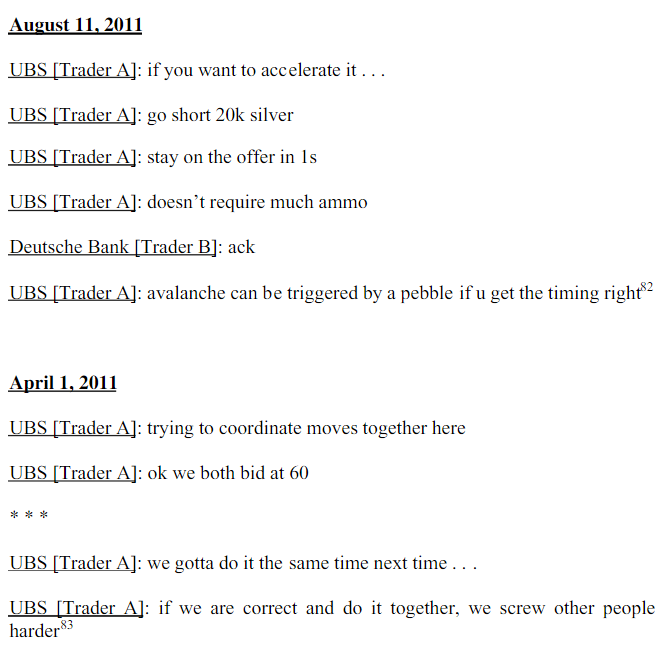

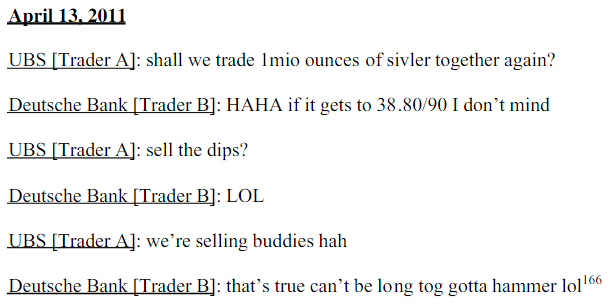

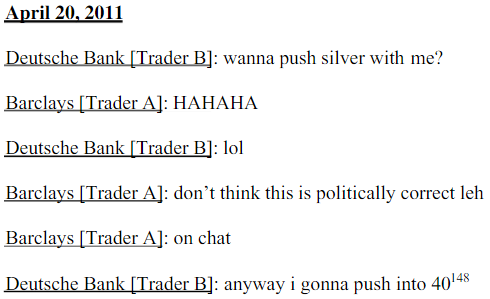

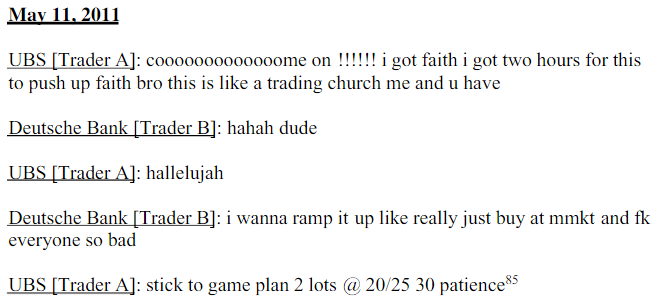

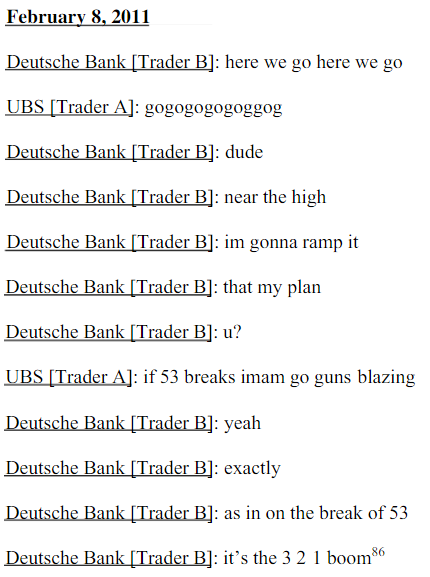

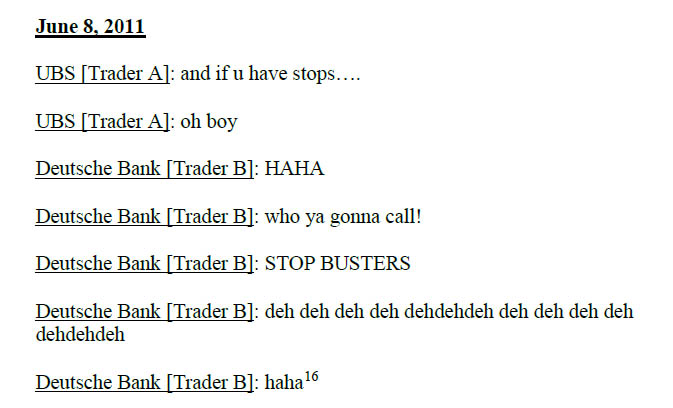

Aan het begin van dit decennium was Deutsche Bank nog nummer twee als underwriter van internationale obligaties. In 2015 was de bank al naar de zesde positie afgezakt. In 2010 bedroeg het marktaandeel 7,3%. Dat jaar is daar nog 5,1% van over en er zijn weinig tekenen die erop wijzen dat Deutsche binnen afzienbare termijn weer actiever gaat worden op deze markten.

Beleggers hebben Deutsche Bank de rug toegekeerd

Ambities Europese banken getemperd

Het is trouwens niet zo dat er een duidelijke Europese kandidaat is die de positie van Deutsche kan of wil overnemen. Het Britse Barclays was in 2010 de nummer één bij international bond management met een marktaandeel van 8%. Maar ook deze bank is druk met het afbouwen van haar investment bankactiviteiten. Dat gebeurt mede op instigatie van de toezichthouder, die strengere kapitaalseisen heeft geformuleerd. Barclays is nu naar de derde positie afgezakt na JP Morgan en Citigroup. Barclays is nu druk met het schrappen van de 7.000 minst winstgevende zakelijke rekeningen. In 2014 had de bank al 17.000 klanten de deur gewezen. Het wegsturen van klanten is de veiligste manier om je balans te laten krimpen.

Ook andere banken lijken de obligatiemarkten voor gezien te houden. De Royal Bank of Scotland had in 2010 nog een zeer acceptabel marktaandeel van 4%, waarmee de bank de elfde plaats bezette. Daar is nu minder dan 1,4% van over. De bank is druk met het opruimen van schandalen en het oplossen van managementproblemen. Nog in november faalde de bank voor de stresstest. Dat is alweer negen jaar nadat de bank gered moest worden met een injectie van £45 miljard en zo genationaliseerd werd.

De Zwitserse banken hebben sinds 2008 evenmin goed werk afgeleverd. In 2010 namen Credit Suisse en UBS respectievelijk de zesde en de zevende positie in met een marktaandeel van 4,3%. Daar is nu nog respectievelijk 2,5% en 1,8% van over. De enige uitzondering op de regel is HSBC. Van begin af aan begreep die bank de omvang en de diepte van de subprime mortgage crisis en handelde navenant. Het maakte reserveringen en haalde $18 miljard uit de markt om het eigen vermogen te versterken. Daarom hoefde de bank als enige Europese instelling niet zijn balans te verkorten. Het heeft nog steeds een balans van $2,6 biljoen zoals voor de crisis. Daarom is HSBC als enige Europese bank erin geslaagd om op de markt voor bond underwriting het marktaandeel te verhogen van 5,2% naar 6,6%. Beleggers hebben HSBC daarvoor royaal beloond.

HSBC krijgt het voordeel van de twijfel

Crisis bij Europese banken

Misschien is de huidige crisis het begin van het einde van het Europese universal banking model, waarbij banken zowel zakelijke klanten als particulieren tracht te bedienen. Dat was altijd al een model, waar vooral toezichthouders moeite mee hadden. Deze banken waren en zijn too-big-to-fail en daar houden toezichthouders en beleidsmakers sinds 2008 niet van. Het resultaat is een groeiende hoeveelheid regelgeving, zoals de verplichting het eigen vermogen te verhogen. Voor de betreffende banken is dat problematisch, omdat zelfs in goede tijden een one-stop-shop benadering slecht met veel moeite winstgevend is. Laat staan dat zoiets lukt in tijden van crisis.

De huidige opstelling van banken is echter ook problematisch. Banken die geen kapitaal beschikbaar willen stellen bij de underwriting van obligaties hebben een probleem. Hun klanten zullen in dat geval minder bereid zijn hen te laten delen in lucratieve opdrachten en deals zoals fusies en overnames. Als de trend reëel wordt, dat Europese banken meer en meer markten overlaten aan hun Amerikaanse neven en nichten, dan worden ze internationaal gesproken snel irrelevant en verdwijnen ze in figuurlijke zin van het toneel. Dat is niet goed voor de banken zelf, maar ook niet voor de economieën waarbinnen ze functioneren!

Cor Wijtvliet

Deze bijdrage is mogelijk gemaakt door Beurshalte

Dagelijks publiceert Beurshalte nieuwsbrieven en columns van leden van de redactie en van gastauteurs over de wereld van beleggen en alles wat ermee samenhangt. Daarnaast publiceert beurshalte wekelijks een nieuwsbrief met unieke inhoud over relevante beleggingsthema’s. Belangstellende lezers kunnen een gratis abonnement nemen. Als u geïnteresseerd bent, kunt u zich hier aanmelden!

Disclaimer: Bovenstaand artikel is geen professioneel beleggingsadvies en het is ook geen uitnodiging om te gaan beleggen. Beleggen brengt kosten en risico’s met zich mee. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. Het artikel is louter de persoonlijke mening van de auteur.