Zoals verwacht in de consensus opinie en opiniepeilingen, werd de tweede ronde van de Franse presidentsverkiezingen een overwinning voor Macron. Hij behaalde 65% van de stemmen, tegenover 35%.

De laatste stemming was nog duidelijker dan de polls voorspelden, waarin de centrist kandidaat een 32-punts voorsprong over zijn tegenstander kreeg. Het gebrek aan reactie op valutamarkten in Azië maandag vroeg in de ochtend, na de verkiezing, bevestigt dat dit in lijn ligt van de voorspelling van handelaren en investeerders.

https://twitter.com/touitts/status/861473559155273729

De euro was de best presterende G10-valuta vorige week, omdat beleggers de laatste bezorgdheid over een Le Pen-overwinning hebben geprijsd. De dollar eindigde de week onveranderd in handelsgewogen termen, doordat de rendementen van de Schatkist stegen na een sterk Amerikaans loonrapport en een optimistische Federale Reserve-verklaring. Een opmerkelijke verliezer was de Australische dollar, afgewogen door de daling van ijzerertsprijzen.

Volgende week kunnen twee gebeurtenissen kritisch zijn voor de valutamarkt. In de VS zullen de inflatiegegevens voor april ons vertellen of de verrassende dalende trend in maart veroorzaakt werd door tijdelijke factoren. Als dat zo is, zouden we een sterk dollarresultaat kunnen zien, aangezien de verwachtingen van de Amerikaanse rentevoet opwaarts aanpassen. Ook kan de vergadering van de Bank of England donderdag het Britse pond sterling steunen als een ander lid van het MPC zich bij Kristin Forbes aansluit bij haar havikse tegenstrijdigheid met het argument dat de tarieven onmiddellijk stijgen.

Britse pond

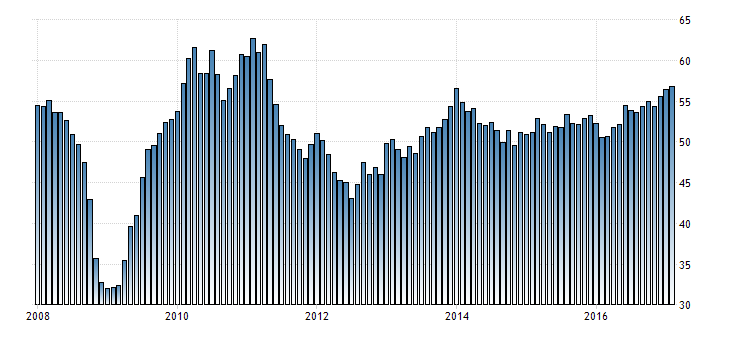

Sterke PMI-bedrijfsactiviteitsgegevens gesteund door Sterling vorige week, waardoor een deel van de somberheid van de zachte groei van het eerste kwartaal afgezwakt wordt. Dit goede nieuws was echter niet genoeg om pessimisme uit te wissen over de evolutie van de eerste Brexit-gesprekken met de Europese Unie. Uiteindelijk eindigde het pond bijna ongewijzigd, zwevend dichtbij de top van de post-Brexit-reeksen.

Alle ogen richten zich nu op de Bank of England ontmoeting van mei. We verwachten dat de voorspelling van de toekomstige groei wat afneemt, terwijl de inflatie stijgt. Uiteindelijk zou het netto effect op Sterling minimaal moeten zijn en zal de pond waarschijnlijk worden verhandeld in reactie op gebeurtenissen elders, met name de belangrijkste inflatiegegevens van de VS.

Euro

Zonder grote economische of monetaire gebeurtenissen uit de Eurozone, en handelaren overtuigd van een Macron-overwinning in de Franse presidentsverkiezingen, steeg de gemeenschappelijke munteenheid tegenover alle andere belangrijke valuta’s. Deze week zal ook vrij rustig zijn.

Net als bij Sterling krijgt het inflatienummer uit de VS extra belang. We merken op dat de euro nu aanzienlijk verhandeld wordt boven het niveau dat de differentiëringen aan de andere kant van de Atlantische Oceaan zouden rechtvaardigen en daarom kwetsbaar zijn voor eventuele opwaartse verrassingen van de Amerikaanse gegevens.

JUST IN: The euro opens above 1.1000 in early Asian trading https://t.co/eRS9vzGnse #Presidentielle2017 pic.twitter.com/wm1rRNrJj5

— Bloomberg (@business) May 7, 2017

Amerikaanse dollar

Een drukke week aan de andere kant van de Atlantische Oceaan heeft in het algemeen ons standpunt bevestigd dat de bescheiden economische vertraging in het eerste kwartaal van 2017 tijdelijk is. Op woensdag maakte de federale overheid duidelijk dat de economische zwakheid van het eerste kwartaal tijdelijk was door overlopende factoren. Het meldde ook dat de inflatie van de VS dicht bij het doel ligt.

Verder is de enige dissentvormer van de vorige vergadering (Kashkari) nu bij de rest van de commissie, een bescheiden havikse ontwikkeling. De duidelijke implicatie is dat de Federale Reserve op de hoogte is van het opnieuw verhogen van de tarieven op de juni-vergadering, die de Amerikaanse dollar zou moeten steunen.

Dit algemeen hawkish bericht werd versterkt door het sterke banencijfer van april. De werkloosheid daalde met 0,2% en het tekort aan werkgelegenheid is een sterke 0,3%, wat aangeeft dat de Amerikaanse economie iets heel dicht bij volledige werkgelegenheid heeft bereikt. Terwijl de loongegevens een beetje zachter waren, blijven we ervan overtuigd dat de recente daling van de werkloosheid eerder zal leiden tot een stijging van de loondruk, en de Federale Reserve blijft op weg naar piektarieven in juni en ten minste een keer, misschien nog twee keer voor het einde van 2017.

Door: Enrique Díaz-Álvarez (Ebury)

Enrique Diaz-Alvarez is chief risk officer en staat aan het hoofd van het analistenteam van Ebury in New York. Vanwege zijn gedrevenheid, passie en gedegen kennis, wordt Enrique door Bloomberg erkend als een van de meest accurate voorspellers van de marktbewegingen.

Over Ebury:

Ebury maakt internationale markten toegankelijker met valutadiensten op maat en flexibel handelskrediet voor ondernemingen. Ebury werkt samen met ruim 12.000 organisaties en verricht 12 miljard euro aan valutatransacties in 140 verschillende valuta. Het bedrijf heeft kantoren in het Verenigd Koninkrijk, Nederland, Spanje en Polen. De speerpunten van Ebury:

- Financiële diensten die normaal zijn voorbehouden aan grote multinationals

- Financiering van uw aankopen

- Marktkennis en valutadiensten op maat

- Ons netwerk van liquidity providers en intermediaire banken

- Transacties in ruim 140 verschillende valuta

Meer informatie op www.ebury.nl