Afgelopen vrijdag schreven we al dat China in de maand juli 19 ton goud aan haar reserves heeft toegevoegd. Op zichzelf is dat al een interessant gegeven, maar minstens zo interessant is de constatering dat China haar goudvoorraad sinds kort waardeert naar de actuele goudprijs. In het verleden werd de goudreserve uitsluitend in troy ounce gerapporteerd, maar dat mag niet meer nu ze de boekhoudkundige regels van het IMF heeft overgenomen. In dit artikel leggen we uit wat er precies veranderd is en waarom het zo belangrijk is dat China haar goudreserve voortaan iedere maand waardeert tegen de goudprijs van dat moment.

Waarom neemt China de boekhoudregels van het IMF over?

De Chinese centrale bank wil dat de yuan wordt opgenomen in de Special Drawing Rights (SDR) van het IMF, een soort valutareserve waarvan de waarde gebaseerd is op een mandje van populaire valuta (dollars, euro’s, Britse ponden en Japanse yen). Iedere SDR vertegenwoordigt een claim op één van deze valuta en doet zich dus voor als een soort substituut (of aanvulling) op de goudreserves van landen. Wat daar precies het nut van is bespreken we binnenkort in een ander artikel.

Feit is dat de Chinese yuan op dit moment in zijn geheel niet vertegenwoordigd is in de SDR, terwijl China de laatste jaren is uitgegroeid tot een van de grootste economieën ter wereld. Ook heeft China de laatste jaren veel werk verzet om haar munt internationaal beter verhandelbaar te maken, onder meer door valutaswaps op te zetten met belangrijke handelspartners en door over de hele wereld ‘clearing houses’ te openen (1,2) die het voor handelspartners gemakkelijker maken om rechtstreeks transacties te doen in de Chinese munt.

China wil dat haar munt officiële erkenning krijgt en onderdeel wordt van het mandje van valuta waarop de waarde van de SDR gebaseerd is. Maar dat hield tegelijk in dat China aan een aantal voorwaarden van het IMF moest voldoen. Een van deze voorwaarden was dat China openheid zou geven over de goudreserve en een andere voorwaarde was dat China haar valutareserve en goudreserve voortaan zou waarderen volgens de internationaal geaccepteerde regels van het IMF. Deze regels kennen we als de Special Data Dissemination Standards (SDDS).

Was zijn Special Data Dissemination Standards?

De SDDS is een reeks van boekhoudkundige regels die het IMF in 1996 heeft opgesteld om beter inzicht te krijgen in de reserves van landen. Landen die deze regels hebben overgenomen (dat zijn er op dit moment 73, waaronder de meeste Westerse landen en de BRICS-landen) moeten op vastgestelde momenten de omvang van hun totale reserves doorgeven aan het IMF. China voldoet nog niet aan deze regels, maar heeft zich voorgenomen om dat in de toekomst wel te doen. Zo kondigde de Chinese premier Xi Jinping eind vorig jaar tijdens een G20 topoverleg in Brisbane haar voornemen aan te voldoen aan de Special Data Dissemination Standards.

Het overnemen van de boekhoudkundige regels van het IMF en het openstellen van de Chinese financiële markten moet bijdragen aan een grotere acceptatie van de Chinese yuan als alternatieve handelsvaluta. Op het moment van schrijven domineert de dollar het internationale handelsverkeer, maar het marktaandeel van deze munt wordt ieder jaar een stukje kleiner ten gunste van de Chinese yuan. Vooral in Rusland en in Afrika wint de yuan snel aan terrein als alternatief voor de dollar.

Van gewicht naar goudwaarde

Op de website van het het Chinese State Administration of Foreign Exchange (SAFE) publiceert de Chinese centrale bank iedere maand de omvang van de goudreserve in troy ounces en de omvang van de valutareserve in dollars. Dat zag er als volgt uit…

China heeft in juli 19 ton goud aan haar reserves toegevoegd

We schrijven verleden tijd, want dit maandstaatje is niet meer te vinden op de website van SAFE. De link die naar dit document verwees geeft nu een foutmelding. Het oude maandstaatje heeft plaats gemaakt voor een nieuwe variant die wél voldoet aan de standaard van het IMF…

China zet niet langer het gewicht, maar de waarde van de goudreserve op de balans (h/t: @koosjansen)

Leggen we deze twee overzichten naast elkaar, dan valt het volgende meteen op: Terwijl de goudvoorraad in juli 19 ton groter werd ging de waarde van de goudvoorraad met omgerekend $3 miljard omlaag… FOFOA rekende uit waar dit verschil vandaan kwam en kwam tot de conclusie dat de Chinese centrale bank haar goudreserve in de maand juni waardeerde op $1.170,24 per troy ounce en in juli tegen een veel lagere koers van $1.098,42 per troy ounce. Dat blijkt redelijk nauwkeurig overeen te komen met de goudprijs fixing van de laatste dag (en de laatste vrijdag) van iedere maand…

China waardeert goudvoorraad naar de Londen fixing (via FOFOA)

Marked to market

We hebben hier de bevestiging dat China haar goudreserve periodiek herwaardeert naar de actuele goudkoers. Maar waarom is dat zo interessant? Het is de erkenning van de centrale banken dat goud een vrij verhandelbare reserve is. Een bezitting waarvan de waarde tot stand komt op de vrije markt en niet door politiek besluit van overheden die de waarde van hun geld aan goud proberen vast te ketenen.

Het waarderen van de goudreserve naar de marktprijs staat gelijk aan de erkenning van een centrale bank dat valuta niet op gelijke voet staat met goud. De geschiedenis heeft ons geleerd dat papiergeld op de lange termijn altijd aan waarde verliest ten opzichte van goud en dat iedere koppeling tussen goud en geld gedoemd is te mislukken.

Centrale banken die hun goudreserve naar de actuele marktwaarde op de balans zetten erkennen dat hun eigen munt op termijn aan waarde kan verliezen ten opzichte van goud. Ook is het de erkenning dat het edelmetaal een vrij verhandelbare en bruikbare reserve is op de balans van de centrale bank, conform de eerste regel van het Central Bank Gold Agreement (CBGA) dat in 1999 ondertekend werd door vijftien verschillende centrale banken…

Eurosysteem

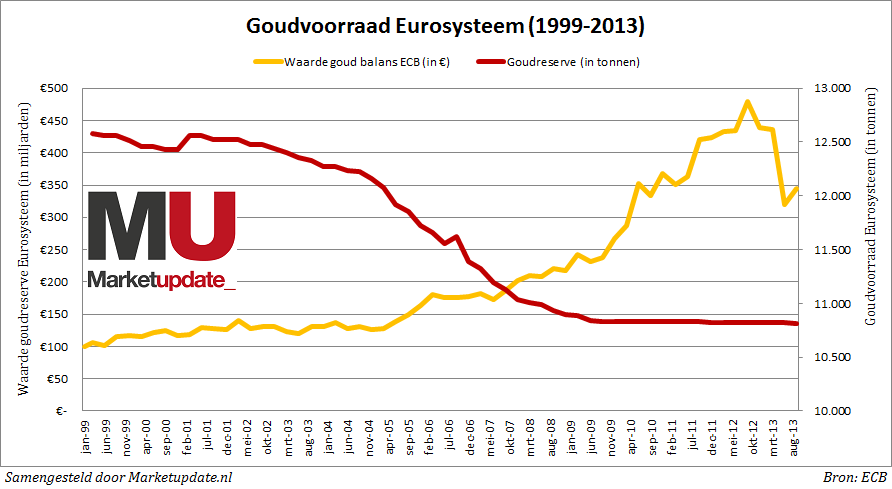

Niet geheel toevallig was 1999 ook het jaar waarin de euro werd geïntroduceerd. Twaalf Europese landen introduceerden een nieuwe gemeenschappelijke valuta, de eerste ter wereld zonder koppeling aan goud en zonder een koppeling aan één specifiek land. De euro kwam voort uit de lessen die Europa geleerd heeft van twee grote Wereldoorlogen en het falen van het dollarsysteem dat na de Tweede Wereldoorlog naar voren werd geschoven als het nieuwe monetaire anker.

Met de introductie van de euro hebben de deelnemende landen een deel van hun monetaire soevereiniteit opgeofferd. Dat deden ze vanuit de gedachte om de burger te beschermen tegen een nieuwe valutaoorlog op het Europese continent. Ook besloten de lidstaten van de Eurozone hun goudvoorraden samen te voegen op de balans. Niet om de waarde van iedere euro te koppelen aan een bepaald gewicht in goud, maar om een solide fundament onder de muntunie te leggen waar de rest van de wereld op kon vertrouwen.

Het succes van de euro is zichtbaar aan het feit dat de munt nog steeds bestaat en dat het totaal aantal deelnemer sinds de introductie is toegenomen van 12 naar 19 landen. Ondanks alle negatieve berichten in de media hebben zeven landen besloten hun monetaire soevereiniteit op te geven in ruil voor de euro.

De erkenning van goud als waardereserve

De ECB was de eerste centrale bank die haar goudvoorraad niet langer waardeerde naar een historisch vastgestelde koers of naar het gewicht, maar naar de actuele goudwaarde. Dit model is door de jaren heen door verschillende landen overgenomen. Sinds 2006 waardeert ook Rusland de waarde van haar goudreserve maandelijks naar de marktwaarde en dit jaar is ook China daarmee begonnen. Door de goudvoorraad tegen marktwaarde te waarderen is een geleidelijke transitie mogelijk van het huidige internationale monetaire systeem (dollar als reserve) naar een nieuw monetair systeem (goud als reserve). Die transitie gaat heel langzaam en ziet er als volgt uit…

Van valutareserve naar goudreserve

De Russen deden hetzelfde…

Pro Goud blok

We zien dus dat het pro-goud blok (bestaande uit het Eurosysteem, Rusland en China) inmiddels op één lijn gekomen is voor wat betreft de waardering van hun goudreserves. Ook lijken de landen op één lijn te zitten voor wat betreft de functie van de goudreserve. Uit de herziening van het Central Bank Gold Agreement blijkt dat de landen van het Eurosysteem goud nog steeds zien als een belangrijke monetaire reserve. Rusland en China beamen dat, want deze twee landen hebben de afgelopen jaren voorop gelopen in het uitbreiden van hun goudreserve.

Dit is wat de Dmitry Tulin van de Russische centrale bank onlangs zei over de waarde van goud op de balans van de centrale bank:

“Zoals jullie weten breiden wij onze goudreserve uit, ook al zijn daar bepaalde risico’s aan verbonden. De goudprijs fluctueert weliswaar, maar daar staat tegenover dat het honderd procent gegarandeerd vrij is van wettelijke en politieke risico’s.”

Elvira Nabiullina, de gouverneur van de Russische centrale bank, is van mening dat Rusland de komende jaren meer goud moet kopen. In juni zei ze daar het volgende over:

“Recent experiences forced us to reconsider some of our ideas about sufficient and comfortable levels of gold reserves.”

Het Chinese State Administration of Foreign Exchange (SAFE) geeft in een recent persbericht een verklaring waar ook een positieve houding ten aanzien van goud blijkt. Op de vraag waarom het land haar goudvoorraad uitbreidt wordt het volgende antwoord gegeven…

“De goudreserve is een essentieel onderdeel van de gediversifieerde internationale reserves en veel centrale banken houden goud aan als onderdeel van hun internationale reserves. Ook China doet dat. Goud is, in combinatie met andere bezittingen, bevorderlijk voor de aanpassing en optimalisatie van het risico en rendement van de portefeuille. Vanuit een lange termijn strategisch perspectief zullen we op dynamische wijze de samenstelling van de internationale reserves blijven aanpassen, met als doel de veiligheid en liquiditeit van de reserves te waarborgen en waardebehoud en waardestijging na te streven.”

Conclusie

Het feit dat China haar goudvoorraad naar marktwaarde op de balans zet is een belangrijke stap richting het ‘demonetiseren’ van goud. Waar Europa mee begonnen is met de introductie van de euro wordt voortgezet door opkomende economische grootmachten als Rusland en China. Ook zij erkennen dat de waarde van goud door de markt bepaald moet worden en niet bij wet wordt vastgelegd tegen een bepaalde prijs.

Tegenover deze ontwikkelingen kan de Verenigde Staten weinig inbrengen. Zij waarderen hun goudreserve van ruim 8.100 ton nog steeds naar de laatste historische goudkoers van $42,22 per troy ounce. Door het goud nog steeds tegen een ongeloofwaardig lage koers op de balans te zetten ontkent de VS in feite dat goud een volwaardige reserve is die als zodanig gebruikt kan worden in het internationale handelsverkeer. Dat is geheel begrijpelijk, want de VS heeft er alle belang bij dat de wereld haar dollars in plaats van het geografisch verspreide goud blijft gebruiken.

Het is een kwestie van tijd voordat landen de dollar loslaten als monetair anker en terugkeren naar de stabiliteit en zekerheid van goud. Het erkennen van de vrije marktprijs van goud is een belangrijke stap in deze richting.

Voetnoot: Dit artikel is gebaseerd op de analyse die FOFOA onlangs plaatste op www.freegoldspeakeasy.com (login vereist). Leest u graag meer van dit soort artikelen, meldt u zich dan via deze pagina aan voor een lidmaatschap ($110 per half jaar). Goudanalist Koos Jansen van Bullionstar ontdekte dat China haar goudreserve naar de marktprijs waardeert.

Europa, Rusland en China erkennen de waarde van goud

Volg Marketupdate nu ook via Telegram

| Waardeert u de artikelen en analyses op onze site, steun ons dan met een eenmalige of periodieke donatie. Met uw donatie kunnen we mooie artikelen blijven schrijven en worden we minder afhankelijk van inkomsten uit advertenties. Klik hier om te doneren! |

|---|