Het Britse pond zakte door de Brexit van het hoogste niveau in zes maanden naar het laagste niveau tegenover de dollar sinds 1985. Wat een wake-up call voor de EU! En goud deed precies waar het voor bedoeld is: goud steeg bij de Brexit uitkomst en de toegenomen onzekerheid (aandelen daalden, maar daar zaten we ook al wat short in).

Bedroevend en niet verrassend is dat de Brusselse apparatsjiks op het duidelijke Engelse signaal reageren met nog méér EU-regels en het plan opvatten om nieuwe uittredingen onmogelijk te maken. Hoe duidelijk kan het dedain van Brussel t.o.v. de bevolking zijn? Maar ja, wanneer referenda zoals in Nederland (grondwet en Oekraïne), Frankrijk (grondwet) en nu Engeland niet door komen, dan hoeft u niet veel verbetering te verwachten, integendeel. Het zal wel aan mijn cynische achtergrond liggen dat opviel dat de EU nu zo snel mogelijk de Britse uittreding wil effectueren, terwijl die andere democratische beslissing over het Oekraïne verdrag, steeds verder wordt afgesteld.

Dus? Willen er landen uit de EU, dan schaffen we landen af. En moeten landen hun eigen leger, juridisch en belastingsysteem of centrale bank overdragen aan Brussel. Genoeg over politiek, daar is www.vrijspreker.nl voor, al is het wel regelmatig nodig te vermelden, omdat net als Brexit, de politiek, grote financiële gevolgen voor u kan hebben. Gevolgen die wij trachten te verkleinen door de juiste beleggingsvormen te adviseren en daarom blijven roepen dat het minst te manipuleren middel daartegen edelmetaal is.

Besteedbaar inkomen nauwelijks gestegen sinds 1998 (Bron: OECD)

U-EXIT

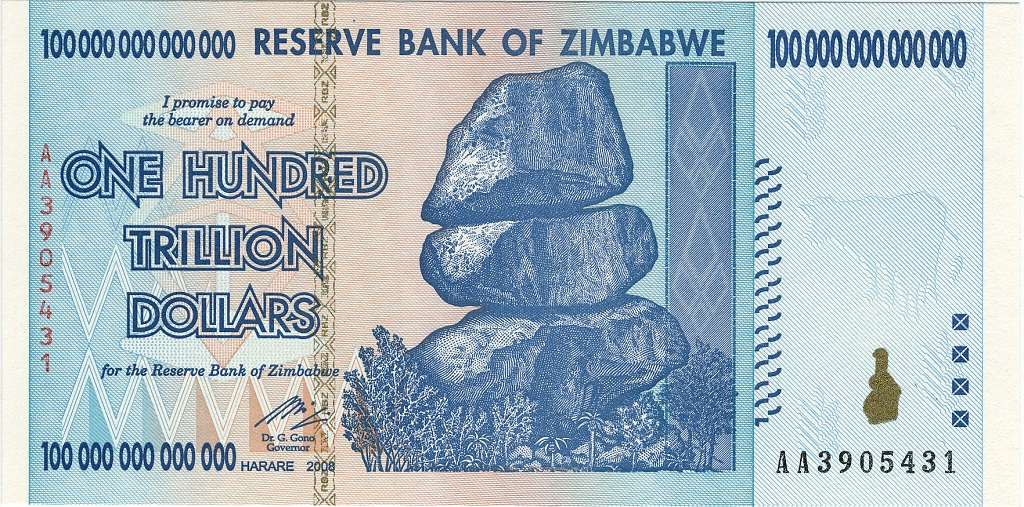

U-Exit is het omgekeerde van EU-xit, oftewel u moet zien uit het systeem te stappen en er minstens voor te zorgen dat het (imploderende) systeem, minder vat op u heeft. Wij hebben daar best wel ideeën over en goud en goudmijnen zijn daar een voorbeeld van, maar bewaak uw systeem (on)afhankelijkheid! Want dat is hard nodig. Uit bovenstaand staatje blijkt wat er de laatste jaren met ons besteedbaar inkomen is gebeurd. Terwijl het bruto nationaal product in Nederland toch nog redelijk steeg tussen 1998 en 2015, ging het beschikbare inkomen – dus na belastingen – nauwelijks omhoog! Raadt u eens wie zich die toename van het bnp heeft toegeëigend. Wanneer we dat vergelijken met Duitsland, Frankrijk, Engeland en zelfs Spanje (!) zou dit een mooi plaatje voor Nexit argumenten kunnen zijn. Weer een argument dat u voor uzelf moet zorgen.

Banken Italië

Schuldencrises en de lage rente zijn er nog steeds en ondanks de wensdromen van Yellen en Draghi is het weer ernstiger geworden in Europa: inmiddels staat er voor €360 miljard aan Non Performing Loans (NPL) op de balans van Italiaanse banken, die dus eigenlijk afgeschreven moeten worden. Dat is wat lastig, want tijdens de schuldencrisis van 2008 was de hoeveelheid NPL ‘maar’ € 90 miljard. Dus laat u niet in slaap sussen, vandaag staan de Italiaanse banken in de belangstelling, morgen de Franse of misschien het grote Deutsche Bank: het gaat er helemaal niet goed mee.

Wist u dat 17% van de uitstaande leningen van de Italiaanse banken, verdacht en NPL zijn? Voor de duidelijkheid: in Italië hebben de banken, net als in Nederland, 5-6% dekking met hun eigen vermogen, als je dan 17% waarde van de leningen aftrekt kom je op een negatief eigen bank vermogen van 11%! Zijn wij nu de enigen die de kleren van de keizer niet zien? Of gaan we gekke dingen in Italië meemaken, bijvoorbeeld doordat bij hun verkiezingen in oktober (ITexit) een Eurocrisis ontstaat?

Lage rente

Omdat centrale banken verslaafd zijn aan lage rente, worden de problemen alleen maar groter voor banken en pensioenfondsen, want zij verdienen niks. We horen ook weinig meer over de verplichting om een groot deel van uw pensioen in negatief renderende staatsobligaties te stoppen, maar die verplichting is er dus nog steeds. Een ‘mooie’ illustratie is Japan: met haar staatsschuld van ongeveer 240% van het bnp zal het decennia duren om, bij een begrotingsoverschot van 5% (is nu een tekort van 5%) haar schulden af te lossen. Hoezo zijn staatsobligaties veilig?

En dan begrijpen wij wel waarom steeds meer Japanners in Zwitserland goud kopen. Negatieve rente is een doodlopende weg en dat verhoogt de kans dat er meer dan drastische monetaire politiek gedaan moet worden. Wat zou dat kunnen zijn? Denk aan afschaffen van cash geld, confiscatie van een bepaald percentage van uw vermogen… u bent toch zeker solidair? Ver gezocht? Wie had negatieve rente verwacht?

We zien ook spreadsheet beslissingen: want dacht u nu echt dat Bayer voor €55 miljard Monsanto zou willen overnemen bij een rentelast van 5% in plaats van 0,5%? Er worden nu dus verkeerde beslissingen genomen en dat gaat t.z.t. afgestraft worden. Ondertussen dreigt er kaalslag onder de pensioenen en zijn wij niet gerust over cash, de banken en uw tegoeden daar.

Goud en goudmijnen

In januari schreven we al dat goud en goudmijnen dichter bij de bodem zijn dan bij de top. Ook nu goud en de goudmijnen in onze portefeuille in het eerste half jaar gemiddeld meer dan 50% gestegen zijn blijven we positief. Veel goudmijnaandelen verdubbelden, dat was bij een goudprijsstijging van 20%. Dus wanneer we nog 40-50% stijging van de goudprijs verwachten, kunnen we met de goudmijnen nog veel meer winsten zien. We blijven dus vol belegd in deze, want er is meer upside dan downside; waarmee we niet willen suggereren dat het alleen maar omhoog kan, maar dat we denken beter vol belegd te blijven, om de echte stijging (en bescherming) niet te missen.

Dat de Brexit zorgde voor een stijging van de goudprijs van 10% is aardig, maar in de dagen daarna steeg het verder. Dat geeft aan dat het niet alleen steeg op de uitkomst van het Britse referendum, maar ook op de VS, Japan en China. Vroeger zei iedereen: “maar goud geeft geen rente”. Nu zegt men: “maar goud kost geen rente!”

Ik herhaal nog maar eens: wanneer een goudmijn bij de huidige goudprijs 10% winst maakt, dan zal bij een 10% stijging van de goudprijs, de winst van die mijn 100% stijgen en de aandelenkoers dan dus veel meer dan 10%.

Pensioen en geld

Een ‘mooi’ voorbeeld werd ons afgelopen week in Nederland gegeven: daar stemde de Tweede Kamer in met een nieuw Europees pensioen plan (100 blz.) dat zij vanwege geheimhouding (?) minder dan 24 uur van tevoren mochten inzien. Uw vertegenwoordigers stemden binnen een dag over €1.200 miljard pensioengeld, terwijl een bonnetje van v.d. Steur twee weken debat vereist!).

Verwachtingen voor 2016

De voorspellingen uit januari blijven gehandhaafd (en beginnen redelijk uit te komen) maar ik wijs u graag op het volgende, hetgeen ook past met ons te vroeg instappen in de afgelopen jaren: Het is heel lang te vroeg, tot het te laat is!

Op basis van de voorgaande constateringen, gebeurtenissen en zeg maar voorspellingen vertalen we dat naar het volgende (reeds ingezette) beleid:

- Meer short in aandelen en obligaties

- Meer short in yen t.o.v. de long dollar

- Meer goud en goudmijnen, te denken aan Australische en Canadese want die maken meer winst dan de Amerikaanse

- De grondstofposities in zink, koper, nikkel en de speciale situaties, houden we aan, maar breiden niet uit. Olie gerelateerde beleggingen uitbreiden wanneer de olieprijs stijgt (juli: wat meer in zink en vanwege lage Pond, Engelse olie aandelen)

- We zijn gespitst op andere beleggingen, bijv. in BioTech en Galapagos of DeepMarkit, maar zeer kritisch gezien het algemene o.i. ongunstige aandelen klimaat.

- Bij overnames, afgelopen jaar 3, overwegen we cash of gaan naar grotere mijnbouw- en oliebedrijven met dividend rendement en (hefboom) ETF’s

- Tussendoor, via kleine posities met opties of turbo’s trachten we in te spelen op tussentijdse ontwikkelingen.

Ter info nog enkele citaten…

“It is well enough that people of the nation do not understand our banking and monetary system, for if they did, I believe there would be a revolution before tomorrow morning.” – Henry Ford

“The Fed has to keep talking about rate hikes so it can pretend that its policies actually worked. But the truth is that the Fed policies have not only failed, they have made the problems they were trying to solve worse, and raising interest rates will prove it. So the Fed resorts to talking about rate hikes, to maintain the pretense that its policies worked, without actually raising them and proving the reverse. This can only continue as long as the markets let the Fed get away with it or until the numbers get so bad that the Fed has to admit that we have returned to recession. That is the point where the Fed’s real problems begin.” – Peter Schiff

“It has been well and often said that only two types of “paper” money have ever existed in history – those that are already worthless and those that are going to be” – Bill Buckler.

Niemand belegt met zijn volle verstand in obligaties met een negatief rendement. Op een dag zullen beleggers in deze titels wakker worden en erachter komen dat er geen ‘greater fool’ meer is om aan te verkopen. Dan knapt de ‘enorme zeepbel’.

Onafhankelijk individueel vermogensbeheer: www.invest.nl