De vraag naar goudbaren en gouden munten was het afgelopen jaar 33% groter dan in 2012, zo blijkt uit het jaarverslag over de goudmarkt van Thomson Reuters GFMS. Verder zien we dat er het afgelopen jaar over de hele linie meer fysiek edelmetaal verhandeld is dan in 2012. Zo steeg het aanbod door toegenomen productie van goudmijnen en doordat speculanten hun posities in het edelmetaal afbouwden. De vraag naar het gele metaal nam toe door de grote prijsdaling van het afgelopen jaar, waardoor koopjesjagers over de hele wereld meer munten, baren en sieraden kochten. De kooplust was het grootst in Zuid-Oost Azië, maar ook in andere delen van de wereld werd er meer fysiek goud gekocht.

Het 44 pagina's tellende rapport (PDF) staat vol met cijfers en grafieken over de goudmarkt. In dit artikel nemen we de hoofdlijnen uit het rapport over, aangevuld met relevante grafieken en tabellen.

Vraag en aanbod fysiek goud

Productie goudmijnen neemt toe

Als eerste kijken we naar de productie van de goudmijnen. Die steeg volgens Thomson Reuters GFMS van 2.864 ton in het jaar 2012 naar 2.982 ton in het afgelopen jaar, een stijging van 4%. Als we verder inzoomen op deze cijfers zien we dat de productie in de Canada, Rusland, China en Australië ligt steeg, terwijl die in de Verenigde Staten en Zuid-Afrika juist iets daalde. De kleine verandering in de productie van mijnen laat zien dat de markt relatief inelastisch is. Het kost immers veel tijd om de productie op te schalen. Ook moeten mijnen steeds meer nieuwe bronnen zoeken, omdat grote ontdekkingen en bronnen met een hoge ertskwaliteit steeds minder vaak voorkomen.Productie goudmijnen per regio

In welke landen stijgt de productie?

De mijnen hebben in 2013 erg hun best gedaan om de kosten omlaag te brengen. Hieronder ziet u de kostencurve van alle mijnen in de wereld. Zoals u ziet zijn er bij de huidige goudprijs al een klein aantal mijnen die verlies draaien. Zou de prijs nog verder dalen, bijvoorbeeld naar $1.000 per troy ounce, dan komen veel meer mijnen in de problemen. De tabel onder de grafiek laat zien dat de mijnen er in geslaagd zijn de gemiddelde productiekosten weer onder de $1.000 per troy ounce te brengen.

Kostencurve goudmijnen wereldwijd

Productiekosten mijnen per regio sinds 2012

Productiekosten goudmijnen per regio sinds 2009

Productie van de tien grootste goudmijnen

Aanbod sloopgoud daalt

Het aanbod van sloopgoud is in 2013 met 14% afgenomen naar 1.371 ton. Door de daling van de prijs is de bereidheid om oude munten en sieraden in te leveren lager, een ontwikkeling die we terug zien in de cijfers. In elke regio zagen we deze ontwikkeling terug, zoals onderstaande grafiek laat zien.Aanbod sloopgoud per regio

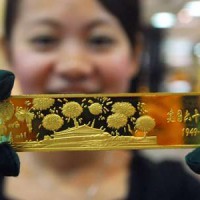

Fysiek goud blijft populair

Het GFMS zag de vraag naar gouden munten en baren, de zogeheten 'retail investment', het afgelopen jaar sterk stijgen. In 2013 ging er 1.338 ton aan fysiek metaal over de toonbank voor particuliere aankopen, een stijging van 33% ten opzichte van de 1.007 ton in 2012. Ook de vraag naar juwelen steeg, omdat juwelen in veel niet-Westerse markten met hetzelfde doel gekocht worden als zuivere munten en baren. De vraag naar juwelen steeg in 2013 met 13% naar 2.198 ton. Van al het fysieke goud dat in 2013 gekocht werd was 46% in de vorm van sieraden. In gewicht was het zelfs het hoogste niveau sinds 2008. Vooral in Azië werden er veel sieraden gekocht in 2013, met name na de beruchte prijsdaling van midden april. In China was de vraag naar gouden juwelen in 2013 voor het eerst sinds tijden zelfs groter dan in India (724 versus 613 ton). Als we China niet mee rekenen is de stijging van de vraag naar sieraden nog maar 5,6%.Vraag naar munten en baren per regio

Gouden munten

De productie van gouden munten steeg vorig jaar naar een recordniveau van 285 ton, een stijging van 34% ten opzichte van vorig jaar. De grootste producent van gouden munten was niet de VS, maar Turkije. Onderstaande grafiek laat zien dat er vooral in het afgelopen jaar veel meer munten geslagen werden in Turkije, maar liefst 84 ton. China is de tweede grootste producent van gouden munten met een productie van 39 ton aan geel edelmetaal in 2012 en 37 ton in het afgelopen jaar. De productie van munten verdubbelde in Turkije, maar ook in andere landen zag men een sterke toename in de vraag naar gouden beleggingsmunten. Bijvoorbeeld in de VS (+24%), Canada (+41%), Oostenrijk (+55%) en Australië (+55%).

Productie gouden munten in Turkije en de VS

Fysiek goud versus ETF's

Centrale banken kopen goud

Centrale banken blijven nog steeds edelmetaal kopen, al zijn ze in 2013 wel iets voorzichtiger geworden. Kochten centrale banken in 2012 nog een recordhoeveelheid van ongeveer 544 ton geel metaal, in het afgelopen jaar was dat naar schatting 359 ton. Dat is een daling van 34%. Toch kopen centrale banken nog steeds veel goud, wanneer we dat in historisch perspectief plaatsen. Al sinds 2010 zijn centrale banken netto kopers van het edelmetaal, ter diversificatie van hun buitenlandse reserves. De landen die verkopen doen dat slechts mondjesmaat, bijvoorbeeld om verzamelmunten te laten slaan.

Centrale banken blijven kopen

Premies stijgen

De premies op het gele metaal zijn in 2013 van tijd tot tijd ook sterk gestegen. Na de koersdaling van goud in april schoot de premie op de Indiase markt omhoog tot meer dan $80 per troy ounce. In China piekte de premie iets later op $40 per troy ounce. Dat zijn ongekend hoge premies, veroorzaakt door een tijdelijke tekort aan fysiek goud. Toen de vraag weer wat omlaag ging zakte ook de premie in China. In India is de premie alleen maar verder gestegen, als gevolg van een importquotum en hoge invoerheffingen. Op het hoogtepunt betaalde men omgerekend $200 bovenop de spotprijs voor een troy ounce fysiek goud.Premie op fysiek goud in India en China

ETF's raken uit de gratie

Ook deze ontwikkeling hebben we al meerdere malen besproken. Volgens het GFMS hebben goud-ETF's in 2013 in totaal 880 ton edelmetaal geliquideerd, een reusachtige daling. Beleggers verkochten aandelen van de ETF's, banken kochten die aandelen op en haalden vervolgens fysiek goud weg uit de kluizen van de ETF's. We blijven deze ontwikkeling op de voet volgen. In 2013 waren ETF's een belangrijke bron van goud, maar het is de vraag of er in 2014 opnieuw zoveel uit ETF's gehaald kan worden.

ETF's liquideren posities