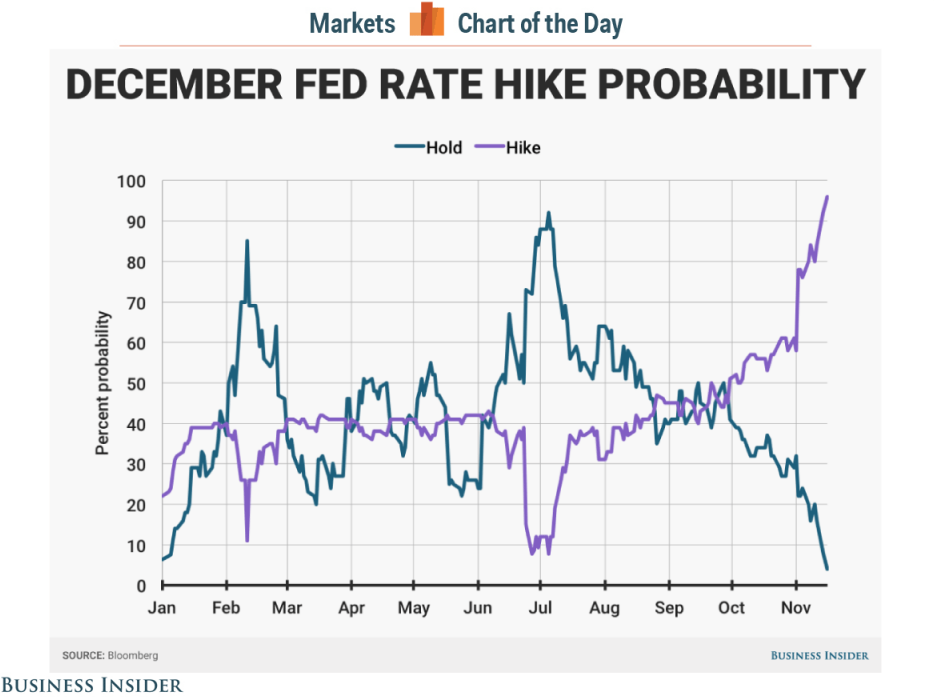

De Amerikaanse centrale bank moet overwegen haar balanstotaal te verkleinen, om te voorkomen dat de economie oververhit raakt. Dat zei Eric Rosengren, president van de Federal Reserve Bank van Boston in een interview met de Financial Times. Hij verwacht dat de inflatie eind dit jaar de doelstelling van 2% zal bereiken en vreest dat de inflatie volgend jaar verder zal oplopen als de centrale bank onvoldoende maatregelen neemt.

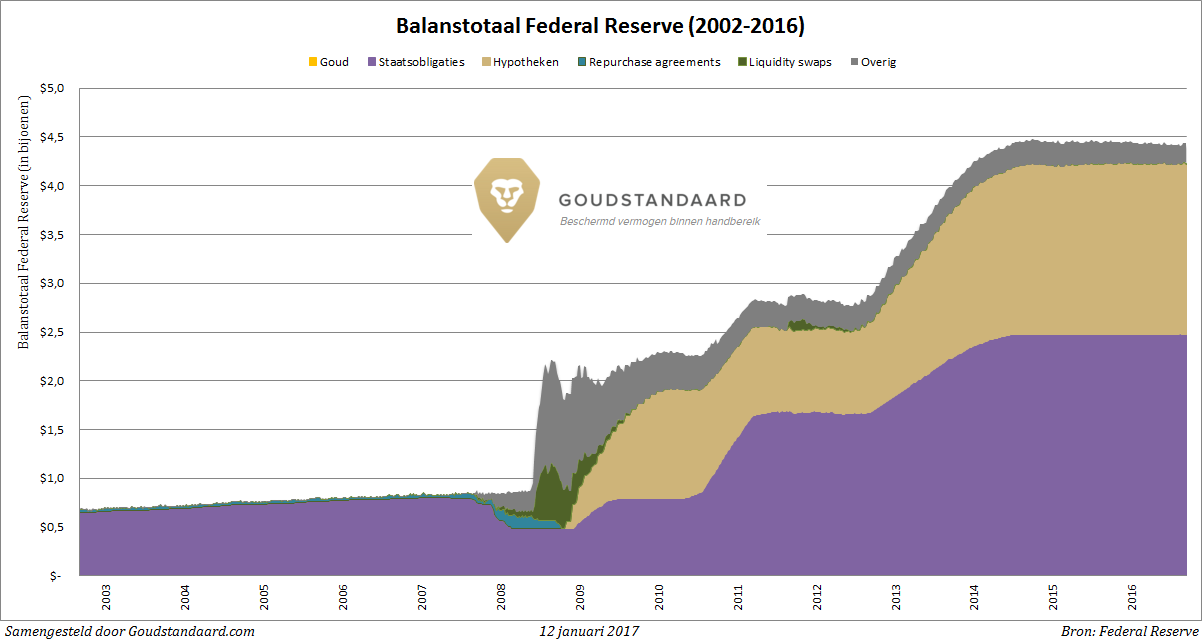

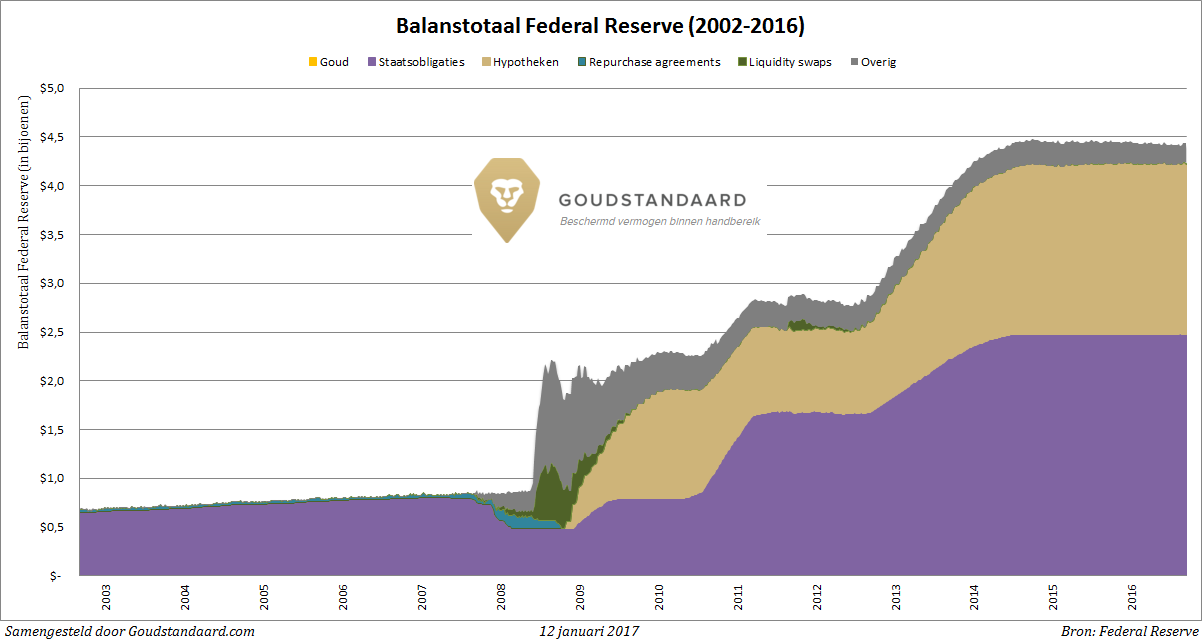

Komt er een moment dat de centrale bank meer renteverhogingen kan overwegen, dan moet ze volgens Rosengren ook kijken naar de mogelijkheid om haar enorme balans te verkleinen. De Federal Reserve heeft tijdens de crisis een balanstotaal van bijna $4,5 biljoen opgebouwd, bestaande uit overwegend staatsobligaties en hypotheekleningen. De centrale bank kan deze portefeuille van leningen weer op de markt brengen om overtollige liquiditeit uit de economie te halen.

De inflatie in de Verenigde Staten is nog steeds onder de doelstelling van de centrale bank, maar zodra deze begint te stijgen kan het volgens Rosengren snel uit de hand lopen. Krapte op de arbeidsmarkt kan de loonkosten verder doen stijgen, waardoor ook de prijzen omhoog gaan. De centrale bank vreest dat de plannen van Donald Trump om meer te investeren de inflatie aan zullen jagen.

Balans verkleinen

“We zouden het nu moeten overwegen. Wanneer er volgens daadwerkelijk actie ondernomen moet worden, dat zullen we tegen die tijd wel zien”, zo verklaarde Rosengren in een interview met de Financial Times. “Als de economie sterk genoeg is om verschillende verkrappende monetaire maatregelen te nemen, dan moeten we ook serieus nadenken over de omvang van de balans.”

Fed-voorzitter Janet Yellen liet tijdens de laatste FOMC vergadering van vorig jaar weten dat de rente eerst een paar stappen verhoogd moet worden, voordat er iets gedaan kan worden aan de omvang van de balans. Dat zal volgens haar een aantal jaar duren. Als het aan Rosengren ligt kan dit proces al eerder in gang worden gezet.

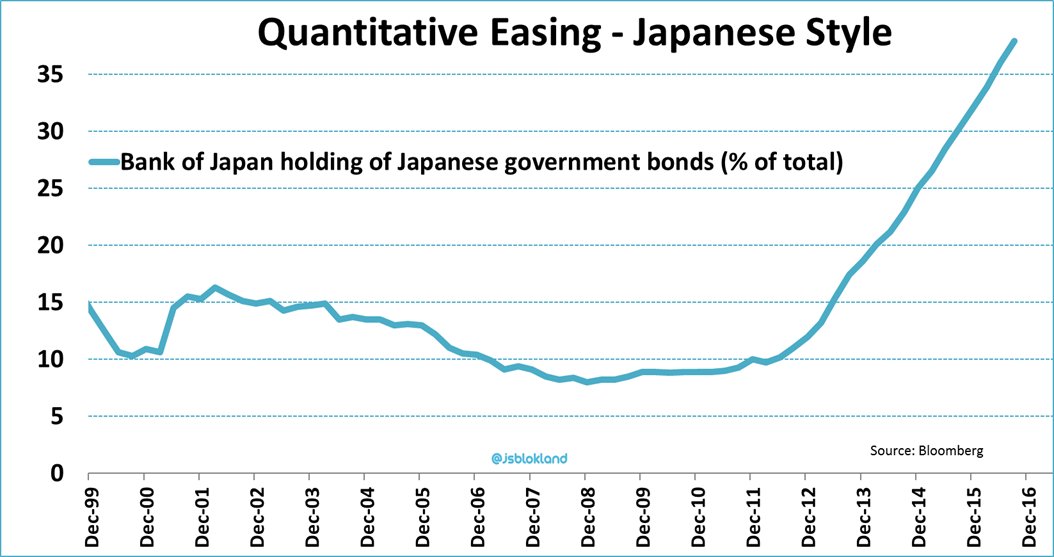

Monetaire verruiming

De Federal Reserve heeft gedurende de crisis met verschillende rondes van quantitative easing (QE) een grote hoeveelheid staatsobligaties en hypotheekleningen op haar balans gezet. Dit opkoopprogramma werd in 2014 afgebouwd, maar is eigenlijk nooit helemaal gestopt. De volgende grafiek laat zien dat de centrale bank haar totale voorraad staatsobligaties en hypotheken nog steeds op peil houdt, door de opbrengst van afgeloste leningen opnieuw in schuldpapier te beleggen.

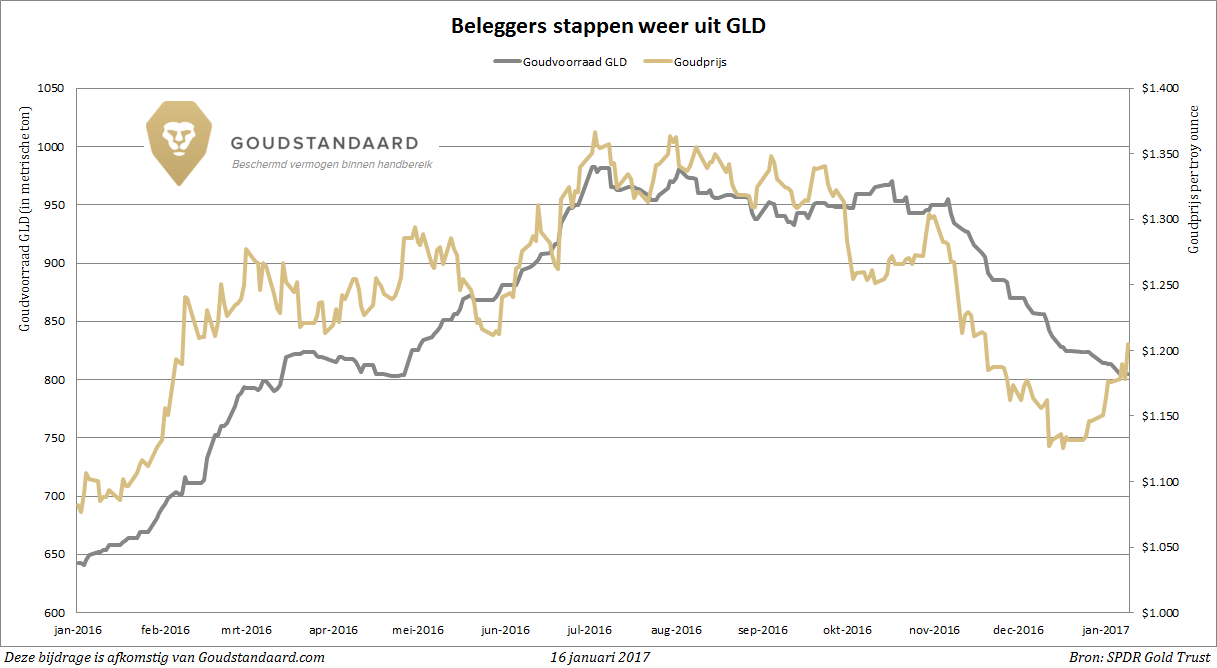

De centrale bank kan haar voorraad staatsobligaties en hypotheken terug op de markt brengen om liquiditeit uit het financiële systeem te halen. Ook kan ze stoppen met herinvesteren in schuldpapier, waardoor de balans na verloop van tijd vanzelf krimpt. Merk op dat goud geen rol van betekenis speelt op de balans van de Federal Reserve, omdat de centrale bank slechts claims op de goudvoorraad bezit die gewaardeerd zijn op $42,22 per troy ounce. Dat is een fractie van de actuele goudprijs van ongeveer $1.200 per troy ounce.

Balans Federal Reserve sinds 2002 (Bron: Federal Reserve)

Dit artikel wordt u aangeboden door Goudstandaard, uw adres voor de aankoop en verzekerde opslag van edelmetalen. Wilt u goud kopen? Neem dan contact op door te mailen naar [email protected] of door te bellen naar +31(0)88-4688488.