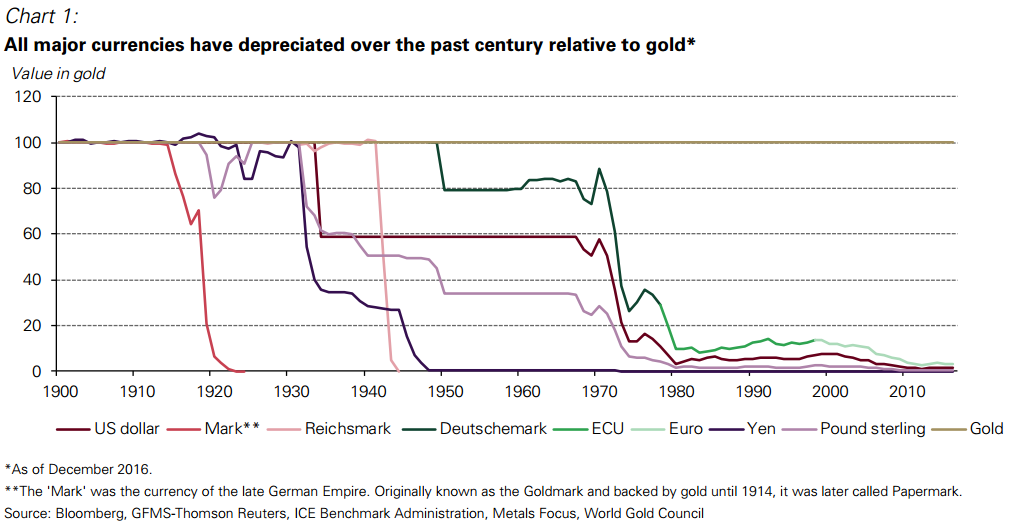

Deze week besloot de ECB de rente opnieuw ongewijzigd te laten op 0%. Ook maakte de centrale bank bekend dat de rente nog heel lang op dit historisch lage niveau zal blijven. Eigenlijk had de centrale bank de rente drie jaar geleden al moeten verhogen en nu een rente van meer dan 1,5% moeten hanteren. Dat is althans de rentestand die wordt voorgeschreven door de Taylor-regel, een theorie die in 1993 door de Amerikaanse econoom John B. Taylor beschreven werd.

Hij ontwikkelde een model waarmee centrale banken de optimale rente kunnen berekenen, gebaseerd op de ontwikkeling van de rente en de economische groei. De Taylor-regel is bedoeld om centrale banken een houvast te geven ten aanzien van het rentebeleid, dat moest voorkomen dat centrale banken te lang zouden vasthouden aan een te lage of te hoge rente. Toch wordt deze regel in de praktijk zelden toegepast.

Kort samengevat schrijft de Taylor-regel voor dat een centrale bank de rente meer dan evenredig moet verhogen bij een oplopende inflatie. Stijgt de inflatie bijvoorbeeld met 1%, dan moet de rente met meer dan 1% omhoog. Daarnaast moet de centrale bank in dit model rekening houden met de groei van de economie. Blijft het bruto binnenlands product van het valutagebied 1% achter bij het groeipad, dan rechtvaardigt dat een renteverlaging van 0,5%.

De ECB had de rente conform de Taylor-regel drie jaar geleden al moeten verhogen (Bron: Nomura, via @IvanVandeCloot)

Taylor-regel

Door de ontwikkeling van de inflatie, rente en economische groei nauwlettend in de gaten te houden en de Taylor-regel consequent toe te passen zouden centrale banken niet meer in de val stappen dat ze te lang vasthouden aan een te lage rente. Dat veroorzaakt immers bubbels in de economie, bijvoorbeeld in aandelen of op de huizenmarkt.

Dat gevaar dreigt nu opnieuw te ontstaan, want de ECB bevestigde vandaag voor de zoveelste keer dat de rente nog een lange tijd extreem laag zal blijven. Dat terwijl de prijsontwikkeling van financiële activa als aandelen, obligaties en vastgoed zorgwekkende vormen begint aan te nemen.

Moeten we over een aantal jaar concluderen dat de ECB veel te laat begonnen is met het verhogen van de rente? Of breekt de volgende crisis al uit voordat Draghi de kans heeft gekregen de rente te verhogen? Nog niet eerder was de rente wereldwijd zo lang zo laag. Dat belooft niet veel goeds voor de volgende crisis…