De populariteit van obligaties beperkt zich niet alleen tot de Westerse wereld. Ook in Afrikaanse en Aziatische landen zien we de rente op leningen dalen, deels door een instroom van buitenlands geld. Het goedkope geld maakt het voor opkomende economieën aantrekkelijk om te lenen, maar schuilt daar niet een gevaar in? We hebben in Europa al gezien dat landen als Italië en Griekenland zich diep in de schulden staken, vanwege het simpele feit dat ze zo goedkoop konden lenen op de goede reputatie van de sterkere landen.

Europa

In Europa is de rust op de markt voor staatsobligaties ook weer teruggekeerd. Geholpen door de extreem lage rente van de ECB en het LTRO programma kunnen banken nu met meer zekerheid staatsobligaties opkopen. De centrale bank versoepelde de eisen aan het onderpand, waardoor banken weer meer staatsobligaties kochten. Vooral de Italiaanse bankensector heeft de laatste tijd veel schuldpapier van de eigen regering gekocht. In Spanje heeft het pensioenfonds voor ambtenaren haar beleggingsportefeuille gevuld met Spaanse staatsleningen.

De volgende grafiek laat de ontwikkeling van de Spaanse, Portugese, Italiaanse en Griekse rente zien voor 10-jaars leningen over de afgelopen twaalf maanden. Hierop is goed te zien hoe de rente met meer dan 25 basispunten zakte in Spanje en Italië en zelfs meer dan 50 basispunten in Portugal en Griekenland. Op het moment van schrijven is de 10-jaars rente voor Spanje 4,34%, voor Italië 4,01%, voor Portugal 5,37% en voor Griekenland 8,78%. Dat zijn percentages die we al lang niet meer gezien hebben.

Verenigde Staten

Amerikaanse beleggers zoeken ook naar alteatieve beleggingen en lijken die gevonden te hebben in de meer risicovolle bedrijfsobligaties. De zogeheten ‘junk bonds’, bedrijfsobligaties met een B, BB of CCC beoordeling, zijn sinds 2009 ook steeds populairder geworden. De index van dergelijke obligaties met een B of BB status zakte onlangs weer onder de 5%. Op het dieptepunt van begin 2009 vroegen beleggers voor hetzelfde type schuldpapier nog een rentevergoeding van 15 tot 20 procent.

De lage rente van de Federal Reserve begint ook steeds meer door te werken op bedrijfsobligaties. Reuters spreekt van een uitzonderlijk grote vraag onder beleggers. Volgens Michael Collins van Prudential Financial zijn beleggers wanhopig op zoek naar rendement en stroomt er momenteel veel geld in de markt. De Federal Reserve heeft hier ook een belangrijk aandeel in gehad, door via diverse QE-programma’s tientallen miljarden dollars aan langlopend schuldpapier zoals Treasuries en hypotheekleningen uit de markt te halen. Aan hoogwaardige bedrijfsobligaties valt ook niet veel meer te verdienen. De Barclays Investment Grade Credit Index geeft een rendement van 1,63%. Onderstaande grafiek laat zien hoe de rente op zogeheten ‘junk bonds’ gezakt is na de piek van begin 2009.

Afrika

Het IMF benadrukte vorige week al dat Afrikaanse landen beneden de Sahara goed na moeten denken over het uitschrijven van nieuwe leningen. Nu kunnen deze landen nog zeer goedkoop geld ophalen op de financiële markten. Volgens het IMF loert daarin het gevaar van een mogelijk “excessieve fiscale expansie en een publieke schuld die de de macro-economische stabiliteit kan aantasten”.

Afrikaanse landen ten zuiden van de Sahara hebben de laatste tijd een recordhoeveelheid obligaties uitgegeven, schuldpapier dat vooral door buitenlandse beleggers gekocht werd. De rente op dergelijke staatsobligaties is door de grote belangstelling van buitenlandse beleggers behoorlijk gezakt. De nieuwssite Quartz wijst ons op de Barclays Emerging Markets Africa sovereign bond index, een mandje van staatsobligaties van verschillende Afrikaanse landen. Deze index weerspiegelt de gemiddelde rente waartegen Afrikaanse landen geld kunnen ophalen. Deze rente bereikte in 2008 nog een piek van meer dan 10%, maar heeft sindsdien een langer durende dalende trend voortgezet.

Vandaag de dag staat de rente van deze index op slechts 3,93%, het laagste niveau dat ooit gemeten is. Quartz schrijft dat Zambia in september 2012 nog $750 miljoen ophaalde middels 10-jaars obligaties, waarover het land een rente moet betalen van 5,625%. Voor de duidelijkheid: dat is minder dan waarvoor de Spaanse regering destijds geld kon lenen. Opmerkelijk, want volgens Quartz werd er in 2006 nog schulden van Zambia kwijtgescholden.

Beleggers zoeken naar rendement en nemen blijkbaar genoegen met obligaties van landen die enig perspectief van groei hebben. Het IMF waarschuwde dat de beschikbaarheid van goedkoop geld niet eeuwig kan blijven voortduren. “De zwakke fiscale instituties, de weinig efficiënte overheidsbestedingen en bestuurlijke problemen” kunnen volgens het IMF problemen veroorzaken als blijkt dat de investeringen die gedaan zijn met geleend geld niet genoeg opbrengsten genereren.

Azië

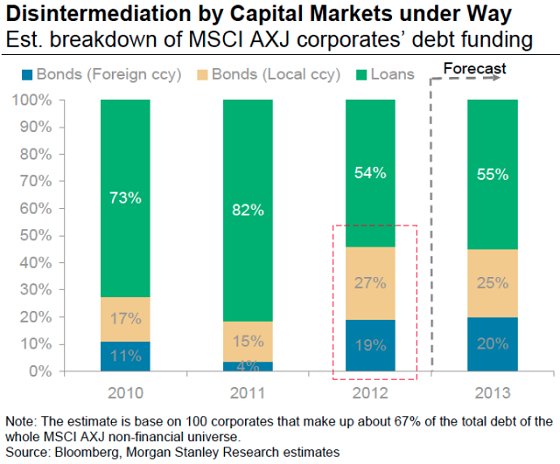

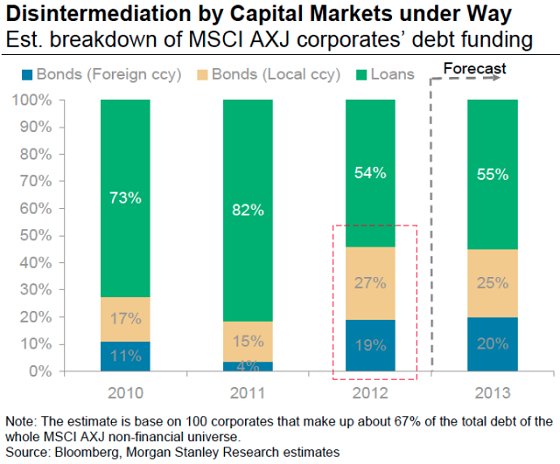

In Zuid-Oost Azië maken bedrijven ook van de gelegenheid gebruik om goedkoop geld te lenen. De markt van bedrijfsobligaties groeide het hardst in landen als Singapore, Thailand en Zuid-Korea (zie grafiek). Veel Aziatische bedrijven lenen geld in de lokale valuta, waardoor ze geen valutarisico hebben. Toch zagen we het afgelopen jaar dat er ook meer obligaties in vreemde valuta werden uitgegeven (zie grafiek).

De website Quartz verwijst naar een rapport van Morgan Stanley, waarin staat dat Aziaten steeds minder geld op een bankrekening parkeren. Voor lokale banken heeft dat tot gevolg dat ze minder geld kunnen uitlenen. Deze ‘funding gap’ wordt opgevuld door uitgifte van bedrijfsobligaties, die gekocht worden door lokale en buitenlandse beleggers. Net als in Afrika zit er ook in de Aziatische markt veel geld van buitenlandse beleggers.

Volgens Freya Beamish van Lombard Street Research kan de snelle groei van de Aziatische obligatiemarkt voor een belangrijk gedeelte worden toegeschreven aan buitenlandse beleggers. “Dat is op zichzelf niet slecht, maar als de instroom van kapitaal gedreven is door overvloedige wereldwijde liquiditeit kan dat een opwaartse druk geven op de waarde van de lokale valuta”, zo licht Beamish toe.

Conclusie

De wereldwijde vlucht naar rendement illustreert hoe centrale banken de financiële markt verstoortd hebben met hun monetaire beleid. De rente is extreem laag, de Federal Reserve creëert een kunstmatige schaarste door maandelijks tientallen miljarden aan langlopende leningen op te kopen en de ECB heeft met haar LTRO programma een impuls gegeven aan de Europese markt voor staatsleningen. De overvloed aan liquiditeit wordt door de lage rente en door het toenemende risico op verlies van geld (zie het voorbeeld van Cyprus) bij een bank losgeweekt van spaarrekeningen. Het geld jaagt op rendement en gaat via vermogensbeheerders en grote beleggingsfondsen de hele wereld over. Het effect werkt zelfs door in Afrika en Azië, waar overheden en bedrijven opeens ook veel goedkoper kunnen lenen.