In het volgende filmpje ziet u Peter Boelhouwer. De hoogleraar van de Technische Universiteit Delft is gespecialiseerd in de huizenmarkt. Boelhouwer is vaak te zien bij de bekende televisieprogramma’s en gebruikt die podia om zijn mening te geven en voorspellingen te doen over de huizenmarkt. In de onderstaande video zijn enkele voorspellingen, met jaartal, achter elkaar gezet.

Blog

-

Nieuwe valutaswap ECB en Chinese centrale bank

Op de website van de ECB lezen we vandaag dat er een nieuwe valutaswap tot stand is gekomen tussen de ECB en de Chinese centrale bank, de People’s Bank of China (PBoC). De swap heeft een omvang van €45 miljard en 350 miljard yuan (omgerekend ruim €42 miljard) en heeft een looptijd van drie jaar. Met deze valutaswap garandeert het Eurosysteem een goede beschikbaarheid van Chinese yuan en kan de Chinese centrale bank de banken en bedrijven in haar eigen land voorzien van voldoende euro’s.

Valutaswap

Deze valutaswap is vastgesteld in het kader van snel groeiende handel tussen de eurozone en China, handel die steeds vaker in euro’s en yuan wordt afgerekend in plaats van Amerikaanse dollars. Door een goede beschikbaarheid van yuan en euro’s te garanderen stimuleren e ECB en de PBOC het gebruikt van hun eigen munt als alternatief voor de dollar. Ook draagt de valutaswap bij aan het waarborgen van de stabiliteit op de financiële markten. Schokken in de wereldeconomie en in het financiële systeem kunnen met deze valutaswap beter opgevangen worden. De 350 miljard Chinese yuan waar het Eurosysteem over kan beschikken zijn via de nationale centrale banken bereikbaar voor alle landen die bij de Eurozone zijn aangesloten. Dat zijn er momenteel achttien.

China worstelt zich los van de dollar

De valutaswap versterkt de handelsrelatie tussen Europa en China en bewijst de toegevoegde waarde van de Europese muntunie. Tegelijkertijd past de komst van deze valutaswap in een wereldwijde trend om het gebruik van Amerikaanse dollars te omzeilen in onderlinge handel. We zetten een aantal headlines voor u op een rij, zodat u het grote plaatje wat scherper ziet.

- China, Russia to drop dollar in bilateral trade (november 2010)

- China en Japan willen eigen valuta gebruiken (december 2011)

- China en Zuid-Korea gaan in eigen valuta handelen (december 2012)

- China en Brazilië tekenen spoedig een valutaswap (maart 2013)

- Australië wil handel met China drijven in eigen valuta (april 2013)

- India could sign currency swap deals with China (augustus 2013)

- ECB and the People’s Bank of China establish a bilateral currency swap agreement (oktober 2013)

Valutaswap tussen ECB en Chinese centrale bank gereed

-

Tweet van de dag (10 oktober 2013)

De Verenigde Staten hebben meer overeenkomsten met Griekenland dan je wellicht zou denken. Gelukkig hoeft men zich aan de andere kant van de oceaan niet druk te maken over een beetje meer over minder bezuinigen, want daar staat de geldpers die de VS en de rest van de wereld van dollars voorziet…

Imagine how much fun it would be if United States were in the Eurozone…

— Russian Market (@russian_market) October 8, 2013

-

Deutsche Bank laat ondernemers in de steek

Duizenden kleine zelfstandigen met een bedrijfskrediet of een betaalrekening van Deutsche Bank mogen op zoek naar een andere bank. De Deutsche Bank wil nog voor de kerst 18.000 “kleine bedrijfsklanten” afstoten om meer tijd en aandacht te kunnen schenken aan de grote bedrijven uit haar klantenbestand. De kleine zakelijke klanten van de bank kregen onlangs een brief in de bus waarin staat dat hun relaties met de bank worden opgezegd en dat ze maar op zoek moeten gaan naar een andere bank. In 2010 nam Deutsche Bank een deel van de zakelijke klanten over van de ABN Amro. Die moest ABN Amro bij nationalisatie afstoten, omdat de bank anders te dominant zou worden op de Nederlandse markt.

Deutsche Bank

Voor kleine ondernemers die een bedrijfskrediet bij Deutsche Bank hebben breken er dus spannende tijden aan. Ze moeten nog dit jaar een andere bank zien te vinden die de financiering wil overnemen. Lukt dat niet, dan kan het zomaar zijn dat een aantal bedrijven opgedoekt moeten worden. De NOS haalt het voorbeeld aan van Petra en Henk Delbrugge, een echtpaar met een fietsenzaak in het Drentse Roden. Zij hebben een doorlopend krediet van €80.000 afgesloten bij Deutsche Bank, geld dat nodig is om de voorraad en de inkopen te financieren. “Als we nu geen andere bank vinden, kunnen we de zaak wel sluiten”, aldus Petra. “We zijn geschokt dat dit zomaar kan”.

Faillissementen

Advocaat Marianne Adema van Fruytier advocaten in Amsterdam vreest dat veel bedrijven over de kop zullen gaan, indien ze geen andere bank kunnen vinden die bereid is de lening bij Deutsche Bank over te nemen. Ze bereidt volgens de NOS al een aantal rechtszaken tegen de bank voor. Volgens een woordvoerder van Deutsche Bank heeft een paar honderd klanten een echt probleem, omdat die nog geen andere bank hebben gevonden. Er zou naar een oplossing gezocht worden. ABN Amro heeft al met meer dan 1.000 klanten gesprekken gevoerd over eventuele terugkeer naar de ABN Amro.

Deutsche Bank laat kleine zakelijke klanten in de steek

-

Het is erop of eronder voor de Italiaanse politiek

Afgelopen week was op zijn zachts gezegd een geruchtmakende. Er kwam toch nog een onverwacht einde aan de lange politieke carrière van oud-premier Berlusconi. Hij vergiste zich schromelijk in de absolute loyaliteit van zijn partijgenoten van de Popolo della Liberta (PdL). Zijn medestrijder Angelino Alfano vond het toch een brug te ver het kabinet te laten vallen om zo de mogelijkheid te openen dat Berlusconi via nieuwe verkiezingen zijn bedreigde Senaatszetel veilig kon stellen.

Populisme

De overwinning van zittend premier Letta op zijn rivaal Berlusconi mag ook een overwinning genoemd worden van het politieke centrum op het rechtspopulisme. De afgang van de oud-premier biedt het centrum een grote kans om politiek orde op zaken te stellen. Het is echter zeer de vraag of de politici deze kans met beide handen zullen aangrijpen of dat ze die weer eens verkwanselen met alle negatieve gevolgen van dien.

Moed en daadkracht

Er is op voorhand reden tot grote bezorgdheid, ook al zijn de randvoorwaarden voor Letta gunstig. Hij kan naar alle waarschijnlijkheid doorregeren tot 2015. Zijn huidig kabinet heeft een comfortabele meerderheid. Die is zonder meer nodig om werkelijke daadkracht aan de dag te kunnen leggen. Zo zou het van wilskracht getuigen als hij de regionale democratie zou weten in te dammen en liefst afschaffen. Het is in feite niet meer dan een overbodige bestuurslaag die wel kost maar niet rendeert.

Zal Letta ook de moed hebben om de belasting op arbeid te verlagen en zal hij een groot del van het publieke bedrijfsleven eindelijk eens privatiseren? Het is maar zeer de vraag of hij hiertoe in staat is. Staatsbedrijven zijn een warm toevluchtsoord voor politici die hun carrière in Rome beëindigd hebben. Partijen als de PdL, maar ook de PD van Letta zelf heeft steeds de belangen van deze politieke kaste verdedigd.

Bankensector

Maar misschien is de grootste uitdaging wel om de bankensector te saneren. De Italiaanse banken hebben te weinig eigen vermogen en teveel schulden. Van het beetje geld, dat ze nog in kas hebben, kopen ze staatsobligaties in plaats van bedrijven van krediet te voorzien. Gebrek aan krediet is uiteraard een sta-in-de-weg voor een voorspoedig herstel van de economie.

Maar ook in dit geval heeft de politiek zo haar eigen belangen. Ze domineert feitelijk de sector.

Gevestigde belangen

Zou Letta het aandurven om de gevestigde belangen, ook binnen zijn eigen partij te trotseren? Het land moet komende jaren zeer zwaar herstructureren en bezuinigen om überhaupt in de buurt van een tekort van 3% te komen. Dat zal om zeer impopulaire maatregelen vragen. Daarbij zal Letta alle steun nodig hebben die hij kan krijgen. Hij kan zeker niet zonder de steun van zijn eigen partijbaronnen.

Comeback

En dan nog. Letta en Alfano hebben een grote overwinning behaald op populistisch rechts, maar die is nog niet definitief verslagen. Het is beslist niet ondenkbaar dat de partij van Berlusconi en Alfano zich gaat opsplitsen in een gematigde centrumpartij en een rechts-populistische. De laatste zou waarschijnlijk opnieuw onder leiding staan van de clan van Berlusconi. Die laatste zou beslist niet kansloos zijn bij de komende verkiezingen als het land dan nog steeds in een uitzichtloze recessie verkeert. Mario Monti weet daar alles van. Hij verloor de verkiezingen aan Berlusconi.

Als het politieke centrum nu niet de crisis echt aanpakt, krijgt ze daar in 2015 alsnog de rekening voor gepresenteerd in de vorm van een glorieuze comeback van Berlusconi en zijn paladijnen. Dan is Italië waarlijk vervloekt en aan de goden overgeleverd.

Cor Wijtvliet spreekt aankomende tijd op de seminar reeks ‘Bescherm uw toekomst’. Meer informatie…

Bron:

Wolfgang Münchau: Italy’s chance to realign – or to mess things up.Finanacial Times, October 7 2013

-

Vijf vragen aan Cor Wijtvliet

Sinds vorige week houdt de Amerikaanse ‘shutdown’ de wereldwijde financiële markten in de tang. De politieke impasse in de Verenigde Staten leidt (tijdelijk) af van alle problemen in de rest van de wereld. Japan, Italië, Griekenland maar ook ons eigen Nederland hebben het in meer of mindere mate zwaar. Gemene deler is het gebrek aan economisch herstel. Cor Wijtvliet schrijft dagelijks over deze macro-economische ontwikkelingen en stelt wekelijks een betaalde nieuwsbrief op met diepte-analyses en een modelportefeuille. Afgelopen week sprak Cor op het seminar ‘Bescherm uw toekomst’ waar hij uitgebreid aandacht gaf aan de economische uitgangspositie van Nederland.

MU: Cor, afgelopen week schetste je de huidige economische situatie waar Nederlandse spaarders en beleggers zich in bevinden. Wat waren de reacties van het publiek?

CW: Wat mij vooral opvalt, is dat ik in principe niets nieuws vertel voor de mensen. Niet in de zin dat ik geen nieuwe informatie met ze deel maar ik benoem een gevoel dat al bij allen leeft. We kunnen niet langer zo doorgaan. En het hebben van deze gedachte heeft verregaande implicaties voor het spaargeld, pensioen en vermogen van elke Nederlander.

MU: Hoe kijk je aan tegen de huidige onderhandelingen tussen het kabinet en de oppositie?

CW: Naar mijn inzien is de discussie tussen de verschillende partijen politiek geneuzel binnen de marge. Niemand is bereidt de structurele problemen onder ogen te zien en al helemaal niet bereidt om deze echt aan te pakken. Kenmerkend hiervoor zijn de lastenverzwaringen die het kabinet aan de burgers probeert te verkopen onder de noemer bezuinigingen. In de jacht op korte termijn succes brengt het kabinet onnodig veel schade toe aan vooral de binnenlandse economie. Ik heb bovendien het onprettige gevoel, dat veel politici nog steeds niet inzien hoe ingrijpend de crisis is. Die gaat veel verder dan alles wat we sinds WOII hebben meegemaakt, de crisis van de jaren tachtig incluis.

Dat onvermogen, dat gebrek aan fundamenteel inzicht is misschien wel de grootste sta-in-de-weg voor het ontwikkelen van een adequaat beleid.

MU: De Amerikanen hebben inmiddels een week lang te maken met een shutdown. De dag dat het schuldenplafond daadwerkelijk wordt bereikt komt steeds dichterbij. Zullen wij hier in Nederland directe gevolgen van ondervinden?

Laten we in godsnaam niet de fout maken, zoals we die in 2008 maakten. Toen zeiden de Europeanen dat de crisis van Amerikaanse makelij was en dat die er maar mooi mee opgescheept zaten. Als het echt misloopt, dan zal heel de wereld daar de consequenties van ondervinden. Mevrouw Lagarde van het IMF heeft daar met veel nadruk op gewezen. Maar zelfs als het niet allemaal echt misgaat, dan kunnen we hier behoorlijk nadeel ondervinden. De huidige onzekerheid in de VS heeft als gevolg dat daar de rente gaat oplopen. Het is bijna een wetmatigheid, dat niet veel later de rente in Europa omhoog gaat. Ik hoef niemand uit te leggen, dat de zwakke Europese economie niet gebaat is bij oplopende rentes.

Maar dat is nog niet alles. De Amerikaanse dollar is een van de eerste slachtoffers van het politieke gekissebis. Maar een zwakke dollar is wel positief voor het Amerikaanse bedrijfsleven op de internationale exportmarkten. Daar wordt dan de dure euro weggeconcurreerd. Tenslotte, veel Amerikaanse bedrijven hebben nauwe financiële banden met de overheid. Als die zijn rekeningen niet meer betaalt, kunnen die op hun beurt hun Nederlandse handelspartners niet meer betalen. Het zou tot een regen van onnodige faillissementen kunnen lijden.

MU: Wat is volgens jou momenteel het grootste gevaar voor de Nederlandse economie?

Ik zie twee grote gevaren voor de economie. De koopkracht loopt steeds verder terug. Als de burger steeds minder te besteden heeft, dan valt en groot deel van de basis voor herstel weg. In de 2de plaats is er de gebrekkige kredietverlening. Een economie kan nooit echt herstellen en weer vaart krijgen als de kredietverlening stagneert. Dat gebeurt nu. Banken kunnen of willen niet. Ze hebben waarschijnlijk nog veel te veel dubieuze schulden op de balans staan. Zolang die schulden niet zijn weggewerkt, wordt het niet met de kredietverlening. Eigenlijk zouden banken en overheid dit probleem moeten aanpakken. De overheid voelt er echte weinig voor om nog eens talloos veel miljarden in de banken te steken. Maar zonder hulp lukt het de banken niet.

MU: Je hamert er vaak op dat het zo niet verder kan. Hoe moet het in jouw ogen dan wel verder?

Het belangrijkste is, dat de koopkracht van burgers en bedrijven niet langer wordt aangetast. Politici geven steeds hoog op van het belang van de export, maar ze vergeten gemakshalve dat bijna 70% van ons inkomen op de binnenlandse markt wordt verdiend. Daar worden de banen ook geschapen. In de exportsector gebeurt dat maar mondjesmaat. Met andere woorden, die € 6 miljard moeten we maar in de onderste la van de archiefkast stoppen. Ik geloof ook geen moment, dat Brussel echt moeilijk gaat doen. Nederland is van paradepaardje achterblijver geworden. Commissaris Olli Rehn zal maar wat blij zijn, dat een van zijn lievelingen weer tekenen van economisch leven gaat vertonen.

In de tweede plaats moet het kabinet meer aandacht besteden aan het scheppen van banen. Ik vergelijk onze premier Rutte steeds met de crisispremier uit de jaren dertig van de vorige eeuw. Die vergelijking gaat beslist op, behalve in een opzicht. Colijn heeft banenplannen gelanceerd. In de jaren dertig zijn heel wat parken en kanalen aangelegd. Dat was allemaal nuttig en daar hebben we nu nog steeds plezier van. Het gaf de werklozen bovendien hun zelfrespect terug. Nu zou Rutte initiatieven kunnen nemen om bijvoorbeeld de economie daadwerkelijk te vergroenen en om Nederland echt toe te rusten voor het digitale tijdperk. Om het geld hoeven we het niet te laten. De rente is nog steeds gratis. De inflatie is immers hoger dan de rente op tienjaars schatkistpapier. Opschieten dus!

Cor Wijtvliet is binnenkort spreker op het seminar ‘Bescherm uw toekomst’. Wilt u een seminar bijwonen? Kijk dan hier verder…

Cor Wijtvliet was 11 jaar in dienst bij F. van Lanschot Bankiers als aandelenanalist. Al aan het begin van deze eeuw publiceerde hij over de beleggingsmogelijkheden van water en soft commodities als graan en maïs. Cor staat bekend om zijn brede kritische en onafhankelijke blik, die gevoed wordt door zijn welbelezenheid. Cor is hoofdredacteur van de Crash Investor, een wekelijkse betaalde nieuwsbrief met diepte-analyses en een modelportefeuille. Daarnaast publiceert Cor dagelijks de Investment Insider, een macro-economische nieuwsbrief.

-

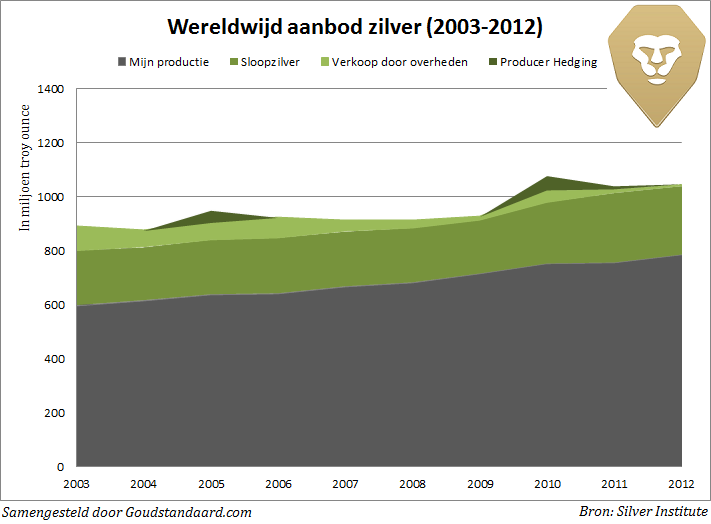

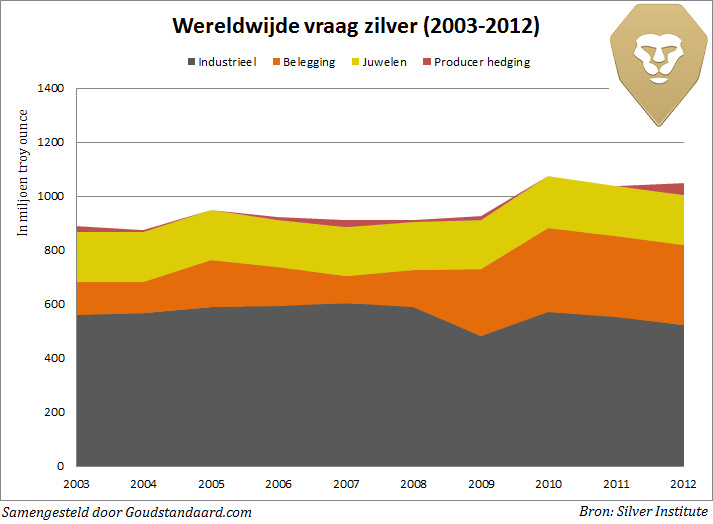

Grafieken: Vraag en aanbod in de zilvermarkt

Vaak worden de ‘fundamentals’ voor zilver aangehaald als reden om in dit edelmetaal te beleggen. Maar wat moeten we ons daarbij voorstellen? Goudstandaard plaatste vandaag twee grafieken die de wereldwijde vraag naar en het totale aanbod van zilver in kaart brengen. Die grafieken willen we onze lezers niet onthouden. Ze laten verschillende trends in de zilvermarkt zien die we apart zullen bespreken.

Zilvermarkt groeit

Beleggen in zilver is de afgelopen jaren steeds populairder geworden. Dat zien we terug aan de toename in het totale aanbod en de totale vraag naar het edelmetaal.Tussen 2003 en 2012 steeg de totale omvang van de zilvermarkt van ongeveer 900 naar 1.050 miljoen troy ounce. Het extra aanbod kwam vrijwel volledig van de zilvermijnen, terwijl de extra vraag grotendeels voor rekening komt van beleggers.

Mijnbouwproductie

Onderstaande grafiek laat zien dat de mijnbouwproductie van zilver in tien jaar tijd is toegenomen van minder dan 600 naar 787 miljoen troy ounce. Veel zilvermijnen hebben de afgelopen jaren hun productie opgeschroefd, omdat de winstgevendheid van deze activiteit door de stijgende zilverprijs behoorlijk is toegenomen. Van een dreigend zilvertekort is geen sprake, want de trend van de afgelopen jaren laat nog geen teken van zwakte zien. Ook hebben veel zilvermijnen nog genoeg reserves die ze aan kunnen boren, zeker als de zilverprijs in de toekomst weer stijgt.

Mijnen produceren vanaf 2003 steeds meer zilver (Bron: Goudstandaard)

Industriële vraag daalt

De tweede grafiek van Goudstandaard laat zien uit welke componenten de vraag naar zilver bestaat. Anders dan je misschien zou verwachten is de industriële vraag in de zilvermarkt de laatste jaren juist afgenomen, ondanks het feit dat zilver volop gebruikt wordt in zonnepanelen, batterijen en printplaten. De daling van de vraag is enerzijds te verklaren door een matig herstel van de wereldeconomie (vraaguitval) en anderzijds doordat de industrie uit kostenbesparing minder zilver gebruikt dan in het verleden.

Beleggers kopen meer zilver

De oranje band in onderstaande grafiek laat zien hoeveel miljoen troy ounce zilver als belegging aangemerkt kan worden. Dit is een verzameling van de productie van zilveren munten, medailles en zilverbaren. De cijfers van het Silver Institute laten zien dat er in 2003 nog ongeveer 120 miljoen troy ounce als belegging van de markt werd gehaald en dat het aandeel in 2012 was toegenomen tot bijna 300 miljoen troy ounce.

Beleggers kopen meer zilver, industriële vraag daalt (Bron: Goudstandaard)

-

Rente op kortlopende leningen aan de VS explodeert

De financiële markten lijken zich maar weinig aan te trekken van het Amerikaanse schuldenplafond. De S&P 500 weet geen richting te kiezen en ook de goudprijs lijkt de laatste tijd nauwelijks van haar plek te komen. Ook is de rente op Amerikaanse staatsobligaties met een looptijd van 10 jaar de afgelopen weken opvallend stabiel op iets meer dan 2,6%.

Maar als we kijken wat de rente op kortlopende leningen aan de Amerikaanse overheid doen, dan zien we een totaal ander plaatje. De volgende grafiek laat de rente zien op kortlopende leningen die de Amerikaanse overheid op 31 oktober moet aflossen. Tot en met eind september was er nog niets aan de hand en lag de rente voor deze korte termijn leningen dicht bij de 0%, in lijn met de rente die de Federal Reserve heeft vastgesteld voor kortlopende leningen aan banken. Daarna sloeg de zorg omtrent het Amerikaanse schuldenplafond toe en begon de rente drastisch te stijgen. Afgelopen dinsdag tikte de rente op deze kortlopende kredieten zelfs de 0,297% aan.

De rente op kortlopend Amerikaans schuldpapier (Afbeelding via de Washington Post)

Rente als barometer voor vertrouwen

De hoogte van de rente op kortlopende leningen is in feite een barometer voor het vertrouwen dat financiële markten hebben in de schuldenaar. De kortlopende leningen aan de Amerikaanse overheid, met looptijden van één, twee of drie maanden, worden doorgaans gebruikt als een ‘parkeerplaats’ voor vermogen van banken en bedrijven. Het geld kan daar tijdelijk in geparkeerd worden, met als tegenpartij de Amerikaanse overheid. Omdat deze tegenpartij nog steeds als veilig te boek staat wordt er veel gehandeld in dit schuldpapier en is de rentevergoeding nooit veel hoger of lager dan de rente waarvoor banken geld lenen bij de Amerikaanse centrale bank.

Juist daarom is de stijging van de rente zo opmerkelijk. Banken en bedrijven die op korte termijn krediet verlenen aan de Amerikaanse overheid maken zich zorgen over de absolute veiligheid van het schuldpapier, terwijl de obligatiemarkt voor 10-jaars leningen geen krimp geeft. De financiële markt prijst blijkbaar wel een risico in voor de korte termijn, maar niet voor de lange termijn.

Liquiditeit

Sommige vermogensbeheerders blijven de komende dagen inderdaad weg van het kortlopende Amerikaanse schuldpapier, zo schrijft Reuters. Ze zijn bang dat er vertraging kan komen in de terugbetaling van de kortlopende kredieten en houden daarom liever cash aan dat ze nog makkelijker uit kunnen keren indien vermogende klanten hun geld komen opvragen. “De markten maken zich geen zorgen over een default op de lange termijn, maar over de liquiditeit in de markt”, zo verklaarde Jerome Schneider van het Pimco Government Money Market Fund ($345 mln) en het Pimco Short-Term Fund ($15 mrd).

De fondsen van obligatiebelegger Pimco hebben de Amerikaanse schuldpapieren die tussen midden oktober en eind december dit jaar aflopen vermeden. Volgens Schneider is dat vanwege de zorgen dat die schuldpapieren misschien niet tijdig afgelost zullen worden door de VS.

De zogeheten Money Market Funds moeten tenminste 30% van hun totale bezittingen in cash, Amerikaanse staatsobligaties of in andere overheidsschulden aanhouden die een looptijd van hoogstens zestig dagen hebben. Volgens regels van de SEC moeten ze hun vermogen binnen zeven dagen vrij kunnen maken. Normaal is dat geen probleem, maar door het schuldenplafond blijven de fondsen voor de zekerheid toch weg bij het schuldpapier dat kort na 17 oktober afloopt.

-

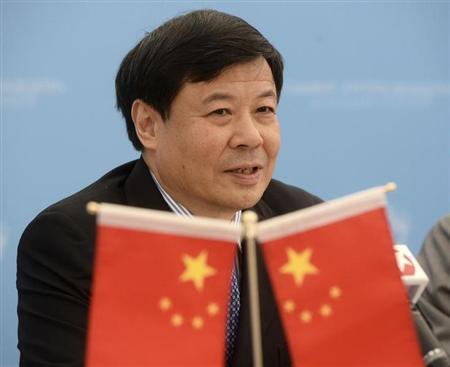

China waarschuwt de VS voor schuldenplafond

China doet een oproep aan Washington om snel de stappen te zetten die nodig zijn om een schuldencrisis te vermijden. Volgens China kunnen haar investeringen (lees: dollarreserves) in gevaar komen als de Verenigde Staten de impasse rondom het schuldenplafond niet snel weten op te lossen.

Als grootste crediteur van de VS maken de Chinezen zich zorgen over de fiscale kloof van het machtigste land ter wereld. Dat zegt niemand minder dan de Chinese minister van Financiën, Zhu Guangyao. “De Verenigde Staten zijn goed op de hoogte van de zorgen die China heeft omtrent het schuldenprobleem. We vragen de VS om alle stappen te zetten die nodig zijn om een default te voorkomen. Dit is een verantwoordelijkheid die de VS moet dragen”.

China waarschuwt…

Amerika wordt tot de orde geroepen door de Chinezen, die jarenlang een groot gedeelte van de Amerikaanse tekorten financierden door staatsobligaties te kopen. Dat was natuurlijk ook in het eigen belang van China, want door de eigen munt goedkoop te houden wist het land veel werkgelegenheid naar zich toe te halen. Het schuldenplafond laat zien dat dit geen duurzame relatie is, maar dat weerhoudt China er niet van om haar belangrijkste handelspartner tot de orde te roepen.

“We hopen dat de VS haar lessen uit het verleden geleerd heeft”, aldus Zhu Guangyao. Hij verwijst naar de impasse die in 2011 zorgde voor een afwaardering van de Amerikaanse staatsschuld. Kredietbeoordelaar S&P verlaagde de Amerikaanse schuldpapieren van AAA naar AA+, een gevoelige tik die de goudprijs destijds naar recordhoogte wist te brengen.

De Republikeinen hebben aangegeven dat ze het schuldenplafond niet zullen verhogen, zo lang er niet meer maatregelen genomen worden om de tekorten in de toekomst terug te dringen. Op 17 oktober zullen de Verenigde Staten de limiet van hun leencapaciteit bereiken. Ligt er dan nog geen akkoord, dan kan de rente op de staatsschuld niet meer betaald worden en is er sprake van een ‘default’.

Zhu Guangyao waarschuwt de Verenigde Staten voor het schuldenplafond (Afbeelding via Reuters)

-

Poll: Is dit een gunstig moment om een huis te kopen?

Is dit een gunstig moment om een huis te kopen? De prijzen zijn vanaf de top al met ongeveer 20% gezakt en de hypotheekrente staat zeer laag. Daardoor vallen de maandlasten voor de hypotheek relatief laag uit. Zo laag zelfs, dat huren binnenkort duurder is dan kopen. Volgens Johan Conijn, hoogleraar Woningmarkt aan de Universiteit van Amsterdam, worden “de signalen dat het dieptepunt op de woningmarkt bereikt is” steeds duidelijker.

Peter Boelhouwer gelooft al sinds 2009 dat het dieptepunt op de huizenmarkt bereikt is en ook Klaas Knot van de Nederlandsche Bank denkt nu dat de woningmarkt aan het ‘uitbodemen’ is. Ook het staatsjournaal doet er een schepje bovenop, door op ieder lichtpuntje in te zoomen.

Is dit een gunstig moment om te kopen?

Maar hoe staat het nu echt met de woningmarkt? Vertellen al deze mensen een eerlijk verhaal of zitten ze er nog steeds naast. Zijn er überhaupt lichtpuntjes te melden of zijn deze nog lichtjaren ver van ons verwijderd? Wat denkt u: is dit een gunstig moment om een huis te kopen?

[polldaddy poll=7461752]

-

Janet Yellen vervangt Bernanke

Janet Yellen zal Bernanke vervangen als het boegbeeld van de Federal Reserve, zo schrijft de Wall Street Journal. Vanmiddag om 3 uur Amerikaanse tijd zal Obama de nieuwe topvrouw van de Amerikaanse centrale bank formeel aankondigen. “Met deze keuze komt er een einde aan een ongebruikelijk lang debat dat eind juni al begon, toen Bernanke duidelijk maakte dat hij niet nog een termijn zou uitzitten als FED-voorzitter.”

Timing

De aankondiging van Janet Yellen komt op een bijzonder moment, want de government shutdown is nog steeds actief en er is ook nog geen overeenkomst bereikt over de verhoging van het schuldenplafond. Sinds 1 oktober hebben een aantal overheidsinstanties die als niet-essentieel worden bestempeld al hun deuren moeten sluiten en nu dreigt er een veel groter probleem te ontstaan.

Als topvrouw van de Federal Reserve kan Yellen slechts toekijken hoe de Democraten en Republikeinen elkaar in de haren vliegen. Wel kan ze met haar monetaire beleidsinstrumenten proberen de rust op de financiële markten te bewaren. Men verwacht dat Yellen voorlopig niets zal aanpassen aan de rente en het stimuleringsprogramma van $85 miljard per maand.

Janet Yellen

Janet Yellen (67) werd in 2010 al genomineerd om vicevoorzitter van het Federal Reserve systeem te worden. De afgelopen jaren heeft ze Bernanke bijgestaan in de vormgeving van het monetaire beleid. Binnen het Federal Reserve systeem staat ze bekend om haar voorkeur voor een uitermate soepel monetair beleid, waarbij ze de voorkeur geeft aan het verlagen van de werkloosheid boven het in toom houden van de inflatie. Als Yellen moest kiezen tussen deze twee mandaten zou ze de eerste kiezen, zo schrijft Reuters. In 1995 zou ze gezegd hebben dat de inflatie verder mag oplopen boven de grens van 2%, indien dat nodig is om de werkloosheid terug te brengen.

Tussen 2004 en 2010 was Yellen president van de Federal Reserve van San Francisco, waar ze verantwoordelijk was voor het monetaire beleid. Tussen 1994 en 1997 was Yellen ook al één van de gouverneurs in het Fed-bestuur. Tussen 1997 en 1999 heeft ze ook niet stil gezeten, want in die tijd ga Yellen leiding aan de groep van economisch adviseurs onder president Bill Clinton.

In haar loopbaan heeft Yellen les gegeven aan de University of California, Berkeley, Harvard University en de London School of Economics. Ze is getrouwd met Nobelprijswinnaar en econoom George Akerlof, die ze in 1977 als collega leerde kennen bij de Amerikaanse centrale bank. Samen hebben ze één zoon, die nu werkzaam is als economie professor.

Janet Yellen wordt nieuwe boegbeeld van de Federal Reserve