In Algerije floreert een grote zwarte markt voor valuta, aldus Bloomberg. Dat komt omdat het Noord-Afrikaanse land een zeer hoge inflatie kent en omdat de regering beperkingen heeft opgelegd aan internationale kapitaalstromen. Iedere dag verzamelen tientallen valutahandelaren zich op een plein in de hoofdstad om dinars om te wisselen voor buitenlandse valuta. Vooral eurobiljetten zijn populair, omdat Algerijnen die gemakkelijk kunnen omzetten in kapitaalgoederen. Sommige Algerijnen maken een uitstapje naar Europa, waar ze hun euro’s bijvoorbeeld omzetten in vastgoed.

Valutahandel

De valutahandelaren op de straat hebben geen vergunning om geld te wisselen, maar de regering laat het oogluikend toe. De illegale valutamarkt is onderdeel geworden van het dagelijks leven, want er vinden zich ook geen noemenswaardige incidenten plaats. Bloomberg schrijft dat de valutahandel niet alleen op straat plaatsvindt, maar ook in auto’s en in winkels. Blijkbaar is er een grote vraag naar buitenlandse valuta, want de wisselkoers bereikte vorige week een recordniveau van 150 dinars per euro, wat omgerekend gelijk staat aan $1,84. Daarmee zijn euro’s op de zwarte markt bijna 40% duurder dan op de internationale valutamarkt, waar een euro ongeveer $1,35 opbrengt.

Door de Algerijnse wetgeving is het niet rendabel om een officieel geldwisselkantoor op te zetten. Ook zijn er beperkingen opgelegd aan de maximale bedragen die men mee mag nemen naar het buitenland. Daardoor is de zwarte markt voor valuta explosief gegroeid.

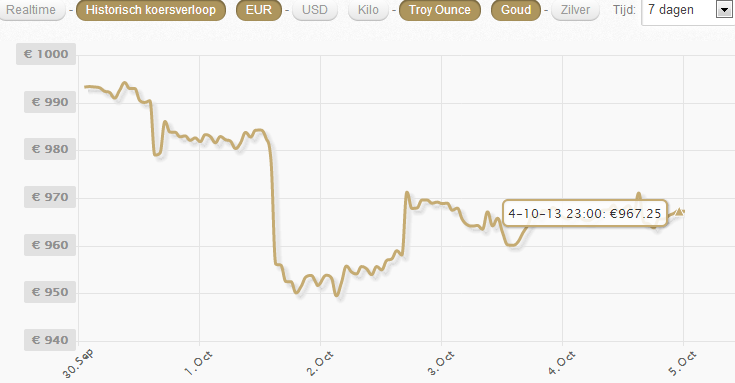

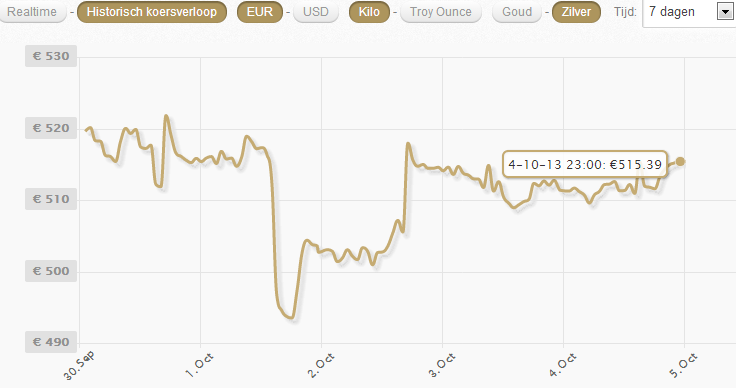

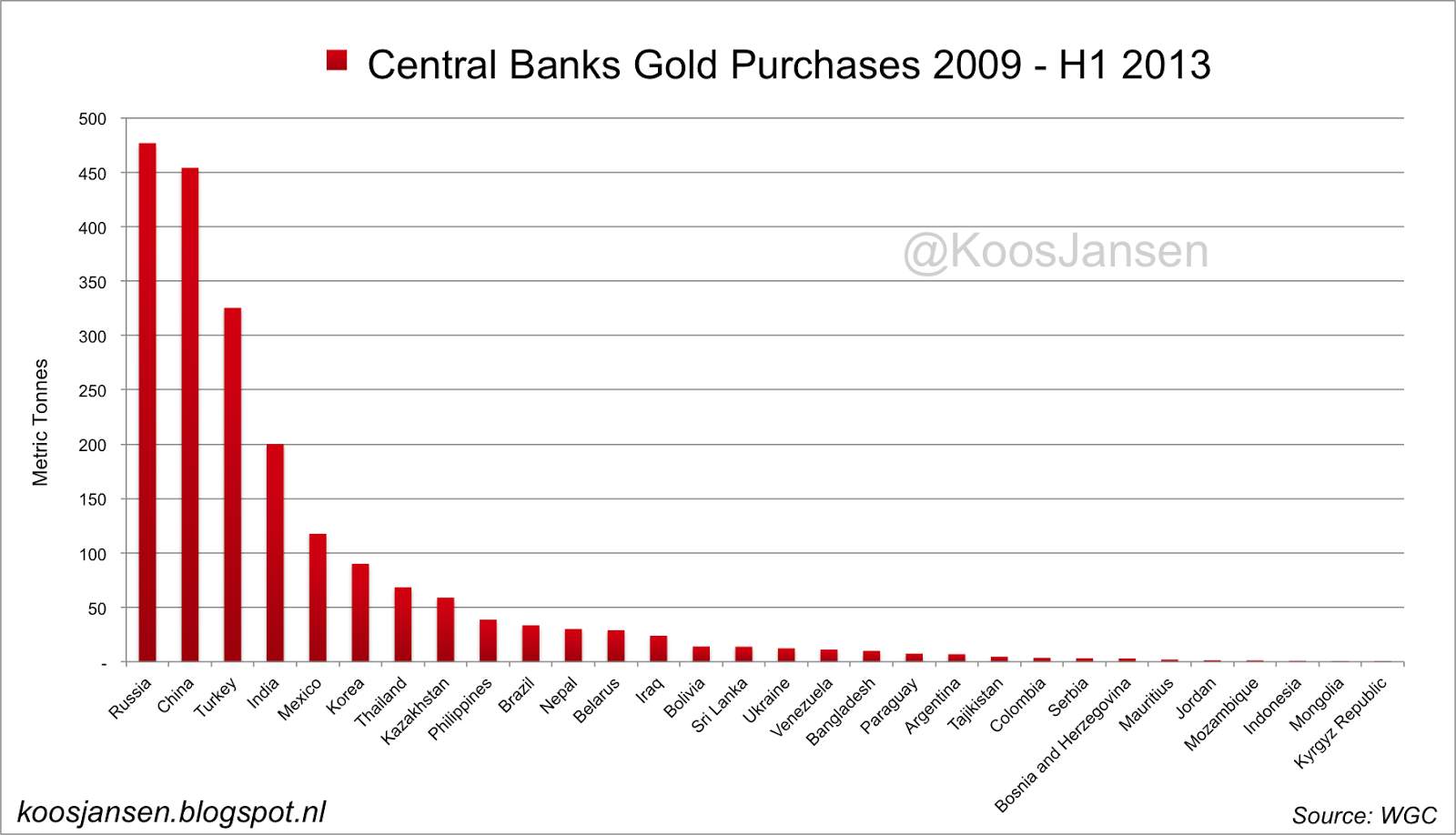

De valutamarkt van Algerije voorziet in de behoeftes van spaarders die willen ontsnappen aan inflatie van de Algerijnse dinars. “Algerijnen kopen vastgoed, goud en buitenlandse valuta om hun vermogen te beschermen tegen inflatie en devaluatie van hun eigen munt”, zo verklaarde economieprofessor Abderrahmane Mebtoul in een interview met Bloomberg. “Het is een manier om vermogen veilig te stellen”, zo voegde hij eraan toe.

Als voorbeeld haalt Bloomberg de 48-jarige Malek aan, een man die vorig jaar zijn dinars omwisselde voor euro’s. Hij stapte op de boot naar Spanje en kocht daar voor €50.000 een appartement met drie slaapkamers in Alicante. Hij kwam daar veel landgenoten tegen die hetzelfde deden. Ook andere Algerijnen proberen de hoge inflatie in eigen land te ontvluchten door hun vermogen om te zetten in een stukje vastgoed op Europees grondgebied.

Zwarte markt in Algerije

De zwarte handel biedt uitkomt voor deze spaarders, omdat men volgens de Algerijnse wetgeving niet meer dan €7.200 per jaar mee mag nemen naar het buitenland. Voor een vakantietrip naar het buitenland mogen Algerijnen officieel zelfs niet meer dan €140 op zak hebben. De Algerijnse economie kent een grote zwarte markt, die naar schatting een omvang heeft van 60% van het bbp.

Euro’s zijn zeer populair op de valutamarkt van Algerije (Bron: Bloomberg Businessweek)