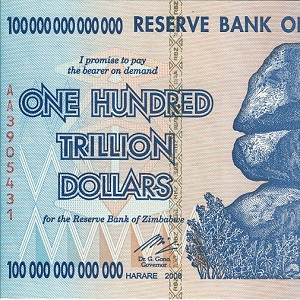

Sinds de hyperinflatie van tien jaar geleden heeft Zimbabwe geen eigen munteenheid meer en heeft de Amerikaanse dollar de rol van betaalmiddel overgenomen. Maar door een structureel tekort op de handelsbalans stromen de dollars het land uit en blijft er steeds minder geld over om de binnenlandse economie draaiende te houden.

Om te voorkomen dat de liquiditeit opdroogt en de economie van het Afrikaanse land opnieuw tot stilstand komt heeft de centrale bank eind vorig jaar nieuw geld in omloop gebracht, de zogeheten ‘bond notes’. Officieel zijn deze biljetten één op één gekoppeld aan de Amerikaanse dollar, maar in de praktijk blijkt die koppeling geen stand te houden. De bond notes zijn namelijk alleen in Zimbabwe te gebruiken, terwijl de dollars wereldwijd geaccepteerd worden.

Dollars versus bond notes

Winkeliers kunnen de bond notes gebruiken om hun personeel te betalen, maar voor de import van goederen blijven ze aangewezen op dollars. Daarom proberen winkels op allerlei manieren klanten over te halen om met Amerikaanse dollars te betalen. Volgens de Economist hanteren sommige winkels een korting van 50% voor klanten die met dollars betalen, terwijl tankstations apart de prijs vermelden voor iedereen die met Amerikaanse dollars kan betalen. Een prijs die uiteraard lager is dan wanneer je met een bankpasje of met het nieuwe Zimbabwaanse geld zou betalen.

Grote winkelketens in Zimbabwe hebben niet de mogelijkheid om twee verschillende prijzen te hanteren en hebben daarom simpelweg besloten alle prijzen te verhogen. Daarmee compenseren ze voor het feit dat het Zimbabwaanse geld in realiteit minder waard is dan een Amerikaanse dollar. Officieel zijn ze evenveel waard, maar op de zwarte markt worden de Amerikaanse dollars tegen een premie van 5 tot 30 procent aangeboden.

Grote winkelketens in Zimbabwe hebben niet de mogelijkheid om twee verschillende prijzen te hanteren en hebben daarom simpelweg besloten alle prijzen te verhogen. Daarmee compenseren ze voor het feit dat het Zimbabwaanse geld in realiteit minder waard is dan een Amerikaanse dollar. Officieel zijn ze evenveel waard, maar op de zwarte markt worden de Amerikaanse dollars tegen een premie van 5 tot 30 procent aangeboden.

Met de invoering van nieuwe bankbiljetten komt er weliswaar meer geld in omloop, maar de waarde van het geld daalt. De snelheid waarmee het nieuwe geld aan waarde verliest roept bij de lokale bevolking de herinnering op naar de verschrikking van de hyperinflatie van ruim tien jaar geleden. Het is de vraag wat de centrale bank kan doen om het vertrouwen in de nieuwe bankbiljetten te herstellen.

Euro

Het voorbeeld van Zimbabwe laat duidelijk zien hoe belangrijk het is dat de bevolking vertrouwen heeft in de centrale bank die het geld uitgeeft. Ook laat dit voorbeeld zien hoeveel voordelen het biedt om een munt te hebben die wereldwijd geaccepteerd wordt. Stel je eens voor dat een Europees land – bijvoorbeeld Griekenland – besluit uit de euro te stappen en een eigen munt in te voeren. Zouden bedrijven en consumenten in de rest van de Eurozone dat nieuwe geld dan accepteren in plaats van euro’s?

Die kans is zeer klein, omdat de euro in veel meer landen gebruikt wordt en iedereen in de Eurozone gewend is om in euro’s te rekenen en te betalen. Een bedrijf uit Duitsland of Italië dat goederen levert aan Griekenland zal dat in euro’s willen afrekenen, want dat is de munt waarmee het bedrijf haar eigen rekeningen moet betalen. Ook is er veel meer zekerheid over de waarde van de gemeenschappelijke munt.

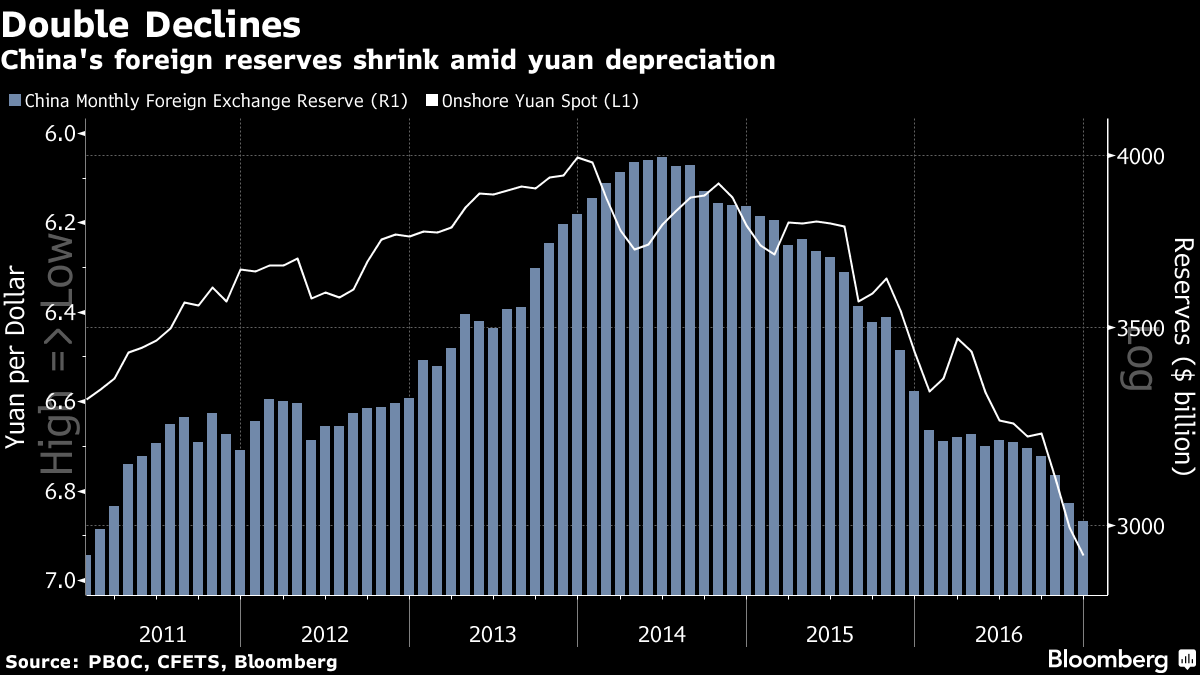

Griekenland kan haar eigen munt wel proberen te koppelen aan de euro, maar dan is het nog maar de vraag of die koppeling stand zal houden. Als ook de Griekse bevolking meer vertrouwen heeft in euro’s dan in de nieuwe eigen valuta, dan zullen ze iedere kans aangrijpen om hun eigen geld in te wisselen voor euro’s.

Je kunt je voorstellen wat dat betekent voor de waarde van de eigen munt ten opzichte van de euro. De Griekse regering en centrale bank zullen dan alles uit de kast moeten halen om een kapitaalvlucht te voorkomen. Daarbij vergeleken stellen de huidige kapitaalrestricties maar weinig voor.