Is de goudmarkt van 2013 fundamenteel anders dan die van 1980? Nu de goudprijs daalt wordt die vraag weer regelmatig gesteld. Wat zijn de overeenkomsten tussen beide periodes? En in welk opzicht is de situatie anders dan toen? Oftewel: Hoe reageren de pro en contra goudfracties in 1980 en 2011 na een goudprijs stijging tijdens de volgende twee periodes :

- Periode I: 1965-1971-1980

- Periode II: 1999-2001 t/m 2011

Periode I (1965-1971-1980)

De maatregelen van Volcker, toenmalig voorzitter van de Federal Reserve, hebben destijds de dollar gered. De petrodollar werd niet onderuit geslagen. Het dollarsysteem & regime bewees opnieuw z’n wereld-superioriteit en moest daarna ook – koste wat kost – behouden blijven. In 1985 kwam het tot de Plaza akkoorden waar de euforische dollarstijging (1 $ = 3 Dm) afgebroken moest worden, wegens economisch nefast. In 1980 begonnen de beurzen aan hun 20 jaar opgang en ging de goudprijs onderuit. De economie werd monetair gestimuleerd (M3 stijgingen).

In 1987 kregen de beurzen een kortstondige crash inzinking, omdat de monetaire stimulering niet voldoende economisch-expansief doorwerkte. Op dat moment werd Greenspan ingeroepen als voorzitter van de Amerikaanse centrale bank. De monetaire stimulering ging sindsdien een versnelling hoger. De beurzen stegen opnieuw verder door – de rente daalde verder… – en goud daalde af in de verdomhoek tot in 1999/2001.

De aangehouden gratis geld maatregelen duwden de positieve goudreflex in de vergeetput. Wie heeft er nu goud nodig als er gratis geld ter beschikking gesteld wordt. Dit stond in schril contrast met de periode 1965-1980, toen goud continu de media haalde en we zelfs met de regelmaat van een klok te horen kregen hoeveel ton goud er door Zurich gevlogen werd! Van 1980 tot 1999/2001 zaten héél veel goudkevers met een verschrikkelijke goudkater, terwijl de financiële industrie hoogtij vierde. Ook de globaliserende economie ging het *schijnbaar* voor de wind. De positieve goudreflex stierf dus een pijnlijke schijndood nu dat het $ Internationaal Monetair Financieel Systeem ($IMFS) gered was. Bernanke (& Yellen) zetten deze dynamiek van $-redding nu gewoon verder.

Periode II (1999-2001 t/m 2011)

Deze periode tekent de geboorte van ECB/EMU/€ en de opkomst van China. Opnieuw een periode waar de wereld-superioriteit van de dollar in het gedrang komt. Opnieuw een goudprijs stijging (positieve reflex) maar dan met véél minder media tamtam dan in de vorige periode. Deze goudprijs stijging is *anders*! De bescherming van de dollar door kwantitatieve verruimingsmaatregelen van de Federal Reserve is nu van een totaal andere aard dan tijdens de Volcker periode.

De dollar uitdaging ligt nu ook anders door de opkomst van de € en China dat voor 1980 niet speelde. De beurzen houden zich taai… De dollar blijft mooi rond z’n dollarindex maginot van 80, de monetaire expansie (gratis geld) heeft een relatief pauze moment vanaf 2011 en de sociale gevolgen van de stagflatie-economie zijn voorlopig nog beheersbaar… De 12 jaar goudprijs stijging (positieve reflex) wordt dan bruusk afgebroken in 2011, zonder gebruik te maken van Volcker-FED maatregelen. We hebben nu gecontroleerde elektronische goudprijzing die eerder nog niet bestond.

Logisch dat de overgrote meerderheid nu opnieuw een 1980 negatieve goudreflex vertoont en goud weer in de vergeetput wil duwen. Niet in het minst omdat de goed presterende financiële industrie het falende economische systeem (en $IMFS) voorlopig nog flink kan blijven ondersteunen. Er crasht voorlopig nog niets, omdat er ook nog geen sanerende crash maatregelen aangewend worden. De euro is gered en de dollar moet blijkbaar nog niet (niet meer) gered worden met radicale Volcker-FED ingrepen.

De ergste crisis stormen zouden nu voorbij zijn en we zouden nu dan aan het stabiliseren zijn. Het ontgaat de Westerling evenwel hoe, direct & indirect, totaal afhankelijk, we allemaal geworden zijn van het gratis schuldgeld. Uw spaarpot of vermogen, uw ganse toekomst, ligt in de willekeur van de woekerende financiële industrie (pensioen & verzekeringsfondsen, bankwezen, enzovoort).

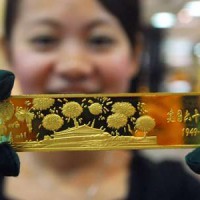

Maar wat zien we NU met de goudhandel gebeuren, na 2011? Zurich, Dubai, Hong Kong, Singapore en Shanghai herleven als goudmetaal transit regio’s. Er wordt daar nu crescendo goud verhandeld. Niet enkel meer omdat de goudprijs aanhoudend stijgt, maar ook terwijl de goudprijs flink daalt!!!

Deze goudreflex is een totaal nieuw gegeven. Compleet anders dan na 1980. Het lijkt er voorlopig héél sterk op dat deze goud-positieve reflex ook gaat blijven aanhouden, niettegenstaande de manipulatieve goudprijs dalingen! Wat zou er dan NU veranderd zijn!?

De antwoorden op deze vraag beginnen we met een Volcker-ite maatregel: de IMF rijkentaks! (zie hier en hier)

‘Dat van die louter theoretische denkoefening is uiteraard een smoesje om de echte plannen te camoufleren. De plannen voor een aanslag op ons spaargeld liggen wel degelijk op tafel, het IMF heeft alleen willen testen hoe warm het water eigenlijk was. Spaarders zijn met deze gewaarschuwd: ons spaargeld loopt wel degelijk gevaar.’

Systeemcrisis

We moeten nu niet meer enkel de dollar of euro (-regimes) redden, maar wel gans het Westers economische systeem!!! En dat is nu pas echt een paar ander mouwen. Dat is nou precies wat ze in het Oosten maar al te goed begrepen hebben. Chinese studenten lachen Geitner uit. Pay back time voor al de miljonairs-miljardairs die de Westerse financiële industrie tot leven bracht. De kleine en middelgrote burger gaat dit echt fantastisch vinden, niet wetende dat ook hij/zij flink in de klappen gaat delen. Iedereen zal bloeden.

Maar kunnen ze nu de economische orthodoxie herstellen met allerlei vormen van misplaatste bezuinigingsmaatregelen!? NEEN, dat gaat niet! En juist daarom groeit er die nieuwe positieve goudreflex. Eerst in het welvarend opkomende Oosten, om daarna ook in het Westen terug komen aan te waaien.

Ook de globale valuta oorlog gaat de Westerse economie niet duurzaam kunnen doen herleven. Er is geen hard currency toekomst meer om in te gaan schuilen. Zeker niet met een rente die op nul procent staat en die lang nabij de nul zal blijven hangen.

En wat met de beurzen euforie van 1980 tot 20xx? Kan die vorm van kunstmatige stabilisering nog lang standhouden, als de IMF-maatregelen de beursvermogens zwaarder gaat belasten met allerlei variabelen aan bail-ins!? Is dit van aard om de nieuwe positieve goudmetaal reflex te doen ophouden!?

Een 1929 beurscrash zie ik niet direct gebeuren. Dat is te ‘Volcker-esk’ voor deze tijdssituatie. De manische derivatisering, door aanhoudende monetaire hyperinflatie, is voorlopig nog de grootste tempering voor de explosieve ontwikkeling van de positieve goudreflex. Daarom komt er ook geen Volcker-eske rente explosie, die nu het systeem trouwens onmiddellijk zou doen crashen!

Voorlopig beperkt het globale verarmingsplaatje zich enkel nog tot een – minder rijk – gebeuren. Nog steeds is er geen trigger om massaal in goudmetaal te vluchten. De huidige stagflatie is anders dan de inflaties tijdens de 1965-1980 periode, toen het dollarsysteem/regime dreigde om te vallen door het onderuit zakken van de petrodollar. Daarop volgde ook een andere soort oorlogsdynamiek. Een asymmetrische drone-oorlogsvoering in getto’s als uitloper van de twee wereldoorlogen. Denk maar aan 9/11 en de Arabische lente-oorlogen. Een Wereldoorlog III is voorlopig ook weer een te radicaal perspectief. Juist zoals Volcker-eske ingrepen en crashes nu ook niet meer direct aan de orde gaan komen.

‘Crash up’

Het duurde 27 jaar alvorens de goudprijs z’n 1980-top overschreed in december 2007 ($800/oz). Voor zilver was het 31 jaar (~$50) en olie deed er 24 jaar over ($40). Wil dit nu zeggen dat de nieuwe toppen (post 1980) voor goud, zilver en olie reeds gezet zijn!? NEEN, helemaal niet!!! De recente € rente-daling was zo maar eens eventjes een *halvering* !!! Er ligt nog een massa nieuwe toppen voor ons. De kans dat we weldra in een CRASH-UP tijdperk komen, lijkt hoogst waarschijnlijk. Hoe contra intuïtief dit ook maar weer mag lijken. Vandaag is er resoluut gekozen voor de weg van de minste weerstand, wat in de periode 1965-1980 nog niet het geval was.

Mogelijke conclusie:

De aan de gang zijnde Oosterse positieve goudmetaal reflex zal een véél langer leven beschoren zijn dan de twee voorbije decennia na 1980, die uitgesproken negatief waren voor goud. Omwille van de permanente crescendo stimuleringen die er nu nodig zijn om het globale systeem te blijven voeden. Daarmee gaat ook de uitgesproken dollar reserve status *vervagen* en steeds meer plaats maken voor asymmetrische overeenkomsten tussen de verschillende valuta blokken. Niets revolutionairs dus. Monetaire hyperinflatie golven (monetarisaties) brengen niets van economische duurzaamheid meer voort. Dit zal dan de opeenvolgende goud affiniteitsgolven stuwen. Er zullen steeds meer fundamentele redenen opdagen om in het zich vrijmakend goud te gaan schuilen met een steeds groter deel van uw verdiensten. Alle duurzaamheid gaat naar de haaien.

Door: 24 karaat

Is de goudmarkt van nu anders dan die van 1980?

Disclaimer: De artikelen van gastschrijver 24 karaat zijn op persoonlijke titel geschreven en hoeven daarom niet altijd de visie van Marketupdate te vertegenwoordigen. Marketupdate geeft geen beleggingsadvies en de artikelen van 24 karaat moeten ook niet als zodanig worden aangemerkt. Marketupdate heeft geen geld ontvangen of betaald voor de bijdragen van 24 karaat.