Als beurzen tuimelen of omhoogschieten, dan heeft zulks de aandacht van het grote publiek en bijvoorbeeld ook van politici. Wanneer obligatiemarkten bewegen, dan trekt dat veel minder de aandacht. Ten onrechte, bewegingen op de obligatiemarkten zeggen meer dan die op aandelenbeurzen.

Toen president Trump aankondigde de tarieven op Chinese goederen en diensten te gaan verhogen, sloeg bij aandelenmarkten de schrik om het hart en koersen tuimelden. Op obligatiemarkten stegen de prijzen van obligaties van zogeheten veilige landen, waarmee het rendement op deze obligaties daalde. Toen de koersen van aandelen weer aantrokken, bewoog de obligatiemarkt amper of niet. Beleggers verkiezen blijkbaar op dit moment de veiligheid van de betrouwbare haven. Daar hebben ze voldoende reden voor. De tarievenoorlog kan de economie schaden, terwijl ook de inflatie blijft dalen.

Renteverlaging?

Voor de VS betekent het dat de rente nog voor het einde met 0,25% zal verlaagd worden, zo denken ze bij BMO Capital Markets. Zoals de zaken er nu voor staan is de verwachting dat tussen nu en vijf tot tien jaar de inflatie niet de begeerde grens van 2% gaat halen. Als er al iets van inflatie lijkt op basis van hogere tarieven, dan kijkt de obligatiemarkt nu toch eerst en vooral naar de ontwikkeling van de huidige tarievenoorlog.

Overigens, de daling van het rendement op Treasuries begon in de VS al in april. Toen leefde nog het idee, dat de handelsonderhandelingen tot een goed einde zouden komen. Aandelenkoersen gingen de lucht in. Op de obligatiemarkt overheerste echter toen de twijfel over een mogelijke versnelling van de groei van de wereldeconomie in de tweede helft van 2019. Ook was er minder optimisme over de winstontwikkeling bij bedrijven. Een uitstroom uit aandelenfondsen ten faveure van obligatiefondsen onderschreef deze terughoudendheid.

Amerikaanse 10-jaars rente weer in dalende trend (Bron: CNBC)

Afgelopen week dook het rendement op de 10-jaars treasury onder 2,4%. Dat is op zijn minst opmerkelijk te noemen. Aan het begin van het jaar, toen markten zeer volatiel waren, daalde het rendement naar 2,55%. Het is duidelijk, dat de woordenstrijd tussen China en de VS zwaar op het rendement drukt. Naar mate de handelsonderhandelingen langer voortslepen, zal het gelijk van de obligatiemarkt steeds duidelijker worden. De wereldeconomie staat er minder glorieus voor dan aandelenmarkten ons willen doen geloven.

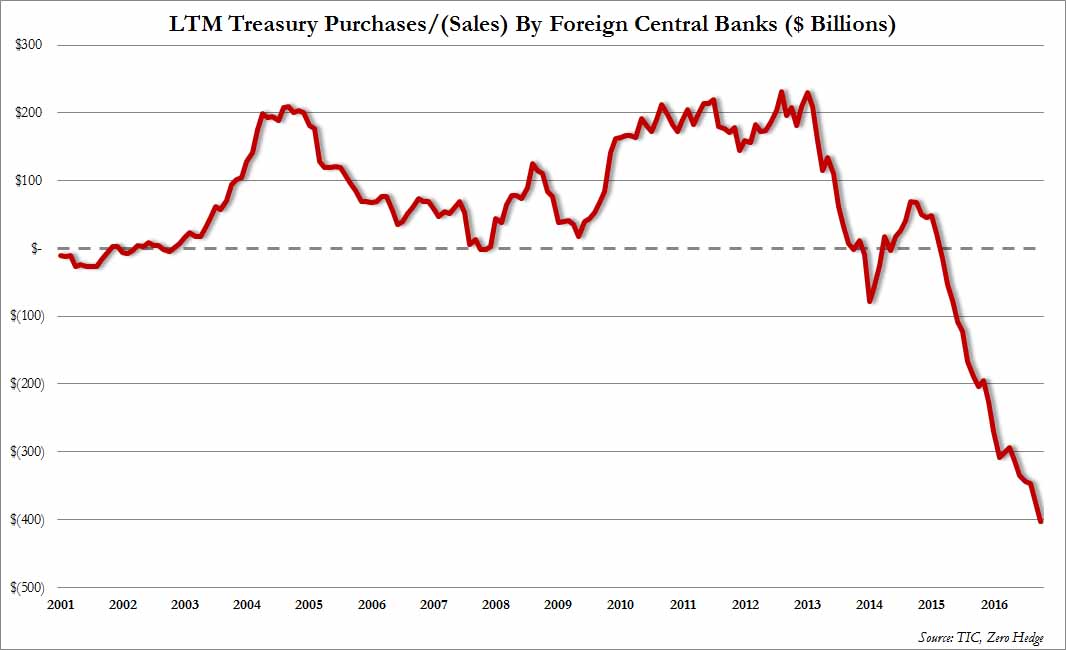

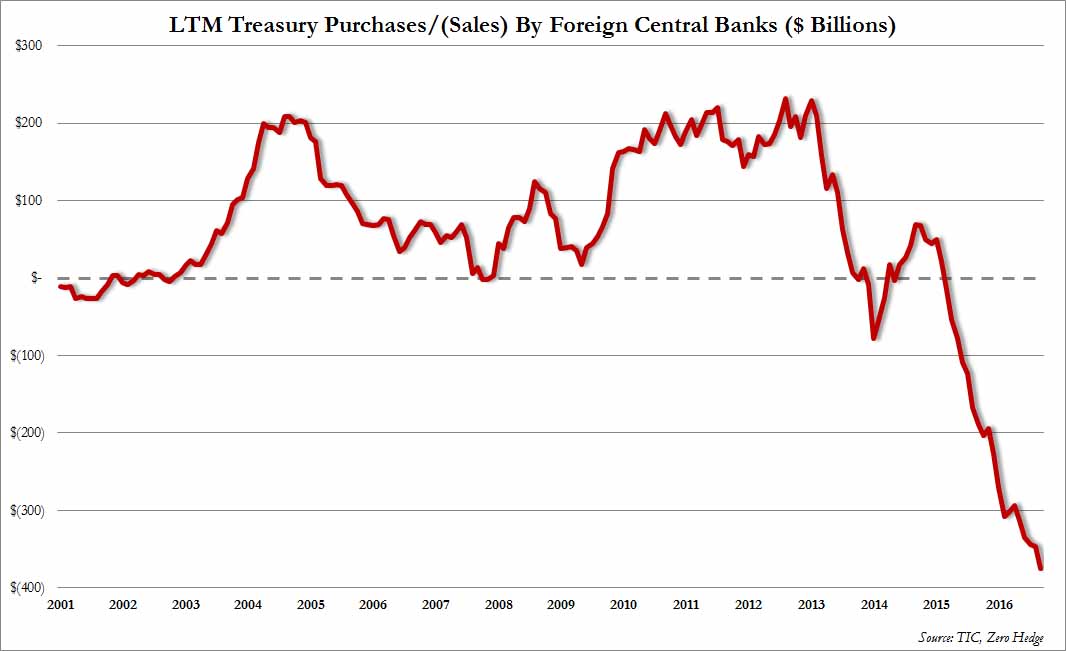

Zal China Treasuries verkopen?

Dalende rendementen in de VS kunnen er ook op wijzen dat China haar immense voorraad aan Amerikaans schatkistpapier niet gaat inzetten in de strijd. Volgen het Amerikaans ministerie van Financiën bezit China zeker voor een bedrag van $1,13 biljoen aan Treasuries, maar dat bedrag is waarschijnlijk hoger. De verwachting is wel, dat het land Treasuries gaat verkopen als de Chinese renminbi door de grens van 7 tegenover de dollar zakt. Onder de huidige omstandigheden is Beijing niet tegen een verzwakking van de renminbi, maar dat mag niet te snel gaan om ongewenste neveneffecten te voorkomen.

Over de lange termijn bestaat de mogelijkheid, dat China afscheid gaat nemen van de Treasury, maar niet nu en abrupt. Dat zou het land en het wereldwijde financiële bestel veel kwaad doen. Het is trouwens niet zo eenvoudig om de Treasuries compleet in de verkoop te doen. De Amerikaanse markt voor Treasuries is uniek vanwege de omvang en de liquiditeit. Daar is niet een-twee-drie een alternatief voor te vinden. De belangrijkste alternatieven zijn de Japanse en Duitse obligatiemarkt. Die zijn echter veel kleiner en bieden een negatief rendement. Beijing heeft recentelijk veel goud gekocht, maar ook dat heeft zijn beperkingen. De Chinese goudvoorraad is nu al net zo groot als vijf maal de jaarproductie.

China moet dus andere wegen bewandelen in zijn strijd met de VS. Toch zal het beleid erop gericht zijn en blijven om de voorraad Treasuries af te bouwen. Waarschijnlijk gebeurt dat tijdens de volgende recessie. Dan zijn de rendementen het laagst en dus de prijs het hoogst, evenals de wereldwijde vraag naar veilige Treasuries!

Cor Wijtvliet

Deze bijdrage is afkomstig van www.corwijtvliet.nl

Tot slot:

- Hebt u opmerkingen en/of vragen? Mail ze gerust aan: [email protected]

- Of via mijn twitteraccount: @wijtvliet

- Voor meer door mij geschreven artikelen bezoekt u mijn website: www.corwijtvliet.nl

- Of bezoek www.Beurshalte.nl

- Ontvangt u het Cor Wijtvliet Journaal niet rechtstreeks? Abonneert u zich dan hier!

Vindt u deze columns van Cor Wijtvliet interessant, dan kunt voor €25 per jaar donateur worden van het CorWijtvlietJournaal. Ook kunt u een geheel vrijwillige bijdrage overmaken naar NL14RABO0156073676, ten name van Wijtvliet Research.

Donateurs krijgen niet alleen zonder vertraging het CorWijtvlietJournaal in hun mailbox, maar kunnen ook rekenen op een wekelijkse extra nieuwsbrief met vijf beleggingstips van Cor Wijtvliet. Neem voor meer informatie contact op met Cor Wijtvliet via het hierboven genoemde mailadres.