Vergeleken met een week geleden zijn de prijzen van goud en zilver bijna niet van hun plek gekomen. De slotkoers van afgelopen vrijdag lang voor beide edelmetalen marginaal hoger dan de slotkoers van een week eerder. Zo steeg de prijs van het gele metaal van €896,59 naar €901,45 per troy ounce (+0,54%) en klom de zilverkoers van €457,59 naar €461,07 per kilogram (+0,76%).

Ondanks deze kleine veranderingen op weekbasis was de volatiliteit op dagbasis behoorlijk groot. Begin deze week klom de goudkoers naar €918 per troy ounce, maar op donderdag zakte de koers weer weg tot €890. Op dezelfde manier klom de zilverkoers van €460 naar €477, om vervolgens een scherpe daling in te zetten die stopte op €453 per kilo. Dat was tegelijk de laagste prijs van de week.

In dollars waren de uitslagen niet veel anders. De prijs steeg van $1.229,16 naar $1.238,74 per troy ounce, een winst van 0,78%. De zilverkoers steeg van $19,51 naar $19,71 per troy ounce, een plus van 1,03%. De percentages vallen in dollars iets hoger uit dan in euro’s, want de wisselkoers tussen de twee valuta liep deze week op van 1,3670 naar 1,3742 (+0,53%).

Goudkoers in euro per troy ounce (Bron: Goudstandaard)

Zilverprijs in euro per kilo (Bron: Goudstandaard)

Volatiliteit en zwak sentiment

De hoge volatiliteit op de korte termijn en de aanhoudende daling op de langere termijn maakt goud een onprettige belegging voor veel beleggers en professionele vermogensbeheerders, zoals 24 karaat aanstipte in één van zijn bijdragen van afgelopen week. We zien vooralsnog geen signalen in de markt die erop wijzen dat de dalende trend spoedig zal keren. Ook een aantal grote banken verwacht dat de goudprijs in 2014 nog verder onderuit zal gaan. Het sentiment onder hedgefondsen is sinds 2007 niet meer zo laag geweest als nu.

Het zwakke sentiment in de markt wordt door de volgende grafiek op Bullmarketthinking goed samengevat. We zien de totale voorraad van een groot aantal ETF’s, fondsen en goud-exchanges sinds 1992. Was dat begin dit jaar nog ongeveer 100 miljoen troy ounce, nu is dat nog minder dan 75 miljoen troy ounce. Een krimp van meer dan 25%. Toevallig is dat ook ongeveer het percentage waarmee de goudkoers dit jaar gezakt is.

Voorraden van ETF’s en goud-exchanges (Bron: Goldchartsrus.com)

De goudkoers sinds 1992

Bovenstaande laat zien dat de voorraadontwikkeling bij al deze goudfondsen en ETF’s bijna parallel loopt aan de goudkoers. De grote vraag is wie al dat edelmetaal (25 miljoen troy ounce of 777,5 ton) gekocht heeft. Voor iedere verkoper moet ook een koper zijn. Daarnaast komt er jaarlijks ook aanbod van nieuw goud bij van de goudmijnen. In 2012 was dat ruim 2.800 ton goud.

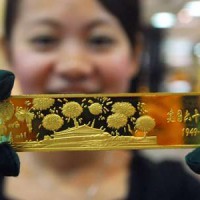

China

Waar is dat allemaal gebleven? Om die vraag te beantwoorden moeten we naar China kijken. Zijn grafieken over de Chinese import van goud spreken boekdelen. En naast die import heeft China ook een omvangrijke binnenlandse goudmijnproductie die grotendeels binnen de Chinese landsgrenzen blijft.

We vallen een beetje in herhaling, maar dat komt omdat we niet vaak genoeg kunnen benadrukken hoe significant deze ontwikkeling is. China is een wereldmacht in opkomst en wil in sneltreinvaart een reserve opbouwen die in verhouding staat tot de omvang van de Chinese economie. De VS heeft 8.133 ton goud en op de balans van het Eurosysteem staat ongeveer 10.800 ton aan geel metaal. China wil ook een paar duizend ton erbij hebben voor het tijdperk waarin de dollar niet langer de meest dominante reserve van centrale banken meer is. Daar heeft ook gastschrijver 24 karaat deze week over geschreven.

Goudhandel tussen China en Hong Kong (Bron: Ingoldwetrust.ch)

Gecombineerde import van goud door China en Hong Kong (Bron: Ingoldwetrust.ch)

Chinese import van goud vanuit Zwitserland