Acht jaar na de val van Lehman Brothers hebben Europese banken nog steeds €1.200 miljard aan slechte leningen op hun balans staan en de kans is groot dat ze daar nog decennia mee opgezadeld blijven zitten. Dat concludeert accountantsbureau KPMG in een nieuw rapport dat begin deze week naar buiten werd gebracht.

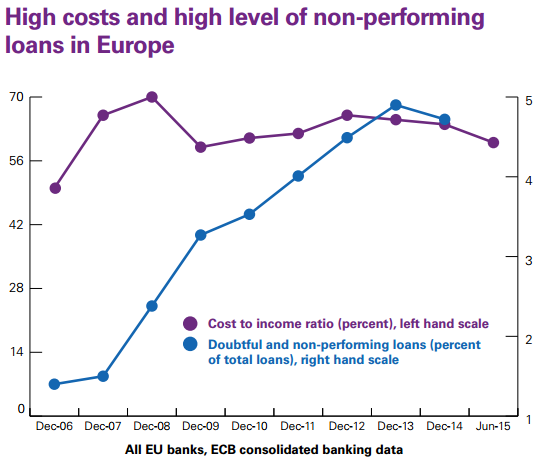

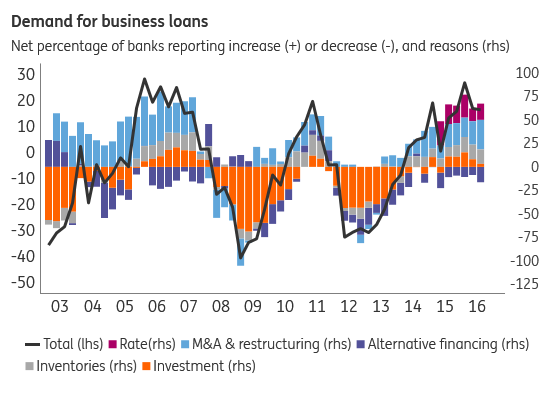

Door de zwakke economische groei in grote delen van Europa is het voor banken lastiger om hun slechte leningen kwijt te raken. Daar komt bij dat banken aan steeds strengere kapitaaleisen moeten voldoen, waardoor de winstgevendheid verder onder druk zal komen te staan. Het is een groot probleem voor met name de banken in Zuid-Europa, die naar verhouding veel slechte leningen op hun balans hebben staan.

Winst bankensector onder druk

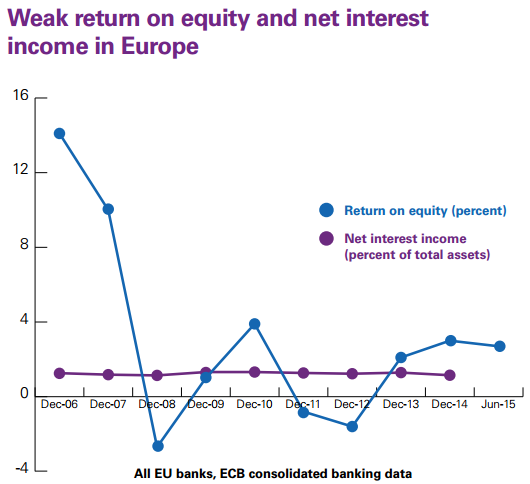

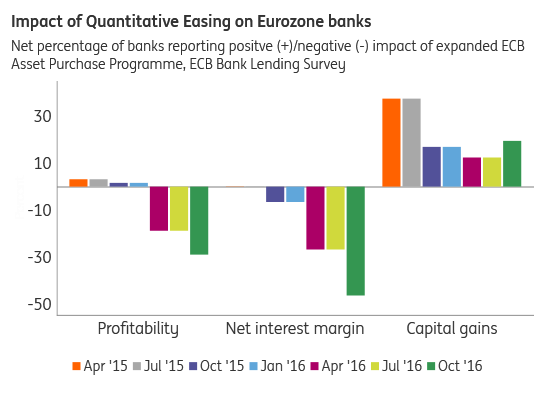

Europese banken hebben niet alleen last van alle slechte leningen op de balans, maar ook van het rentebeleid van de ECB. Doordat de centrale bank een negatieve rente hanteert is de winstmarge op de belangrijkste activiteit van banken, namelijk kredietverlening, in Europa veel lager dan in de Verenigde Staten. Het accountantsbureau becijferde dat een Europese bank een winstmarge van ongeveer 1,2% halen, tegenover een gemiddelde van 3% in de Verenigde Staten.

“Het herstel van de winstgevendheid van Europese banken is geen verloren zaak, maar het zal zeker veel moeite kosten. Het is duidelijk dat banken in heel Europa worstelen met de nieuwe wereld van lage of zelfs negatieve rente en met hogere kosten om te voldoen aan alle regels en kapitaaleisen”, zo verklaarde Marcus Evans van KPMG.

Slechte leningen

Sinds 2008 is het aantal slechte leningen als percentage van alle uitstaande leningen opgelopen van 1,5% naar meer dan 5%. Dit heeft een negatieve impact gehad op de winstgevendheid van banken, omdat ze meer geld opzij moeten zetten voor afschrijvingen op slechte leningen.

KPMG adviseert banken om hun balans verder te vereenvoudigen en om kostenbesparingen door te voeren op andere gebieden, bijvoorbeeld door verdere automatisering en reorganisaties. Ook moeten Europese banken proberen hun winstmarge op de kredietverlening te verbeteren, aangezien deze in verhouding tot Amerikaanse banken relatief laag is.

Bron: KPMG