De Federal Reserve waarschuwt dat ze de controle over de inflatie kan verliezen, indien de Amerikaanse overheid haar begrotingstekort verder laat oplopen en andere landen minder bereid zijn deze schulden te financieren. In een nieuw artikel op het blog van de Federal Reserve van St. Louis schrijft econoom Fernando M. Martin dat inflatie een fiscaal fenomeen geworden is, omdat deze meer en meer bepaald wordt door de omvang en de groei van de Amerikaanse staatsschuld.

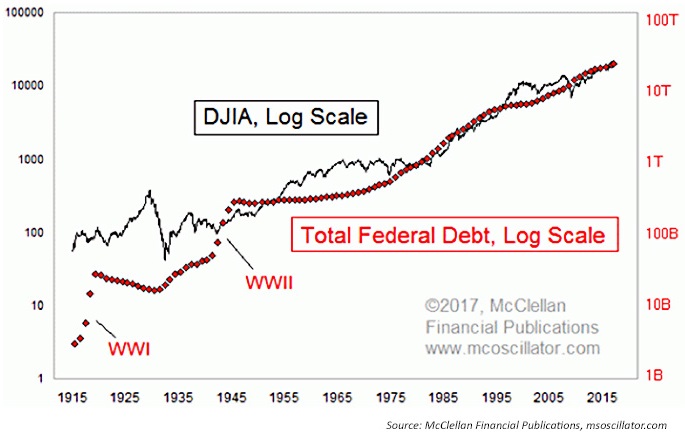

Tussen 1955 en 2007 lag het begrotingstekort van de Amerikaanse overheid op gemiddeld 1,9% van het bruto binnenlands product, maar sinds het uitbreken van de kredietcrisis is dat tekort spectaculair toegenomen. Sinds 2007 was het gemiddelde tekort op de begroting opgelopen tot 5,3% per jaar, een stijging die voor twee derde deel toegeschreven kan worden aan hogere overheidsuitgaven.

Meer stimulering, meer schulden

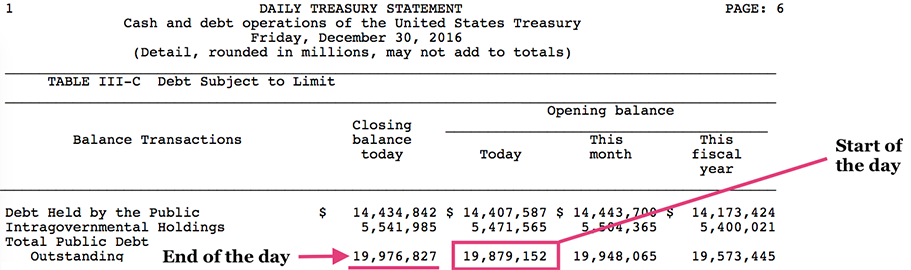

Deze tekorten worden gefinancierd met de uitgifte van nieuwe staatsobligaties. Zo verdubbelde de staatsschuld van ‘slechts’ 30% van het bbp in 2007 naar bijna 64% van het bbp aan het einde van het fiscale jaar 2017. Volgens cijfers van de Federal Reserve werd deze toename van de Amerikaanse staatsschuld voor ongeveer 40% gefinancierd door het buitenland, vooral door exportlanden als China en Japan. Het ‘Keynesiaans stimuleren’ heeft gewerkt, want de Amerikaanse economie kwam door de hogere overheidsuitgaven al snel weer uit de crisis.

Nu de economie weer op volle toeren draait zou de Amerikaanse regering juist een stapje terug moeten doen en een fiscaal verantwoord beleid moeten nastreven, maar daar lijkt vooralsnog geen sprake van te zijn. Zo kondigde president Trump eind vorig jaar een grootschalig stimuleringsprogramma aan, bestaande uit tal van belastingverlagingen. Volgens de meest recente schattingen zou het begrotingstekort door deze nieuwe stimuleringsmaatregelen de komende tien jaar verder kunnen oplopen tot maar liefst 10% van het bbp.

Amerikaanse begrotingstekort sinds 1955 (Bron: St. Louis Fed)

Amerikaanse staatsschuld sinds 1955 (Bron: St. Louis Fed)

Kredietwaardigheid daalt

President Trump wil de economie verder stimuleren door de staatsschuld verder op te laten lopen. Een riskant beleid, omdat de regering dan nog kwetsbaarder wordt voor een stijging van de rente. De Federal Reserve wil de rente dit jaar verder verhogen en wil op termijn ook Amerikaans schuldpapier van haar balans wil halen. Mede daardoor is de rente op Amerikaanse 10-jaars de laatste maanden sterk opgelopen.

Volgens Fernando M. Martin dreigt de Amerikaanse overheid hierdoor in een negatieve spiraal terecht te komen, want bij een stijgende rente neemt het begrotingstekort verder toe en moet de overheid nog meer geld lenen om alle rekeningen te kunnen betalen. En dat is een groot risico, zeker als je bedenkt dat een aanzienlijk deel van de totale Amerikaanse staatsschuld door het buitenland gefinancierd wordt.

De Chinese kredietbeoordelaar Dagong besloot deze week de kredietstatus van de Amerikaanse staatsschuld te verlagen van A- naar BBB+. De toelichting van dit besluit laat aan duidelijkheid niets te wensen over:

“De steeds grotere afhankelijkheid van een schuld gedreven economisch groeimodel zal de solvabiliteit van de Amerikaanse overheid verder ondermijnen. Enorme belastingverlagingen verminderen direct de middelen om schulden mee af te betalen en daarmee verzwakt de basis waarmee de Amerikaanse regering op lange termijn haar schulden kan afbetalen.”

Volgens de Chinese kredietbeoordelaar zal de Amerikaanse overheid nog veel vaker haar schuldenplafond moeten verhogen, wat vroeg of laat de aanzet zal geven voor de volgende financiële crisis.

Oncontroleerbare inflatie?

De komende jaren zal de Amerikaanse overheid opnieuw voor miljarden moeten lenen om alle rekeningen te kunnen betalen. Dat was vlak na het uitbreken van de financiële crisis in 2008 geen probleem, omdat er toen een groot tekort was aan ‘veilig’ onderpand in de vorm van Amerikaans schuldpapier.

Anno 2018 is de situatie heel anders. De kredietwaardigheid van de VS is sterk afgenomen en andere landen lijken steeds minder belangstelling te hebben om de Amerikaanse tekorten te financieren. Zo heeft Rusland een groot deel van haar dollarreserves van de hand gedaan, terwijl ook China inmiddels genoodzaakt is haar dollarreserves af te bouwen. Alle berichten om olie in andere valuta dan de Amerikaanse dollar te verhandelen doen het vertrouwen in de dollar als wereldreservemunt ook geen goed.

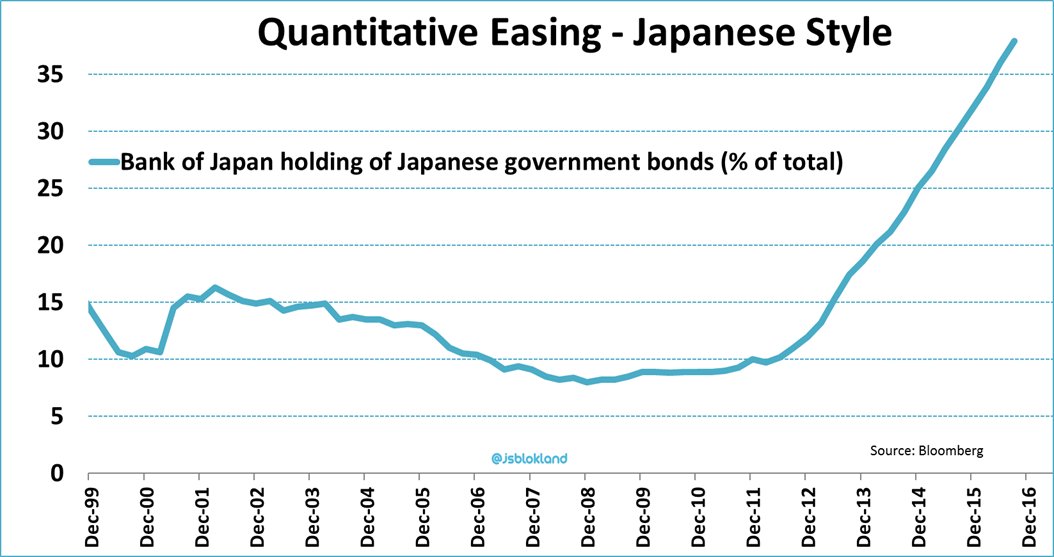

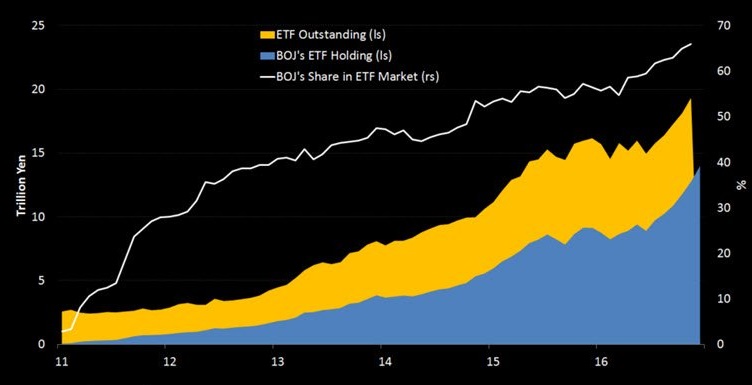

Neemt de belangstelling voor Amerikaans schuldpapier af, dan zullen de begrotingstekorten van de Amerikaanse overheid op de langere termijn een aanzienlijk effect hebben op de inflatie, zo concludeert Fernando M. Martin. In dat scenario kan de Federal Reserve weinig anders meer doen dan de Amerikaanse begrotingstekorten te financieren door meer schuldpapier op te kopen. Zeker als de regering van Trump er niet in slaagt het begrotingstekort substantieel terug te dringen.

Frank Knopers

Deze column van Frank Knopers verscheen eerder op Goudstandaard. Goudstandaard is gespecialiseerd in de verkoop en opslag van fysiek edelmetaal. Wilt u meer informatie over beleggen in edelmetalen? Bel ons op +31(0)88 46 88 488 of mail naar [email protected].