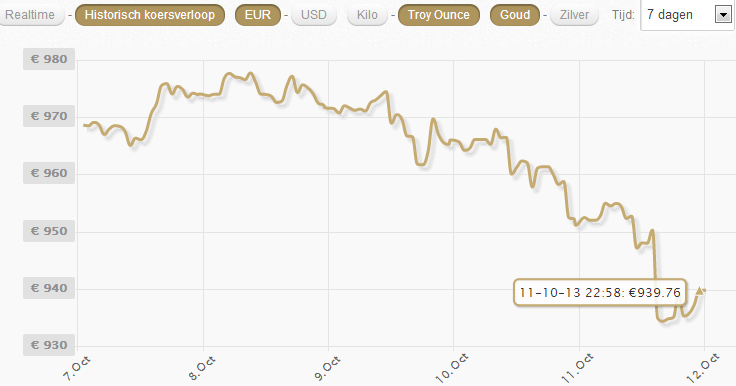

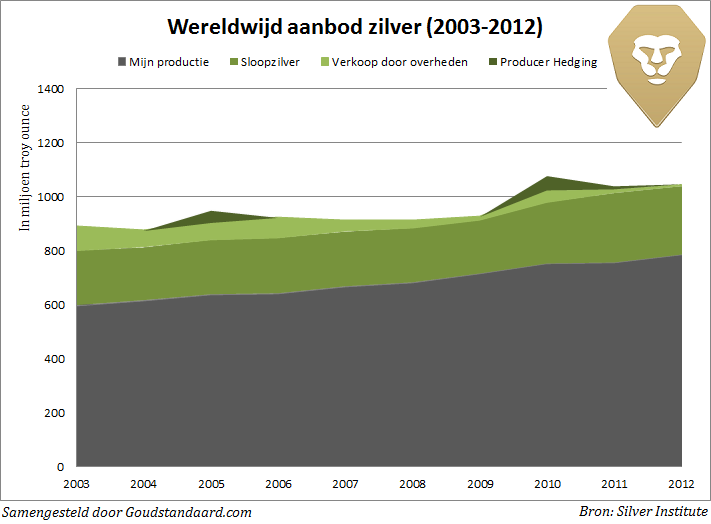

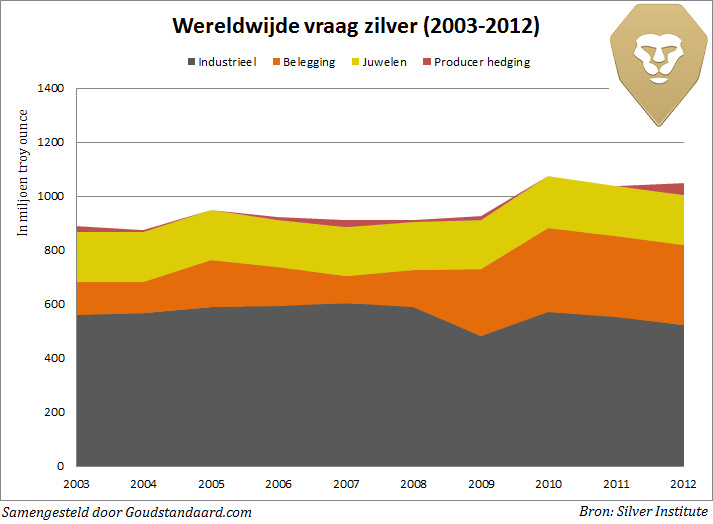

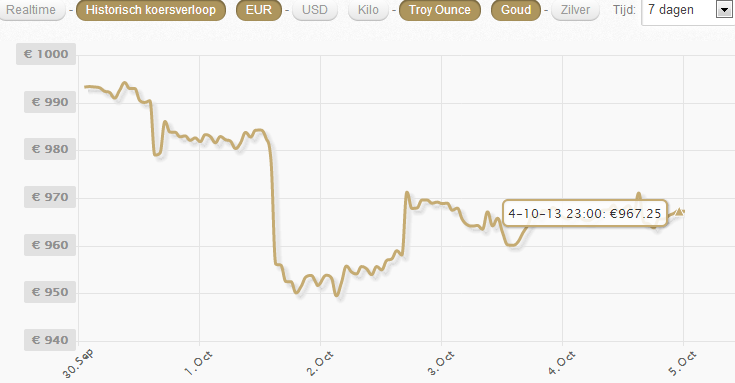

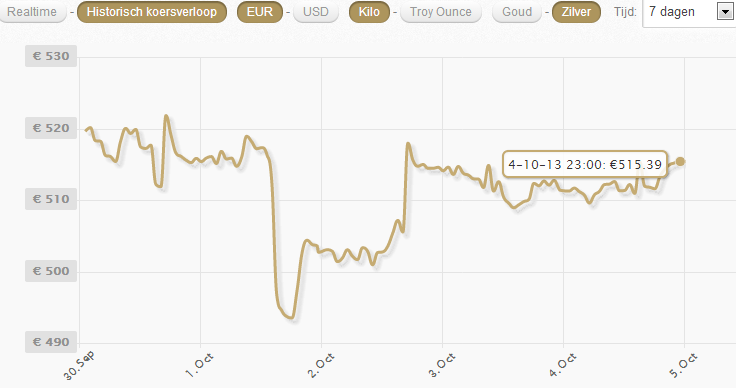

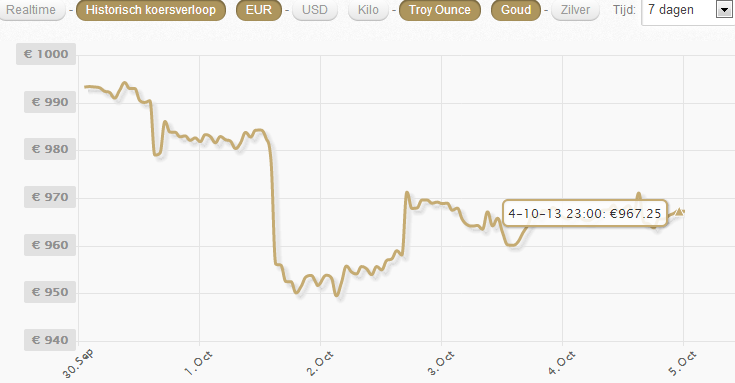

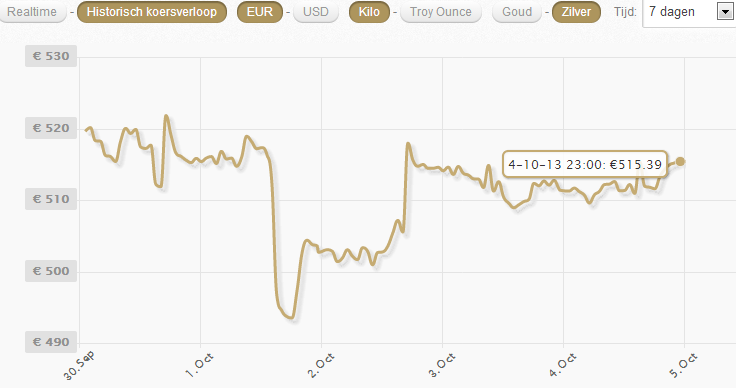

De goudprijs zakte afgelopen week van €987,83 naar €967,25, een verlies van 2,08%. Opvallend genoeg deed zilver het een stuk beter, want met een prijsdaling van €517,98 naar €515,39 per kilogram hebben we het over een verlies van slechts 0,5%. Het komt niet vaak voor dat de prijs van goud meer onderuit gaat dan die van zilver, omdat de zilvermarkt veel kleiner is dan de goudmarkt.

Beide edelmetalen werden afgelopen dinsdag opeens in de aanbieding gedaan, vermoedelijk omdat één handelaar op een gegeven moment een grote hoeveelheid contracten op de markt bracht. Dat gebeurde in een zeer kort tijdsbestek en op een dag waarop de handel in China gesloten was. Door deze samenloop van omstandigheden kon het internet weer volgeschreven worden met berichten dat de goudprijs weer onder de $1.300 per troy ounce stond.

De goudprijs sloot afgelopen week overigens weer boven die grens, want bij sluiting van de handel was de prijs voor een troy ounce goud $1.310,81. Ten opzichte van de prijs van een week eerder is dat een daling van 1,94%. De zilverprijs zakte van $21,78 naar $21,73 (-0,23%). De Amerikaanse dollar werd wat goedkoper ten opzichte van de euro, want de wisselkoers liep in een week tijd op van 1,3486 naar 1,3558 (+0,53%).

Goudprijs in euro per troy ounce (Bron: Goudstandaard)

Zilverprijs in euro per kilo (Bron: Goudstandaard)

Goud blijft volatiel

Goud blijft in die zin een volatiel edelmetaal en volatiliteit is in moderne portfolio theorie precies de eigenschap die gekoppeld wordt aan risico. Als de goudmarkt en de zilver daadwerkelijk gemanipuleerd worden, en daar lijkt het wel op met dit soort onlogische koersbewegingen, dan is het kweken van volatiliteit een beproefde methode om het grote geld bij institutionele beleggingsfondsen weg te jagen uit edelmetaal. Een belegging die op dagbasis zo op en neer kan schommelen biedt niet de nominale zekerheid die andere beleggingsinstrumenten mogelijk wel kunnen bieden.

GLD weer een paar ton lichter

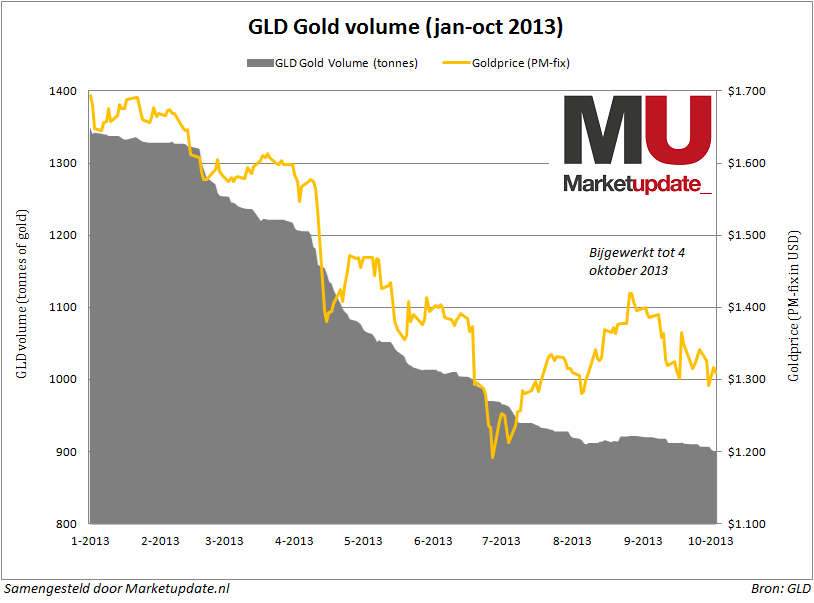

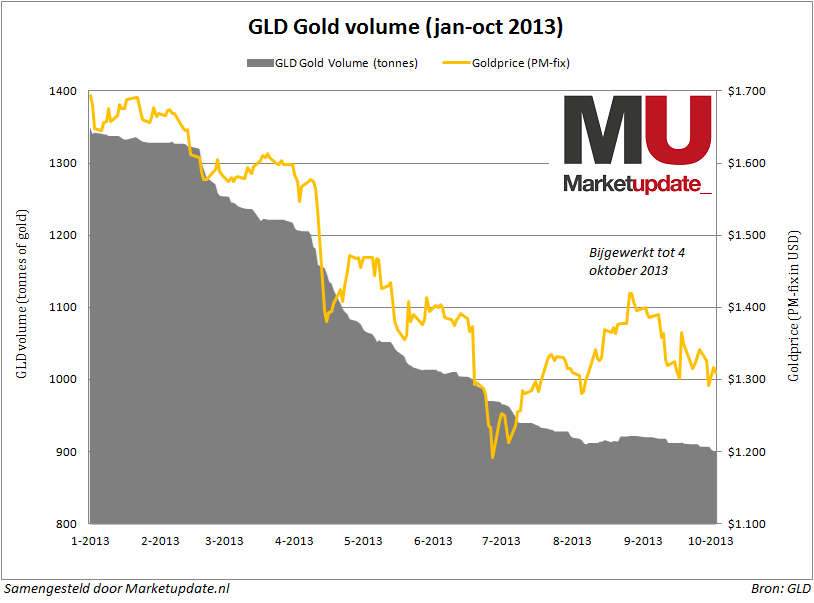

Dat beleggers een hekel hebben aan volatiliteit en een dalende goudprijs blijkt ook uit het afnemende volume van het edelmetaal in ETF’s als het GLD. Ondanks het feit dat de goudprijs vandaag de dag ruim $100 hoger staat dan het dieptepunt van $1.180 per troy ounce eind juni zit er vandaag de dag bijna 70 ton minder goud in het fonds.

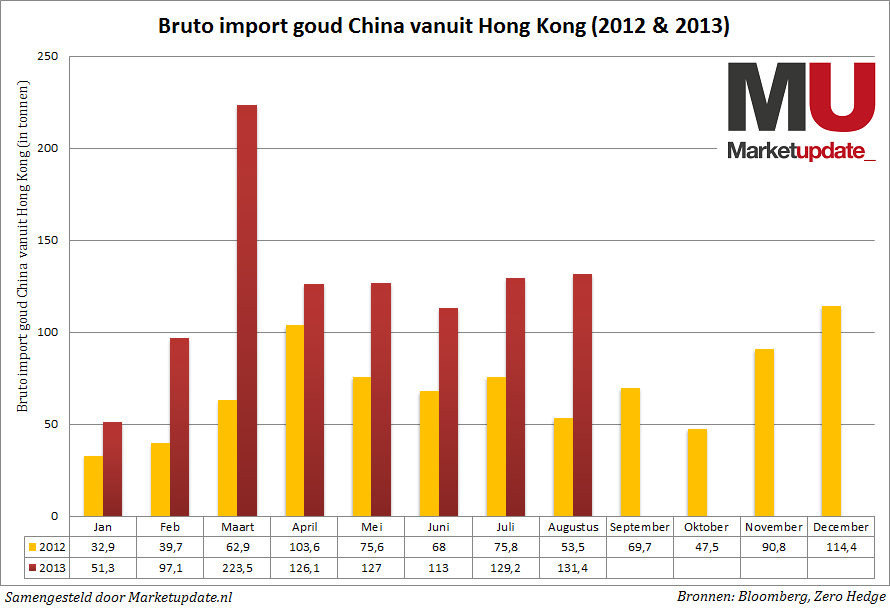

Kennelijk zijn beleggers minder happig om posities in GLD uit te breiden dan in de afgelopen jaren. Het ETF bevatte afgelopen vrijdag 899,99 ton goud. Begin dit jaar hadden beleggers gezamenlijk bijna 1.350 ton aan goud in handen in de vorm van GLD aandelen. Dit jaar is er veel geel metaal uit de GLD kluis weggehaald, om te voorzien in de toenemende vraag naar fysiek goud in andere delen van de wereld.

GLD verliest opnieuw goud

Centrale banken kopen veel goud

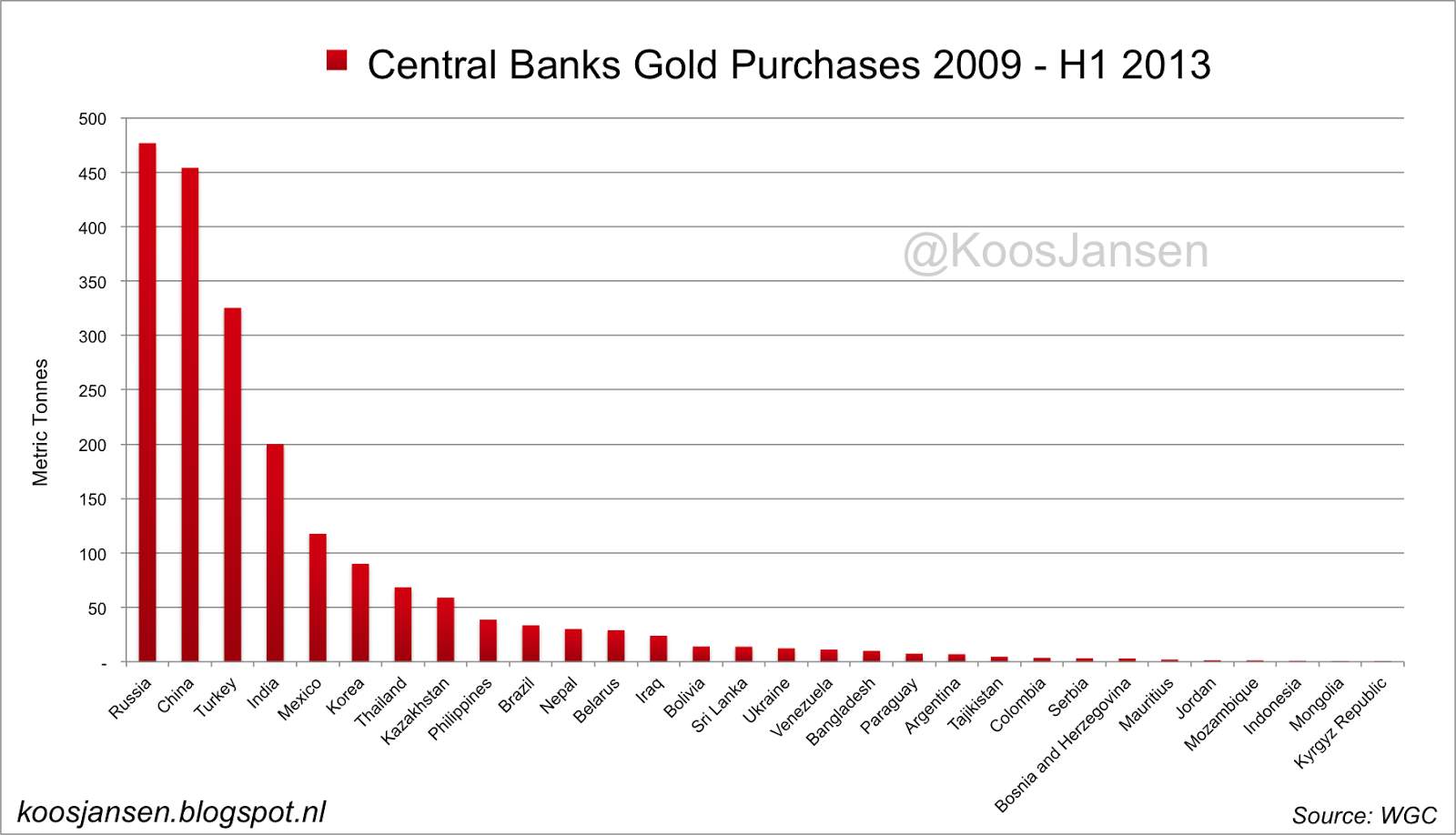

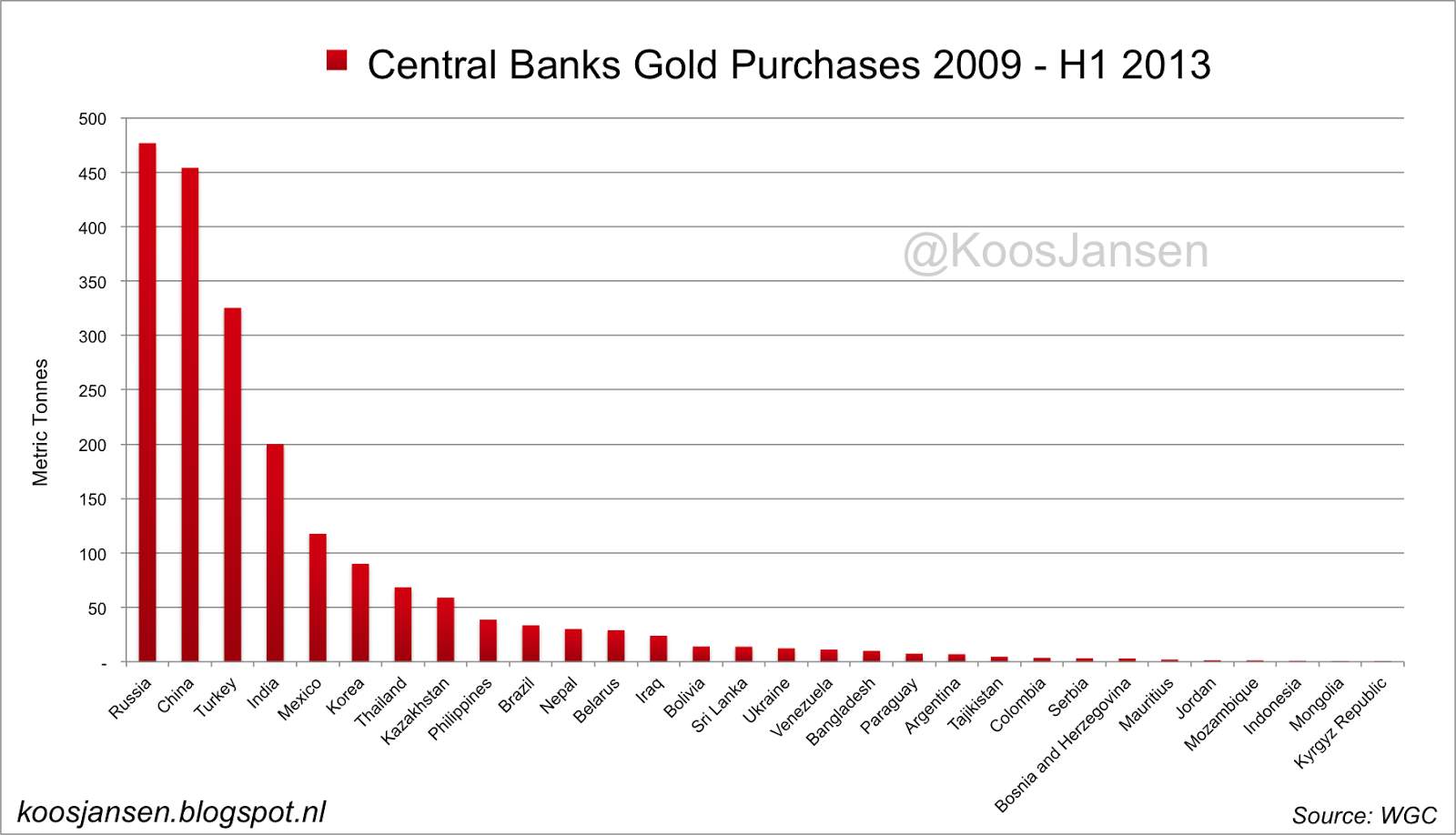

Deze week plaatsten we op Marketupdate een grafiek van Koosjansen. Hij zocht aan de hand van gegevens van de World Gold Council uit hoeveel goud centrale banken sinds 2009 gekocht hebben. Het resultaat lijkt op de grafiek die wij zelf maakten, maar dan met een groter aantal landen en met hogere aantallen op de verticale as…

Centrale banken kopen veel goud (Bron: Koosjansen)

Vooruitblik: Herwaardering goudreserve

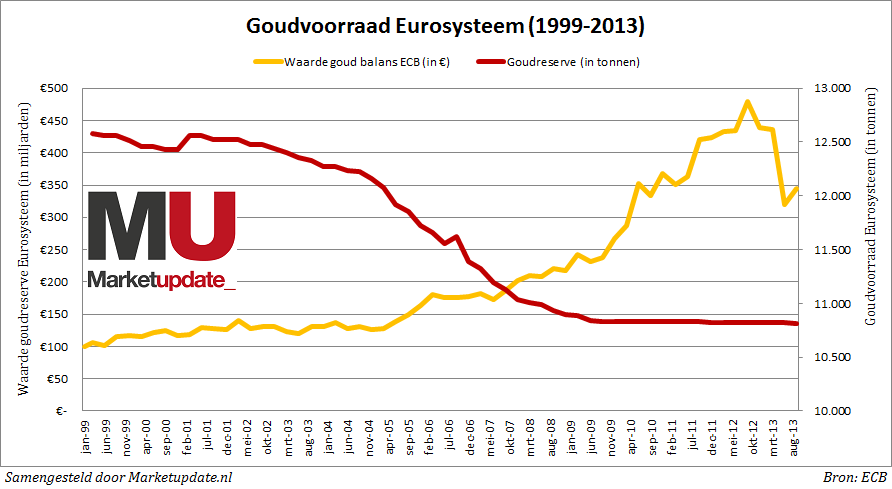

We sluiten dit weekrapport af met een vooruitblik op volgende week. Op woensdag 9 oktober zal de ECB de goudvoorraad op de balans van het Eurosysteem opnieuw waarderen naar de marktprijs. Ook andere bezittingen op de balans zullen dan opnieuw gewaardeerd worden naar de koers van dat moment. Vier keer per jaar stelt de centrale bank een nieuwe koers vast waarop het goud van alle eurolanden gewaardeerd wordt. Stijgt de goudprijs, dan neemt ook het balanstotaal van de ECB toe. Daalt de goudprijs, dan zien we de balans inzakken. Dat gebeurde afgelopen jaar dan ook, toen de goudprijs herzien moest worden van €1.377 naar minder dan €1.000 per troy ounce.

De dalende goudwaarde op de activa zijde van de balans wordt opgevangen met een afboeking op de herwaarderingsreserve aan de passiva zijde van de balans. Een hogere of lagere goudwaarde wordt op deze manier gelijk getrokken in de balans. We zullen op deze dag een nieuwe grafiek publiceren van de reserves van het Eurosysteem. Tot die tijd moeten we het doen met de volgende grafiek.

Totale reserves Eurosysteem vanaf december 1999 t/m eind 2012