Een daling van de goudprijs tot onder de $1.250 per troy ounce is dat volgens analisten van Goldman Sachs een strategisch moment om goud te kopen. Onzekerheid over de groei van de wereldeconomie en twijfels over de effectiviteit van het monetaire beleid van centrale banken zijn volgens analisten van de bank redenen om het edelmetaal nog steeds in de portefeuille op te nemen.

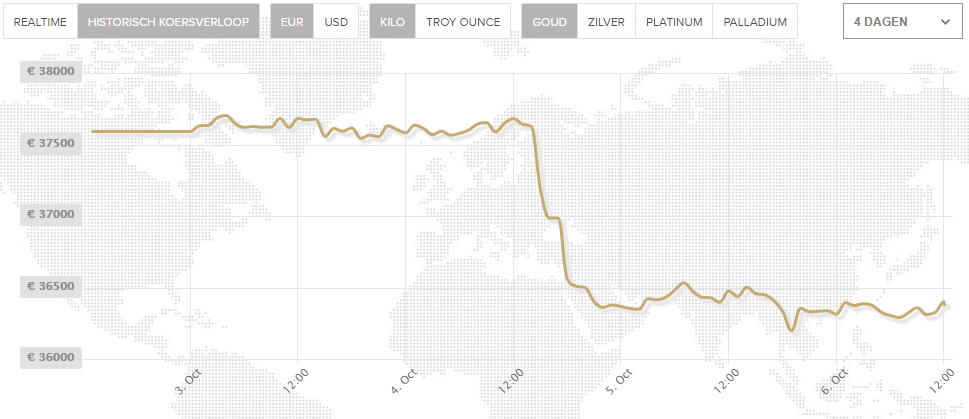

Sinds het begin van deze week is de prijs van het edelmetaal met 4,8% gedaald, de grootste wekelijkse daling in meer dan drie jaar tijd. Op het moment van schrijven noteert goud $1.255 per troy ounce, hetzelfde niveau als voor de Brexit.

Sinds het begin van deze week is de prijs van het edelmetaal met 4,8% gedaald, de grootste wekelijkse daling in meer dan drie jaar tijd. Op het moment van schrijven noteert goud $1.255 per troy ounce, hetzelfde niveau als voor de Brexit.

‘Strategische koopkans’

Volgens Goldman analisten Jeffrey Currie en Max Layton biedt een verdere daling van de goudprijs een goed moment om in te stappen. In een rapport van 6 oktober schrijven ze daarover het volgende:

“We zien een daling van goud tot ver beneden de $1.250 per troy ounce als een strategisch koopmoment, gezien het substantiële neerwaartse risico voor de groei van de wereldeconomie en de zorgen over de capaciteit van centrale banken om met monetair beleid antwoord te geven op potentiële schokken.”

De twee analisten verwachten dat de goudprijs de komende tijd op dit niveau zal blijven. In juni verhoogde de bank haar koersdoel voor goud met $100 naar $1.280 voor het einde van dit jaar en dat koersdoel blijft ook na de prijsdaling van deze week staan.

Goudprijs daalt, maar verkoopgolf ETF’s blijft uit (Grafiek via Bloomberg)

Goudvoorraad ETF’s stijgt

Volgens de analisten van de bank is het een positief signaal dat de prijsdaling dit keer niet gepaard ging met een liquidatie van edelmetaal door ETF’s. Dat is opvallend, want meestal volgt op een daling van de goudprijs van deze omvang een verkoopgolf van goud uit ETF’s. In een toelichting schrijven Currie en Layton het volgende:

“De drijfveer voor de grote vraag naar fysiek goud en goud-ETF’s die we gedurende dit jaar gezien hebben blijft waarschijnlijk intact, inclusief de vraag naar goud als strategische hedge.”

De goudprijs steeg in de eerste helft van dit jaar door het uitblijven van een renteverhoging in de Verenigde Staten, de onzekerheid rondom de Brexit en de stabiliteit van de Europese bankensector. Maar een stijging van de dollarindex en geruchten dat de Federal Reserve in december toch de rente zal verhogen drukt de goudprijs omlaag. De twee Goldman Sachs analisten schatten de kans op een rentestap eind dit jaar in op 65%.

Deze bijdrage wordt u aangeboden door Goudstandaard, uw adres voor aankoop en verkoop van edelmetalen