Het jaar 2016 zou je kunnen omschrijven als het jaar waarin de neerwaartse trend voor goud doorbroken werd. De combinatie van dalende aandelenkoersen en de dreiging van een langdurig lage of zelfs negatieve rente gaven de aanzet voor een vlucht richting edelmetalen. Halverwege het jaar stond de goudprijs bijna 23% hoger, terwijl zilver in de eerste zes maanden van dit jaar zelfs met 37% omhoog schoot. Daarmee was de eerste helft van 2016 het beste halfjaar voor goud sinds 1974.

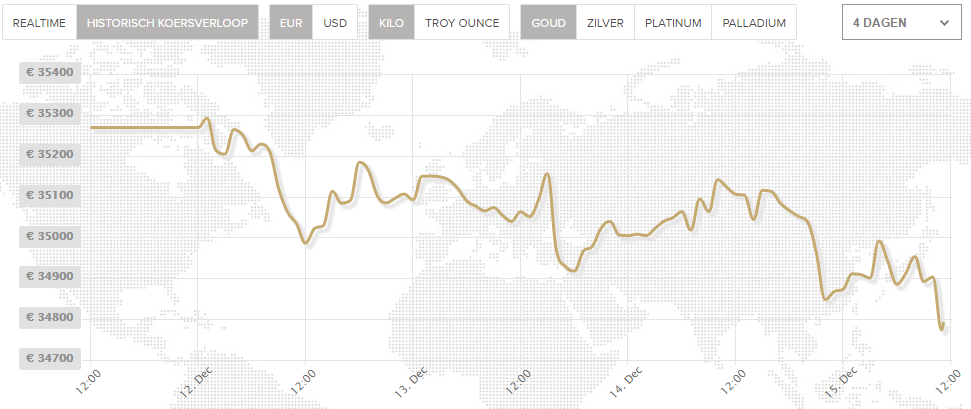

Toch wisten de edelmetalen deze stijgende lijn niet vol te houden, want in de tweede helft van het jaar maakten goud en zilver een pas op de plaats. Met een goudprijs van iets meer dan €35.100 per kilogram op het moment van schrijven komen we uit op een jaarrendement van 11,5%. Zilver deed het dit jaar een stuk beter, want de huidige koers van ongeveer €490 per kilogram vertaalt zich naar een jaarrendement van 19%.

Stijging goudprijs verrast analisten

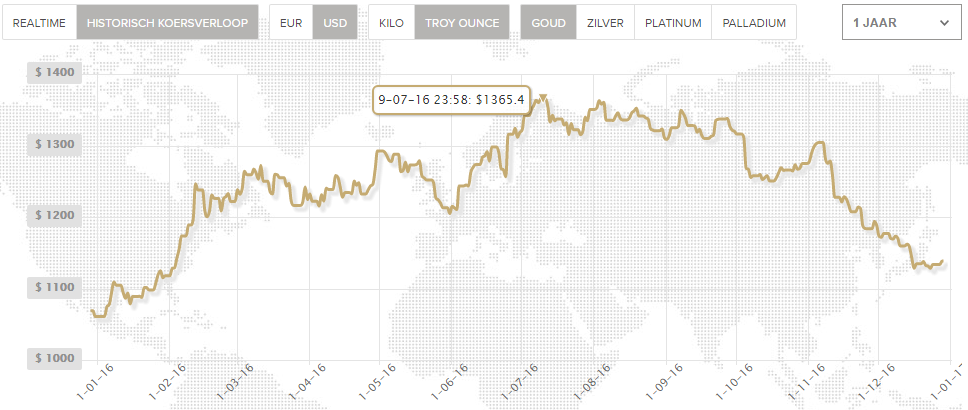

De plotselinge stijging van de goudprijs begin dit jaar kwam voor veel analisten als een verrassing. Georgette Boele van de ABN Amro verhoogde plotseling haar koersdoel voor goud van $900 naar $1.300 per troy ounce en liet destijds in een toelichting weten dat de trend voor de goudmarkt fundamenteel gedraaid was. Niet veel later trokken ook Goldman Sachs en Société Générale hun negatieve koersdoelen voor goud in. Binnen een half jaar maakte een negatief sentiment onder analisten plaats voor een een groeiend optimisme. De ABN Amro verhoogde haar koersdoel nog een keer naar $1.370 per troy ounce, terwijl JP Morgan voor dit jaar een prijs van $1.400 per troy ounce verwachtte. Volgens Credit Suisse en HSBC lag zelfs de $1.500 binnen handbereik. Ook deze koersdoelen werden allemaal niet gehaald, zoals de volgende grafiek van Goudstandaard laat zien. De goudprijs piekte afgelopen zomer op $1.365 per troy ounce, om de laatste maanden een daling te zetten naar minder dan $1.150 per troy ounce. Ook in 2016 bleken analisten van de verschillende banken dus meer trendvolgers dan trendspotters te zijn...Goudprijs in 2016 in dollars per troy ounce

Goud als bescherming tegen politiek risico

In 2016 was goud niet alleen aantrekkelijk vanwege de extreem lage rente, maar ook vanwege toenemende politieke onzekerheid. Of het nou de Brexit was, de Amerikaanse presidentsverkiezingen of het Italiaanse referendum, allemaal gaven ze een meetbare en significante impuls aan de goudmarkt. Bij Goudstandaard en Hollandgold werd er rondom deze gebeurtenissen aanzienlijk meer goud verhandeld dan normaal. Tijdens het Italiaanse referendum was het edelmetaal zelfs niet aan te slepen. Blijkbaar zien steeds meer beleggers en spaarders de waarde van het edelmetaal als hedge tegen politiek risico.

De verwachting is dat politiek risico ook in 2017 een stempel zal drukken op de goudmarkt. Met verkiezingen in Italië, Frankrijk, Duitsland en Nederland kan het politieke landschap aanzienlijk veranderen. In verschillende landen zien we de opkomst van populistische partijen, die veel kiezers aan zich weten te binden met kritische standpunten ten aanzien van de Europese Unie en de euro. Meer onzekerheid over de toekomstige Europese samenwerking en het monetaire beleid kunnen de vraag naar goud volgend jaar weer een impuls geven.

Stijgende dollar zet goud onder druk

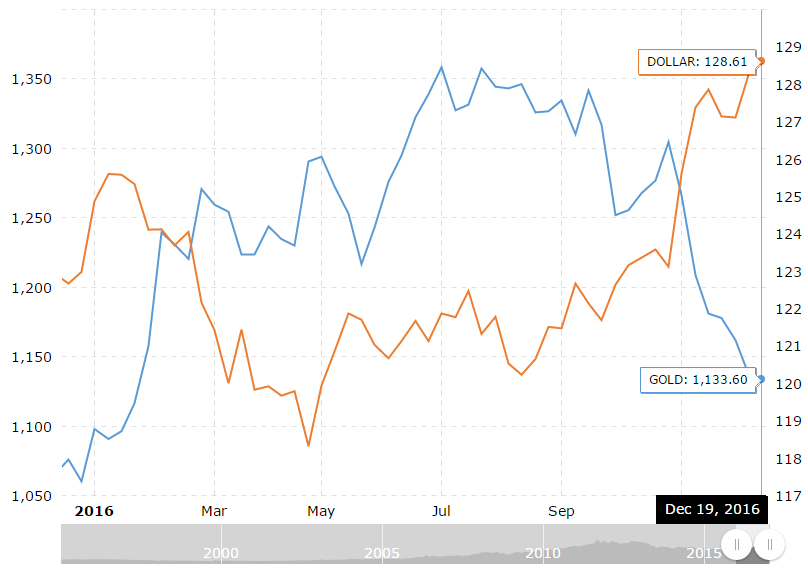

In de eerste helft van dit jaar profiteerde de goudprijs van een extreem lage rente en volatiliteit op de aandelenmarkt. Maar tegen het einde van dit jaar kreeg het edelmetaal meer tegenwind door een plotselinge stijging van de rente en een vlucht richting de dollar. De afgelopen maanden gaven beleggers de voorkeur aan aandelen, in het bijzonder aandelen die in dollars genoteerd staan. De Amerikaanse aandelenmarkten bereikten dit jaar nieuwe records en de Dow Jones index kwam meerdere keren dicht bij de 20.000 punten. Veilige havens als goud en staatsobligaties werden tegen het einde van het jaar in de verkoop gedaan.

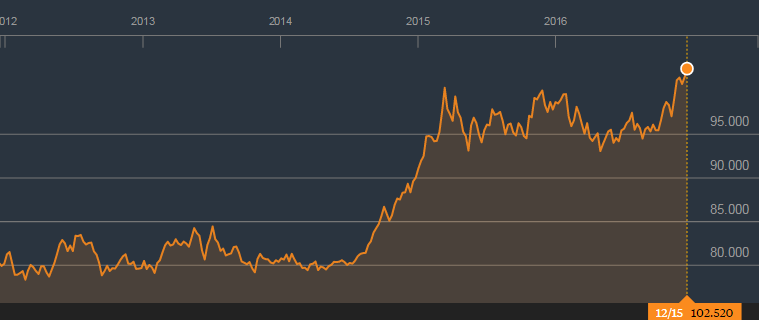

Een stijgende dollar en een hogere rente is historisch gezien ongunstig voor goud. Daarom is het van belang om de rente op Amerikaanse 10-jaars leningen en de dollarindex ook in 2017 goed in de gaten te houden. Volgens trendwatcher Martin Armstrong is een aanhoudende vlucht richting de dollar ongunstig voor de goudprijs en positief voor de Amerikaanse aandelenmarkt. Wat dat betekent voor de goudprijs in euro's is natuurlijk ook afhankelijk van de wisselkoers tussen de euro en de dollar.

Stijgende dollar zette goudprijs eind 2016 onder druk (Grafiek via Macrotrends)

Centrale banken blijven goud kopen

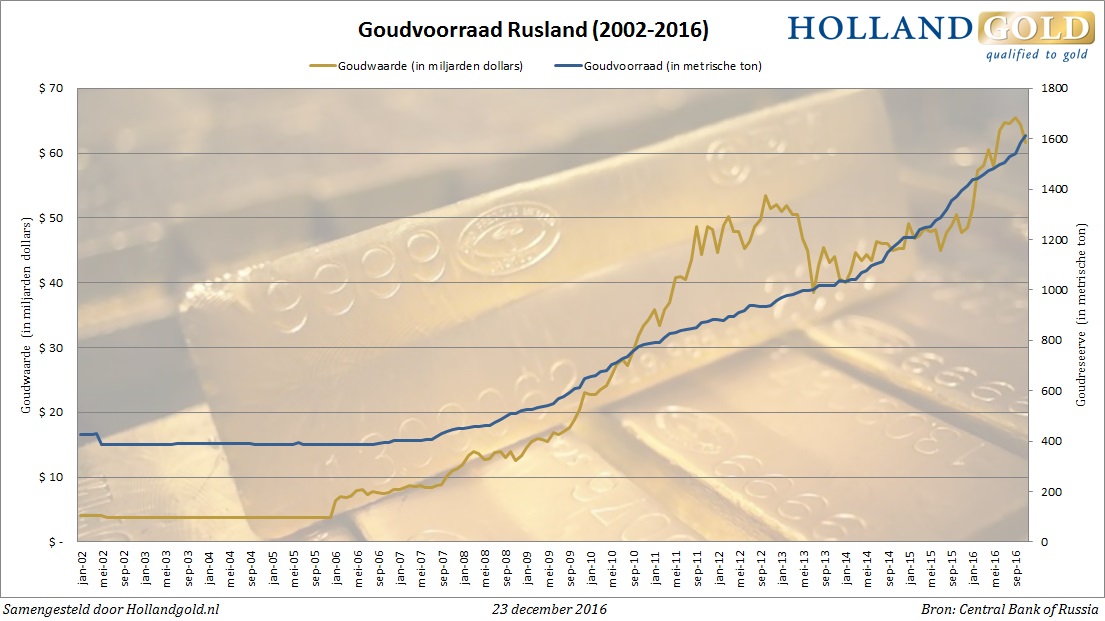

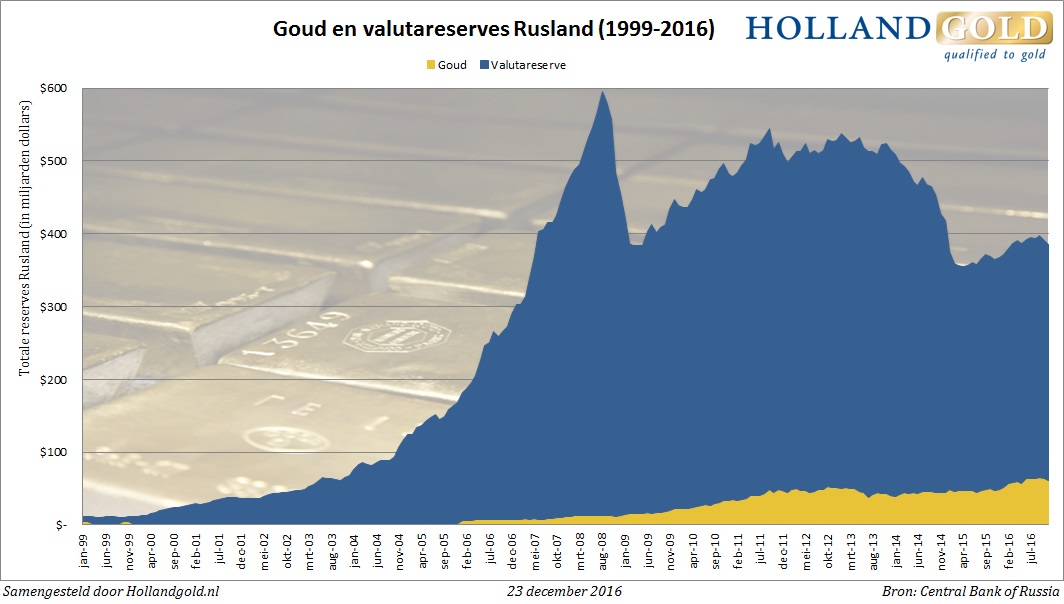

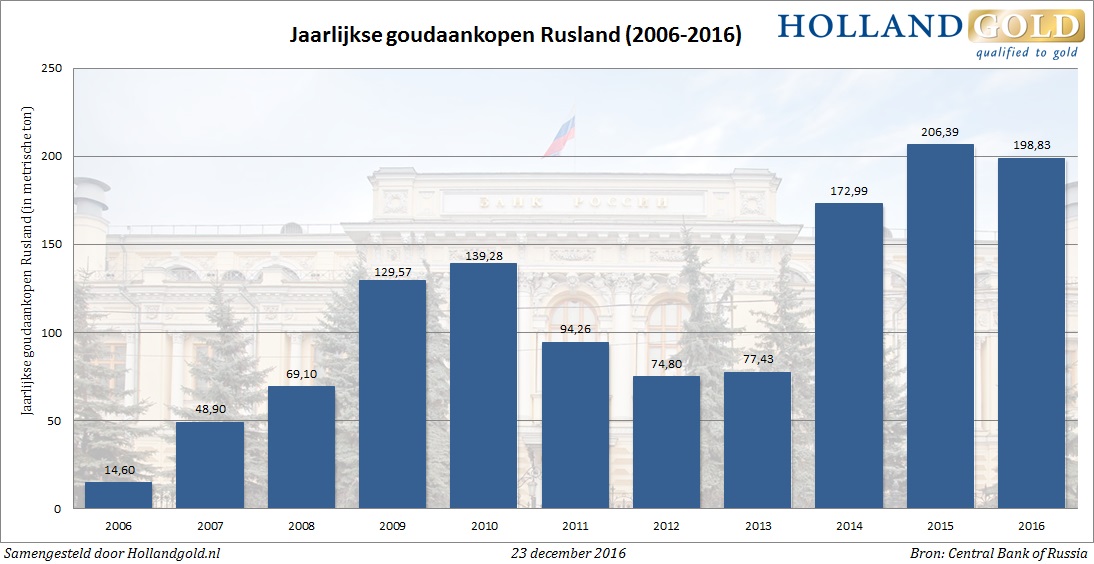

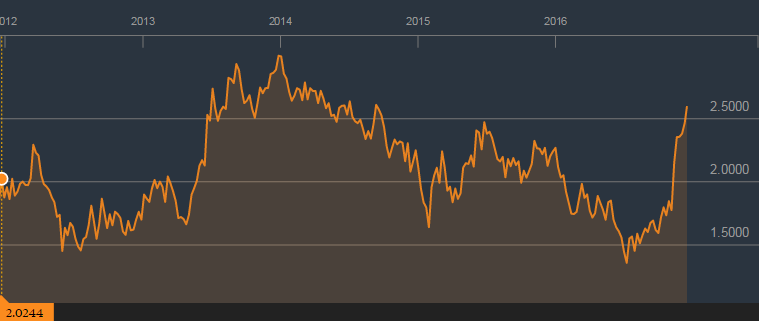

Ook in 2016 breiden centrale banken hun goudvoorraden verder uit. In de eerste negen maanden van dit jaar kochten zij volgens cijfers van de World Gold Council in totaal 271 ton goud. Daarmee kopen centrale banken nu al acht jaar op rij goud bij, de langste reeks van goudaankopen in bijna vijftig jaar. Rusland en China waren opnieuw de belangrijkste kopers op de wereldwijde goudmarkt. Rusland kocht in de eerste elf maanden al bijna 200 ton goud, vergelijkbaar met vorig jaar.

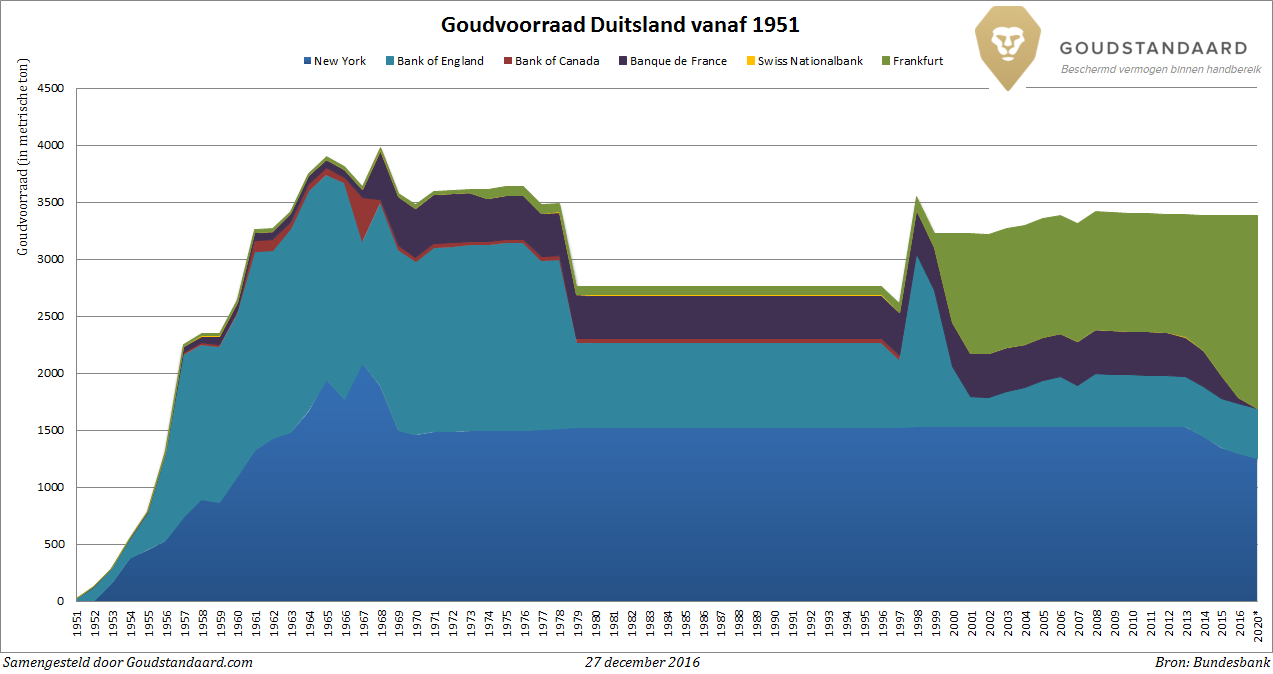

Centrale banken willen hun valutarisico verkleinen en voegen daarom nog steeds edelmetaal aan hun reserves toe. Volgens de OMFIF zal goud in de toekomst zelfs een comeback maken als monetaire reserve. Centrale banken proberen hierop voor te sorteren door hun goudvoorraden uit te breiden en meer edelmetaal terug te halen naar eigen land. In 2014 haalde De Nederlandsche Bank al 20% van haar goudreserve terug naar eigen land en de afgelopen twee jaar heeft de Duitse Bundesbank in totaal al meer dan 400 ton goud teruggehaald uit Parijs en New York.

Centrale banken blijven goud kopen (Grafiek via Bloomberg)

Manipulatie goudprijs

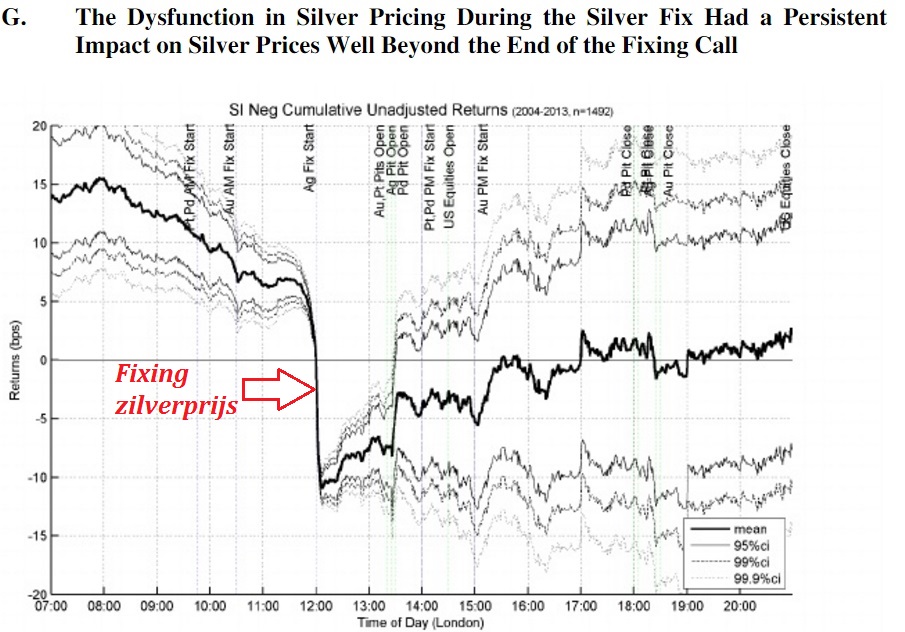

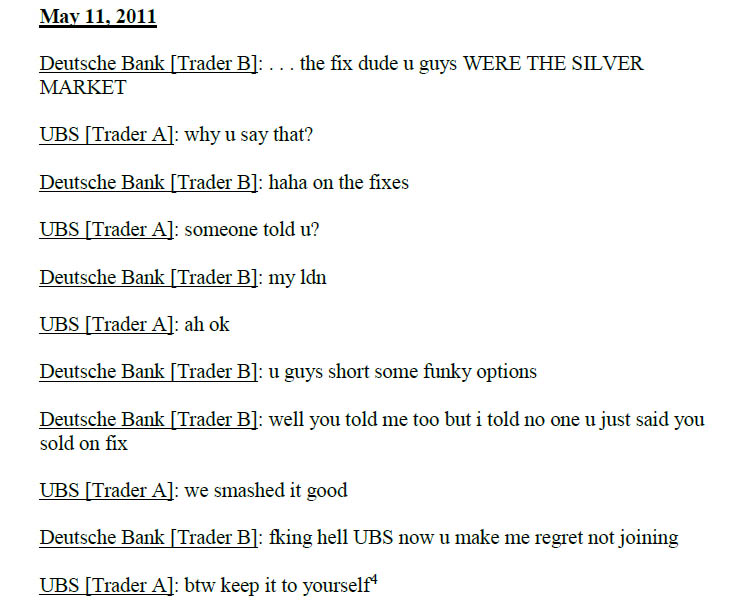

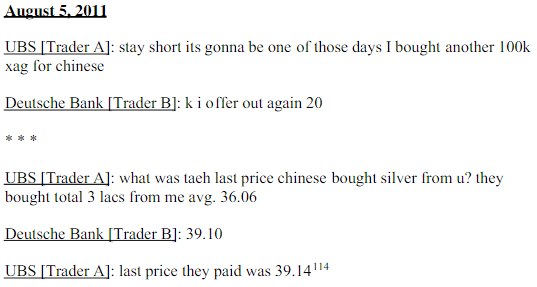

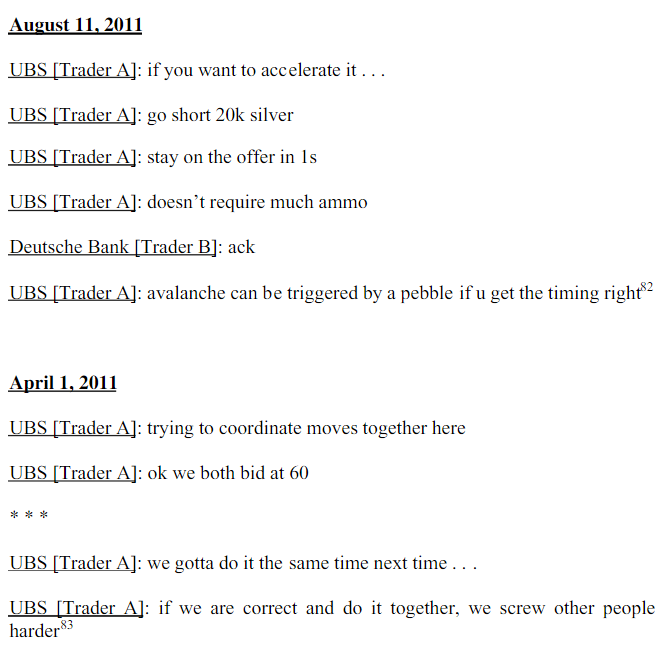

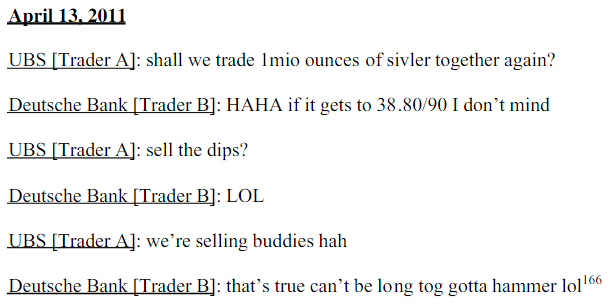

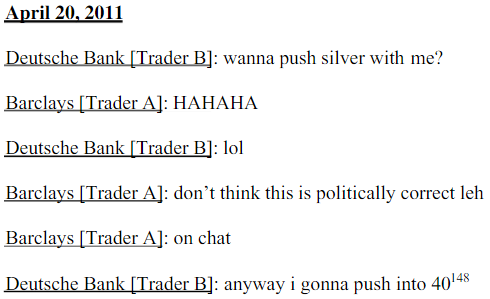

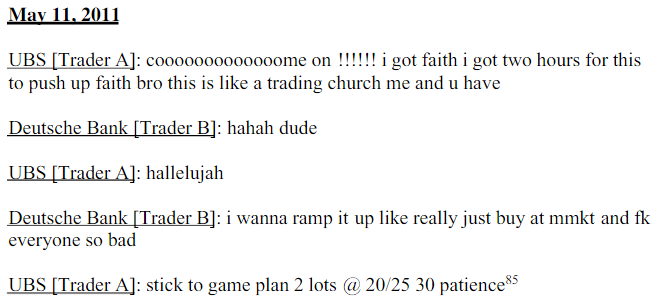

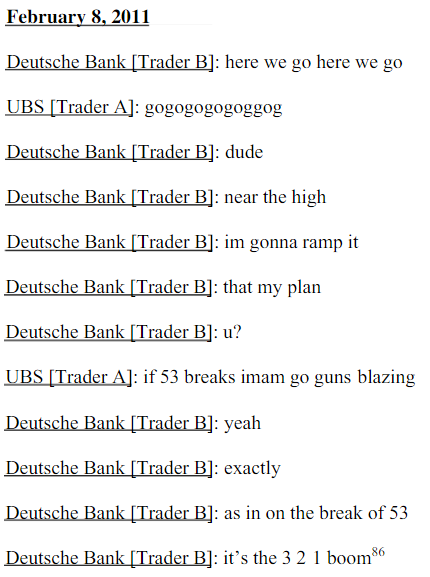

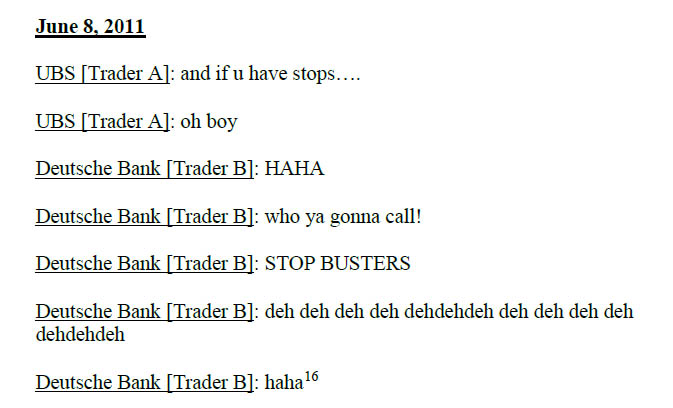

Dit jaar kregen beleggers eindelijk de bevestiging van wat ze al jaren dachten, namelijk dat de goudprijs en de zilverprijs jarenlang op grote schaal gemanipuleerd werden. Gedupeerde beleggers spanden jaren geleden een rechtszaak aan tegen een aantal banken die betrokken waren bij de dagelijkse fixing van de goudprijs en de zilverprijs.

In oktober kregen beleggers dan eindelijk hun gelijk. Deutsche Bank kreeg een boete van $38 miljoen opgelegd voor het manipuleren van de zilverprijs. In december kwam daar nog een boete van $60 miljoen bij voor het manipuleren van de goudprijs. Uit het bewijsmateriaal kwam naar voren dat handelaren van verschillende banken met elkaar in contact stonden en dat zij gecoördineerd de fixing manipuleerden.

Dit schandaal is vergelijkbaar met eerdere schandalen met betrekking tot het manipuleren van de rentetarieven en de valutamarkt, maar we kijken er anno 2016 niet meer van op. Beleggers en spaarders die in goud kopen weten dat ze het fysiek in bezit moeten hebben, zonder tegenpartij risico van een bank of een broker.

Fixing goudprijs en zilverprijs werd op grote schaal gemanipuleerd

Vooruitblik goudmarkt 2017

Goud en zilver hebben in 2016 een uitstekend rendement laten zien, ondanks de correctie van de afgelopen maanden. Wat de goudprijs volgend jaar zal doen is moeilijk te zeggen, omdat de prijs van tal van factoren afhankelijk is. Een stijgende dollar en een hogere rente kan de goudprijs volgend jaar onder druk zetten, terwijl toenemende politieke en geopolitieke onzekerheid juist een vlucht richting goud kan ontketenen.