De Bank of Japan zal volgend jaar de grootste aandeelhouder worden op de Japanse aandelenmarkt. Blijft de centrale bank in dit tempo aandelen opkopen, dan zal ze volgend jaar het grootste pensioenfonds inhalen. De Bank of Japan heeft al voor ¥28 biljoen aan aandelen op haar balans staan, maar wil daar jaarlijks nog eens ¥6 biljoen aan toevoegen. Dat betekent dat de centrale bank eind 2020 voor ongeveer ¥40 biljoen aan aandelen bezit, meer dan het nationale pensioenfonds.

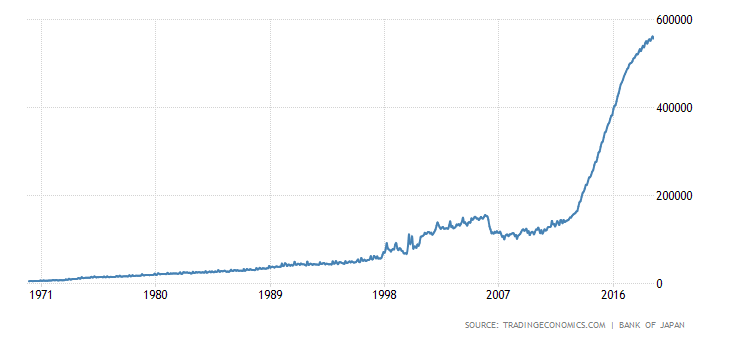

De Japanse centrale bank koopt de laatste jaren naast staatsobligaties ook aandelen van bedrijven om de inflatie aan te jagen. Tot op heden zonder veel succes, want de inflatie in Japan is nog steeds hardnekkig laag. De economie heeft zoveel schulden dat er weinig economische groei is, dus probeert de centrale bank groei te bewerkstelligen door meer geld in de economie te pompen. Zo is het balanstotaal van de centrale bank sinds 2012 spectaculair toegenomen, van ¥150 naar ¥560 biljoen . Daarmee is het balanstotaal inmiddels groter dan het bruto binnenlands product van Japan.

De Bank of Japan is nu al de grootste aandeelhouder van 23 beursgenoteerde bedrijven, waaronder Nidec, Fanuc en Omron. Van bijna de helft van alle beursgenoteerde bedrijven behoort de centrale bank tot de tien grootste aandeelhouders. De centrale bank koopt niet rechtstreeks aandelen, maar doet dat via zogeheten exchange traded funds (ETF’s).

Balanstotaal Bank of Japan (Bron: Trading Economics)

Centrale bank wordt grootste aandeelhouder

De centrale bank van Japan is op weg om de grootste aandeelhouder te worden, terwijl ze ook al een groot deel van de staatsschuld heeft overgenomen. In februari stond er namelijk voor ¥465,8 biljoen aan staatsleningen op de balans, meer dan de helft van alle staatsleningen die momenteel in omloop zijn. De centrale bank koopt obligaties en aandelen om de markt ‘stabiel’ te houden, maar het beleid is zeker niet zonder risico’s. In het verleden draaide het vaak uit op hyperinflatie, omdat het vertrouwen in het geld verdampte.

Internationaal komt er ook meer kritiek op het agressieve monetaire beleid in Japan. De Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) waarschuwt dat het opkoopprogramma de marktdiscipline wegneemt. Bedrijven worden beloond voor het feit dat ze in een aandelenindex zijn opgenomen, in plaats van dat ze een bedrijfsstrategie volgen die rendement oplevert. Door ingrijpen van de centrale bank stijgen de aandelenkoersen, ook van bedrijven die het slecht doen. Daardoor wordt het voor beleggers moeilijker om een rationele afweging te maken.

Een ander risico is dat de Japanse centrale bank de ingeslagen koers niet zomaar kan veranderen. Alleen al de aankondiging dat ze minder aandelen gaat kopen kan de beurskoersen doen kelderen. Hetzelfde geldt voor het opkoopprogramma voor staatsobligaties. Er is geen weg meer terug, zonder de financiële stabiliteit in gevaar te brengen.

Lees ook:

Dit artikel verscheen eerder op Holland Gold