De laatste maanden horen we steeds meer over Modern Monetary Theory (MMT) als middel om de economie te stimuleren. Het uitgangspunt van deze theorie is dat overheden een grotere rol krijgen in de sturing van de economie. In plaats van indirecte stimulering via centrale banken moeten overheden de economie rechtstreeks gaan stimuleren, bijvoorbeeld door overheidsuitgaven te verhogen of belastingen te verlagen. De achterliggende gedachte is dat overheden op deze manier de geldhoeveelheid beter kunnen sturen en verdelen dan centrale banken.

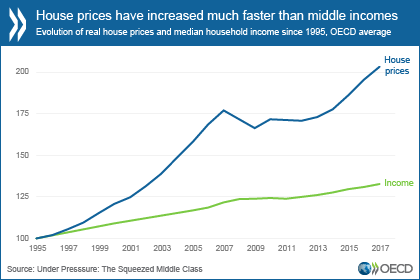

Deze theorie bestaat al langer, maar wint aan populariteit nu de effectiviteit van centrale banken lijkt af te nemen. Centrale banken hebben de rente al drastisch verlaagd en hebben daarna ook verschillende rondes van monetaire verruiming uitgevoerd, maar daar heeft niet iedereen evenveel van geprofiteerd. Tien jaar na de crisis kunnen we concluderen dat het monetaire beleid vooral gunstig was voor de rijken en dat de vermogensongelijkheid alleen maar verder is toegenomen.

Het is om die reden dat er in verschillende wetenschappelijke en politieke kringen wordt opgeroepen tot meer fiscale stimulering, vooral aan de linkerzijde van het politieke spectrum. Juist nu de rente laag is zouden overheden meer geld moeten uitgeven om werkgelegenheid te creëren en de middenklasse te ondersteunen. Het is een nobel streven, maar het is nog maar de vraag of dit beleid ook op de langere termijn houdbaar is.

Modern Monetary Theory (MMT)

Voorstanders van Modern Monetary Theory zien weinig bezwaren. Als overheden kunnen lenen in hun eigen valuta, dan kunnen ze altijd extra geld bijdrukken om hun schuldverplichtingen na te komen. Wel kan de inflatie als gevolg van overheidsstimulering verder oplopen, maar dat kan volgens voorstanders van MMT worden opgevangen door de belastingen te verhogen. Op die manier kan er weer geld uit de economie worden gehaald en kan de inflatie gecontroleerd worden, zo luidt de theorie.

Ook vermogensbeheerder Ray Dalio ziet meer fiscale stimulering wel zitten. In een nieuw artikel op LinkedIn schrijft hij dat beleidsmakers eigenlijk geen andere keuze hebben dan om deze theorie te omarmen. Hij concludeert dat zowel de inkomensongelijkheid als de vermogensongelijkheid de afgelopen decennia door het beleid van centrale banken sterk is toegenomen. Het is nu de uitdaging voor beleidsmakers om “welvaart te creëren voor de meeste mensen in een tijd dat monetair beleid niet meer werkt”, aldus Dalio.

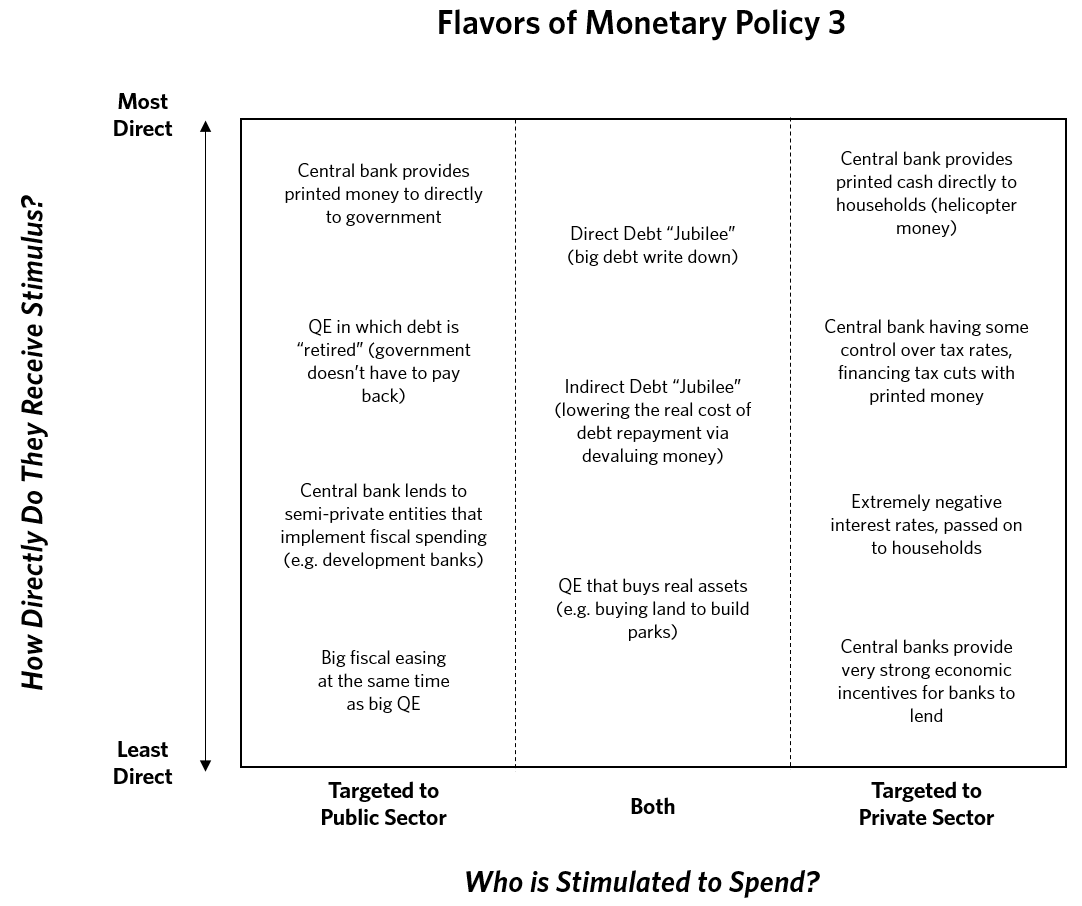

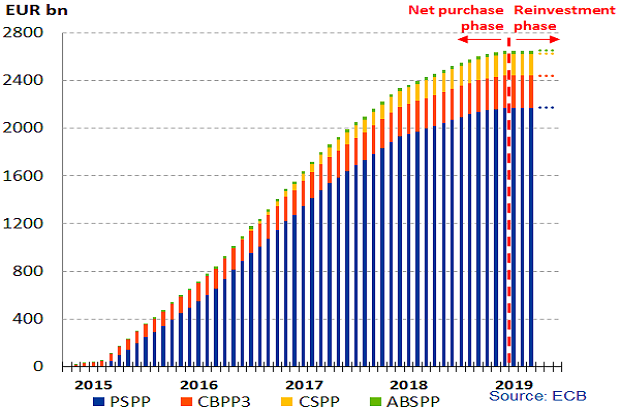

In zijn analyse bespreekt de vermogensbeheerder de verschillende mogelijkheden van rechtstreekse fiscale en monetaire stimulering. De meest subtiele manier is een uitbreiding van het opkoopprogramma van centrale banken, waarbij zij meer soorten activa opkopen. Bij meer agressieve vormen van monetaire en fiscale stimulering moeten we denken aan het kwijtschelden van publieke en private schulden of het uitdelen van geld aan overheden en huishoudens. Denk bijvoorbeeld aan de invoering van een soort basisinkomen.

Volgens Dalio is het na renteverlagingen en stimuleringsprogramma’s tijd voor een derde fase van stimulering. Deze fase omvat meer coördinatie tussen fiscaal en monetair beleid, wat in de praktijk zoveel betekent als een nauwere samenwerking tussen overheden en centrale banken. Ook Christine Lagarde van het IMF heeft zich onlangs positief uitgelaten over het idee van meer fiscale stimulering. Volgens haar kan de theorie van MMT zeer nuttig zijn in een nieuwe crisis, omdat daarmee deflatie effectiever aangepakt kan worden.

Ray Dalio ziet verschillende mogelijkheden voor fiscale stimulering (Bron: LinkedIn)

Meer overheidsinterventie

Op de korte termijn zou meer fiscale stimulering zoals hierboven wordt beschreven zeker kunnen helpen. Dat is ook meteen het grootste gevaar, want als je eenmaal deze weg inslaat is er geen weg meer terug. Fiscale stimulering zal worden gevolgd door nog meer fiscale stimulering, waardoor men uiteindelijk het vertrouwen in het geld verliest. Daar houdt de theorie van Modern Monetary Theory geen rekening mee, omdat die gebaseerd is op de aanname dat de overheid altijd belasting kan heffen en geld kan bijdrukken. Boekhoudkundig klopt de theorie, maar er wordt geen rekening mee gehouden dat men het vertrouwen in de overheid kan verliezen. Een scenario van hyperinflatie valt dan niet uit te sluiten, zo leert de geschiedenis ons.

Een ander gevaar van deze theorie is dat het nog meer macht geeft aan overheden om de allocatie van middelen in de economie te sturen. We weten allemaal dat het herverdelen van de welvaart gepaard gaat met een afname van de economische productiviteit, omdat overheden nou eenmaal minder efficient kapitaal kunnen toewijzen dan de vrije markt. Dat probleem los je niet op met nog meer overheidsuitgaven, zeker niet op de langere termijn. Toch is de kans groot dat we het pad van fiscale stimulering gaan bewandelen, om de simpele reden dat de meeste mensen zullen kiezen voor politici die veel leuke dingen beloven voor de mensen. Bezuinigen is zowel in goede als in slechte tijden niet populair, zeker niet in een wereld waarin overheden bijna gratis kunnen lenen…

Deze column verscheen eerder op Goudstandaard