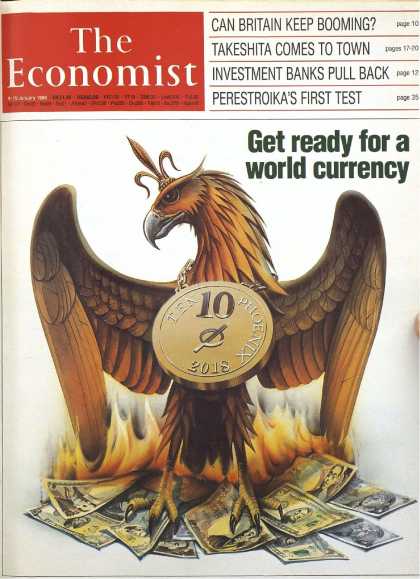

In 1988 publiceerde de Economist een coverartikel over de komst van een nieuwe wereldmunt, die nationale valuta van alle grote economieën op een gegeven moment overbodig zal maken. Een nieuwe wereldmunt is de logische vervolgstap in een globaliserende wereld die door telecommunicatie steeds kleiner wordt, zo luidt de conclusie.

Een nieuwe wereldmunt betekent het opgeven van monetaire soevereiniteit, die op dat moment sowieso al zeer beperkt was door de tucht van de wereldwijde financiële markten. Kapitaalstromen zijn al groter dan de goederenstromen tussen landen, wat betekent dat een ongunstig monetair beleid in het ene land razendsnel een uitstroom van kapitaal tot gevolg zal hebben. Een wereldmunt is daarom onvermijdelijk voor stabiele prijzen en economische groei, zo luidt de conclusie van het artikel.

Bereid je voor op een nieuwe wereldmunt

Economist, 1 september 1988, pag. 9-10

Over dertig jaar zullen Amerikanen, Japanners, Europeanen en mensen in veel andere rijke landen en in sommige relatief arme landen hun boodschappen afrekenen met dezelfde munt. De prijzen zullen niet in dollars, yen of Duitse marken vermeld worden, maar in laten we zeggen de Phoenix. De Phoenix zal de gewenste munt worden voor bedrijven en consumenten, omdat het gemakkelijker zal zijn dan de nationale munten van vandaag de dag, die tegen die tijd gezien zullen worden als een eigenaardige bron van verstoringen in het economische leven van de afgelopen eeuw. Aan het begin van 1988 lijkt dit een uitzinnige voorspelling. Voorstellen voor een eventuele monetaire unie waren er vijf tot tien jaar geleden, maar die konden de terugval van 1987 niet voorkomen. De overheden van de grote economieën probeerden een paar centimeter dichter bij een meer gecontroleerd systeem van wisselkoersen te komen. Een logische voorbode, zo lijkt het, voor radicale monetaire hervormingen. Vanwege gebrek aan coördinatie in het onderliggende economische beleid werd het een grote mislukking, ze provoceerden de rentestijging die in oktober de crash op de aandelenmarkt veroorzaakte. Deze gebeurtenissen schrikten wisselkoers hervormingen af. De marktcrash leerde hen dat doen alsof er sprake was van samenwerking slechter kan zijn dan niet doen en dat nieuwe pogingen om valuta aan elkaar te koppelen zouden voortmodderen zo lang er niet meer daadwerkelijke samenwerking plaatsvindt (en overheden een deel van hun economische soevereiniteit opgeven).De nieuwe wereldeconomie

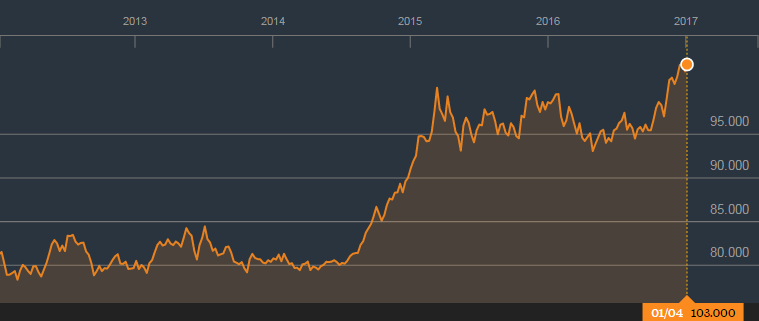

De grootste verandering in de wereldeconomie sinds begin jaren ’70 is dat kapitaalstromen de goederenstromen hebben vervangen als drijvende kracht achter de wisselkoersen. Als gevolg van ongelimiteerde integratie van de financiële markten kunnen verschillen in nationaal economisch beleid de rente (of de verwachting daarvan) maar beperkt beïnvloeden. Echter, ze kunnen gigantische verschuivingen van financiële activa van het ene naar het andere land veroorzaken. Deze geldstromen marginaliseren de invloed van goederenstromen op vraag en aanbod van verschillende valuta. Met de verdere ontwikkeling van telecommunicatie zullen deze transacties nog goedkoper en sneller worden. Zonder een gecoördineerd economisch beleid zullen valuta alleen maar meer volatiel worden. Op alle manieren zullen landelijke economische grenzen langzaam vervagen. Als deze trend doorzet zal een muntunie tussen tenminste de grote industriële landen voor iedereen onweerstaanbaar worden, behalve dan voor overheden en valutahandelaren. In de Phoenix zone zullen economische aanpassingen op verschuivingen in de relatieve prijzen geleidelijk en automatisch verlopen, zoals dat nu gaat tussen verschillende regionen binnen grote economieën. De afwezigheid van het valutarisico zal de handel, de investeringen en de werkgelegenheid stimuleren.Monetair beleid

De Phoenix zone zal strenge beperkingen opleggen aan nationale overheden. Er zal geen ruimte meer zijn voor zoiets als een nationaal monetair beleid. Het wereldwijde aanbod van de Phoenix zal bepaald worden door een nieuwe centrale bank, mogelijk voortgekomen uit het IMF. De wereldwijde inflatie – en binnen een smalle bandbreedte ook de landelijke inflatie – zal onder haar verantwoordelijkheid vallen. Ieder land zou belastingen en overheidsbestedingen kunnen gebruiken om tijdelijke dalingen in de vraag op te vangen, maar ze zou geld moeten lenen om het begrotingstekort te dichten, in plaats van het geld bij te drukken. Zonder de mogelijkheid van een inflatiebelasting worden overheden en hun schuldeisers gedwongen zorgvuldiger om te gaan met het geld dat ze uitgeven respectievelijk uitlenen. Dit betekent een groot verlies voor de monetaire soevereiniteit, maar de trend die de Phoenix zo aantrekkelijk maakt zou die soevereiniteit sowieso al wegnemen. Zelfs in een wereld van meer of minder mate van flexibele wisselkoersen zien de individuele overheden de onafhankelijkheid van hun beleid ingeperkt worden door de grote boze buitenwereld.Wereldmunt

Nu de volgende eeuw nadert duwen natuurlijke krachten de wereld richting economische integratie. Dat geeft overheden wereldwijd globaal twee keuzes. Of ze gaan met de stroom mee, of ze werpen barricades op. Voorbereiden op de Phoenix betekent minder zogenaamde en meer daadwerkelijke samenwerking in het beleid. Dat betekent het toestaan en daarna actief promoten van het gebruik van de internationale munt, naast de lokale munt. Daarmee worden de mensen in staat gesteld met hun portemonnee te stemmen voor de uiteindelijk verschuiving richting een volledige muntunie. De Phoenix zal waarschijnlijk beginnen als een cocktail van nationale valuta, net als de Special Drawing Rights (SDR) vandaag de dag. Na verloop van tijd echter zal de waarde van deze nieuwe munt ten opzichte van de lokale munt irrelevant worden, omdat de mensen zullen kiezen voor het gemak en de stabiele koopkracht van die nieuwe wereldmunt. Het alternatief - het behoud van een autonoom beleid - zal gepaard gaan met een snelle toename van werkelijk draconische controles op handelsstromen en kapitaalstromen. Deze koers geeft overheden werkelijk een schitterende tijd. Ze kunnen dan de wisselkoersen manipuleren, onbeperkt fiscaal en monetair beleid uitzetten en de daarop volgende golven van inflatie bestrijden met maatregelen die de prijzen en lonen beïnvloeden. Het vooruitzicht is een verlamming van de economische groei. Noteer de Phoenix voor rond het jaar 2018 en verwelkom deze als het zover is.De herrijzing van de Phoenix wereldmunt uit het as van de nationale valuta, de vernietiging van nationale valuta door hyperinflatie. De Phoenix (vertaald: Feniks) is natuurlijk een verborgen metafoor. Uit de vernietiging, het as van de oude wereldorde, ontstaat volgens sommigen de Luciferiaanse wereldorde als een Phoenix.

Lees ook: